ドル/円・日本株 円高ええんだか

トウシル / 2024年8月16日 7時30分

ドル/円・日本株 円高ええんだか

今回のサマリー

●近年の超円安なしに、日本が「普通の国」に戻る入り口に立てたかは怪しい

●米金利低下に伴う円高は、デフレ克服へよちよち歩きの日本にとってリスク大

●超円安を奇貨として、円高リスクを試金石として、日本が正常化に向かうシナリオとは?

●一貫したロジックで最近の米日株とドル/円の急落を総括し、今後への視座を定める

円高こわい

誰もが円高と日本株安の相乗作用に恐怖を感じたでしょう。日経平均株価は7月のピーク4万2,000円台から、8月5日には3万1,000円台まで急落しました。誘発したのはドル/円の下落で、7月ピーク162円台から8月5日には141円台に至りました。ドル/円下落の背景には、米景気の陰りと米金利の低下があります。

さらに言えば、米国で、年初来の相場をけん引してきた生成AI(人工知能)・半導体株が自律調整を迎えていたこと、リバランスで買われていた景気・バリュー・中小型株が景気指標の悪化で反落していたことから、株価が脆弱(ぜいじゃく)化していたことも、折悪く重なりました。

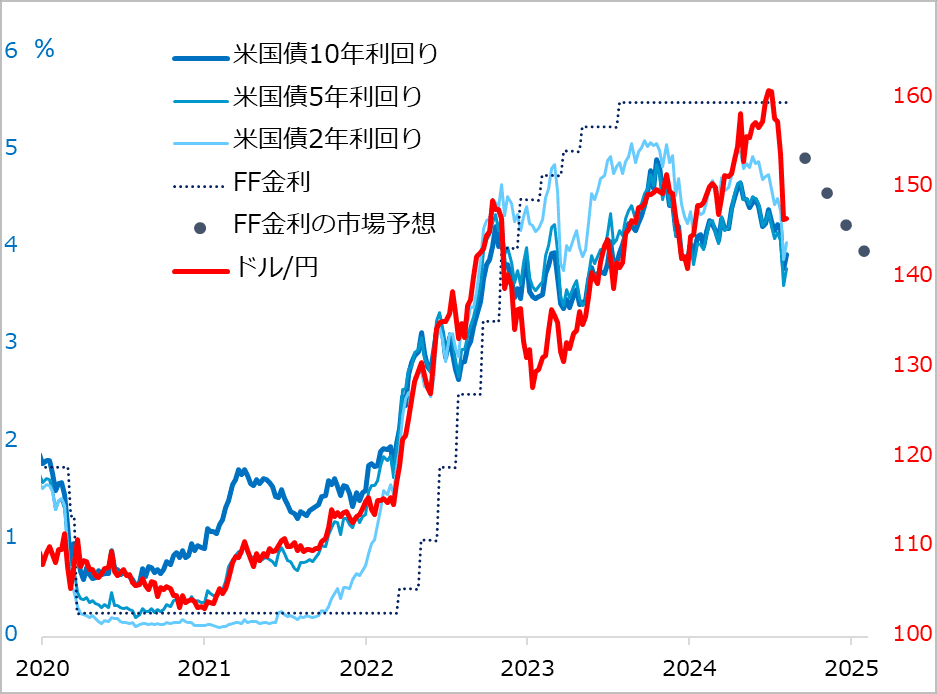

超円安が日本の経済、企業業績、そして株価に最も大きなプラス作用をもたらしてきました。この超円安を招いた主要因は米金利の大幅上昇です(図1)。そして、超円安を長引かせたのは、下落に時間を要したインフレ、高金利下でも堅調を長く保った米景気です。

図1:米主要金利とドル/円相場は変曲点に

そもそも、これらの相場展開を招いた基本事情は、コロナ禍下にさかのぼります。この苦難に負けまいとして打たれた積極的な財政金融政策、資源価格高騰やサプライチェーン問題で押し上げられたインフレでした。

構図はシンプルです。語弊を恐れずにかいつまんで言えば、コロナ禍という苦境が、日本にとっては幸いした面があるということです。超円安が生じ、日本がデフレを克服して「普通の国」に戻れるかという入り口まで来ることができたのです。

しかし今、米景気に陰りが出て、米金利が下降サイクルに入るかもしれないステージに来ています。その初っ端でドル/円なだれ、日本株なだれが強烈に発生しました。不慣れな投資家は面食らい、恐怖感を抱いたでしょう。

しかし、日本株が高値を更新すると、日本の景気、企業業績、外国人買いなど、好材料をはやすばかりだった国内論調に対して、日本株高をもたらす主ドライバーが何かを注意喚起するきっかけにはなりました。

円安についても、途上国並みへの日本衰退とか、国際収支赤字の圧力とか、なぜか日本を卑下して、円安は止まらないとする論調も、しばし鳴りを潜めました。その中に傾聴に値する正論はあっても、9割方を米金利で説明できる円安の転換リスクは、やはり米金利をシグナルとして見るしかないのです。

円安という奇貨

行き過ぎた円安が問題含みであることは確かです。家計や中小企業などあちこちに生じる、行き過ぎたマイナス面は、政治・政策的に対処すべきところが大きいと言えます。

しかし、マクロ経済の評価としては、円安はメリットの方が大きいと計算されます。輸入物価コストの上昇で、企業は否応なく値上げに踏み切らざるを得ませんでした。デフレ心理が染みついた日本社会では、値上げに対する抵抗感が強すぎ、企業は怖くて値上げできず、コストカットで対処し、それが賃金も圧迫して、デフレの呪縛を解けなくなっていたのです。

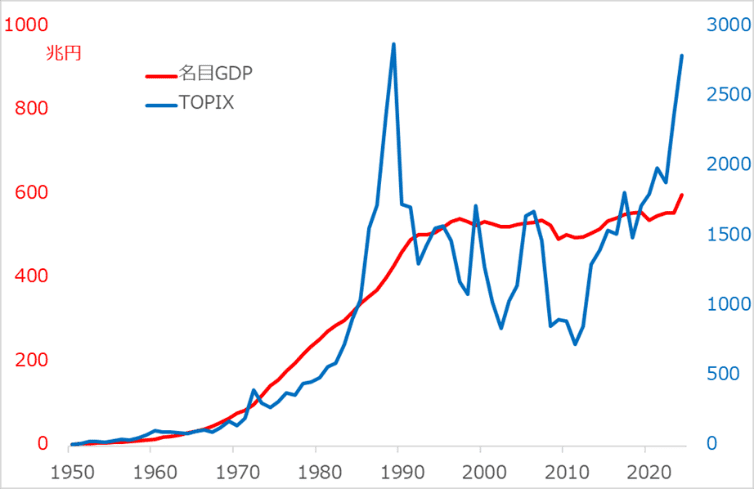

いざ、企業が横並びで値上げし始め、家計が受け入れざるを得なくなると、企業は売上増・収益増で業績が改善。マクロでは、インフレで名目GDP(国内総生産)成長が高まりました。これが日本株高につながる基本背景です(図2)。日本のCPI(消費者物価指数)も上がり、企業に賃上げ機運も生じて、その好循環によって、デフレを何とか克服できるかという入り口までようやくたどり着けたところです。

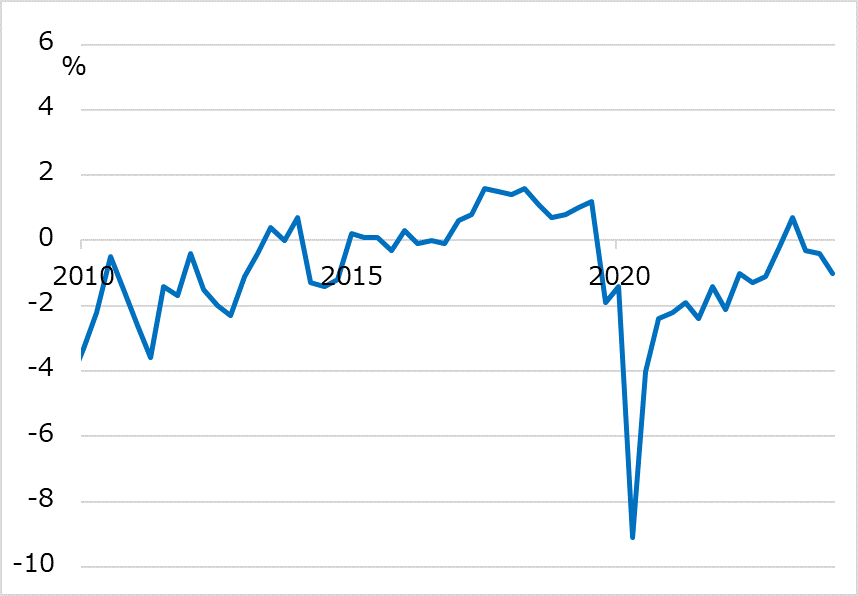

「ようやくたどり着けた」と言うのは、日本はまだコロナ禍下でのGDPのデフレギャップ(需要不足)を解消できずにいるのです(図3)。日本銀行は超金融緩和の正常化を進めたい一心なのか、GDPギャップがプラスに転じたというレポートをたびたび出してきました。試算の仕方に余地はありますが、筆者の認識では、依然として若干マイナスです。

筆者は、超円安が続いているうちに、これを奇貨(うまく利用すれば思いがけないメリットが得られる機会)として活用することを、トウシルでも繰り返し訴えてきました。しかし、日本の株式市場の「我が国」礼賛論に対して、為替市場では日本卑下のノンストップ円安論ばかり。円安を最大限に活用するには、米金利サイクルに沿って動くロジックを、素直に理解することから始めなければいけません。

図2:インフレが名目GDPを高めて株高に

図3:日本のGDPギャップは依然マイナス

円高こそが試金石

米景気が陰り、米金利が下がる程度に応じて、円高になり得ること、それが日本株を圧迫することから、日本が被るリスクの程度を認識しておく必要があります。以下では三つにシナリオ分けします。

- 米景気しっかり→米金利下げ渋り→「ドル/円下げ渋り×米株マチマチ」→日本株に底堅さ

- 米景気軟化→米金利軟化→「ドル/円軟化×米株に底堅さ」→日本株しっかり

- 米景気下降→米金利低下→「ドル/円下落×米株下降と光明」→日本株下押し

米景気は、雇用・消費・サービス業と経済において比重の大きい分野に陰りが出ており、今度こそ下落かというステージにさしかかっています。その点では、市場は折々にシナリオ3を意識した展開になり、先日の米日株とドル/円の相場崩落にもなりました。

しかし過去2年に、同様の景気下振れ観測が浮上しては、景気は堅調なままで、私を含む経済分析者は現実に裏切られてきました。足元でも、景気に陰りは出ていても、悪化に確信を持つほどの証拠はまだありません。したがって、今後の「データ次第」で、シナリオ2を比較考量する場面もあり得るでしょう。さらに、シナリオ1を再評価する可能性すらも、完全には排除できません。

要は、米景気次第、米金利次第でもたらされた超円安という奇貨は、今、米景気次第、米金利次第の変曲点にさしかかっています。円安が悪い、円高が怖い、などと言っても、ドル/円相場のほとんどが米国次第であり、金利を動かす余地が小さい日本にとっては不可抗力なのです。

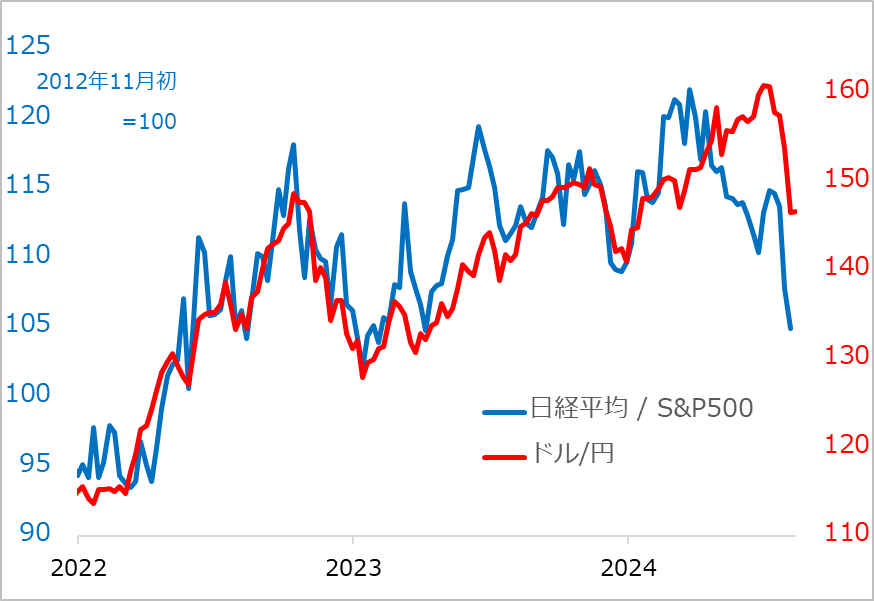

不可抗力によってもたらされる円相場を獲りたいなら、良い・悪いにこだわらず、ロジックをきちんと踏まえて活用するだけです。日本株もまた、自律的な変動部分より、その円相場と米国株の相場の相乗作用で決まる部分が大きいと観察されます(図4)。

図4:日本株はドル/円と米国株次第

相場に対処するには、「米景気から米金利、それに呼応するドル/円と米国株、さらにその影響が色濃い日本株」というロジックを研ぎ澄まします。これも語弊を恐れずに言えば、他力本願が主の円相場と日本株を見極めるのに、日本礼賛論も卑下論も雑念と言えます。米景気・金利サイクルの変曲点にさしかかる今、政策論や長期論ではなく、まず相場シグナルは何であるかに意識を集中してください。

また、円高もリスクというばかりでなく、超円安に介護された日本の立ち直りが、本当に自主努力で進めるかは、円高環境になって初めて試されるのです。その意味で円高は「普通の国」を目指す日本にとっては通過儀礼です。

唯一願うところがあるとすれば、米景気の下降がほどほどで、円高も日本株安もほどほどというシナリオです。その可能性を見込むことも、現時点で特段無理ではありません。先の相場暴落は、売り逃げパニックという行動学的な力学で誇張されました。ファンダメンタルズの変化ははるかに緩慢で、まだ見守る猶予があり、相場にもしばし持ち直す余地があります。

相場への冷徹な目とは別に、投資家のためにも、日本のためにも、シナリオ2への「希望的観測」を抱いてよいでしょう。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

今週の日本株は停滞続く?ロシアミサイル攻撃、世界的金利上昇でトランプ・ラリー失速か

トウシル / 2024年11月25日 14時0分

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

米大統領選は予想外の圧勝・短期決着、ドル/円の見通しは二つのシナリオあり!

トウシル / 2024年11月13日 15時50分

-

米国株 トランプ勝利 相場先読み3ステップ

トウシル / 2024年11月7日 18時4分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

ランキング

-

1関西財界訪中団、邦人の安全確保に懸念 短期ビザ免除再開に期待も 投資意欲は持続

産経ニュース / 2024年11月25日 18時19分

-

2日経平均株価が再度上昇するのはいつになるのか すでに「日柄調整という悪材料」は織り込んだ

東洋経済オンライン / 2024年11月25日 9時30分

-

3スエズ運河の船舶通過激減 パナマも、供給網負担重く

共同通信 / 2024年11月25日 16時29分

-

4災害に備えて家に食料を蓄えていますが、出先の対策が全くできていません…。普段から何を持ち歩けばよいでしょうか?

ファイナンシャルフィールド / 2024年10月24日 3時50分

-

5HIS、子会社で不正受給か 雇調金、決算発表を延期

共同通信 / 2024年11月25日 17時34分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください