米就業者数、実は前年比マイナス!?FRBは後手後手、株価はどうなる?

トウシル / 2024年9月12日 7時30分

米就業者数、実は前年比マイナス!?FRBは後手後手、株価はどうなる?

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の白石 定之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]米就業者数、実は前年比マイナス!?FRBは後手後手、株価はどうなる?」

家計調査の就業者数は前年比マイナス、FRBは後手に回った?

大注目の米国雇用統計における非農業部門雇用者数の発表が9月7日にありました。8月の速報値は14万2,000人の増加で、市場予想は下回りましたが、2桁の増加という結果になりました。

ただ、この非農業部門雇用者数の速報値については、毎回のようにのちに下方修正されているので、私自身、この速報値について論じること自体、正直意味があるのかと思っています。

今回の発表においても、先月の7月分は2万5,000人の下方修正がされ、ほとんど報道されていない先々月の6月分においては、なんと6万1,000人もの下方修正がされているという状況です。

私は、多くの人が注目している非農業部門雇用者数ではなく、ほとんど注目されていない家計調査の就業者数のほうを重視していますが、こちらのほうでは、実は1年前に比べてマイナスという、大きな景気後退に陥ったときにしか出ていないものが、今月しれっと出ています。

加えて、過去においては、この就業者数がマイナスに転じる前に、FRB(米連邦準備制度理事会)は何回か利下げをしているのですが、今回は利下げはまだしておらず、高い金利水準を続けているという、過去と比較してFRBは後手に回っているように見える状況にあります。

そこで今回、非農業部門雇用者数の下方修正の状況、家計調査における就業者数と米国政策金利の関係、それを踏まえて今後の株式市場をどのようにみているのかについて、お伝えをしていきたいと思います。

就業者数マイナス転換後も高金利政策を続けるFRB

まず、今年に入ってからの事業所調査における非農業部門雇用者数は次のとおりとなっています。

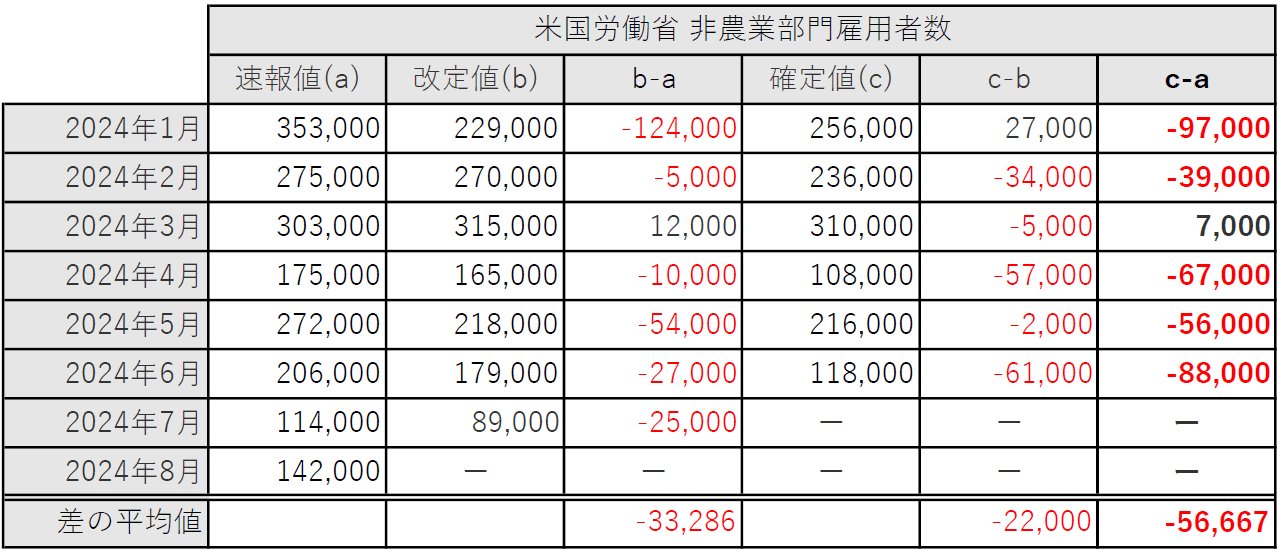

(表1)米国労働省 非農業部門雇用者数の推移

表を見ると、下方修正が繰り返されていることは一目瞭然で、1カ月後の改定値では平均3万3,286人、2カ月後の確定値では平均2万2,000人、最終的に、速報値と確定値では平均5万6,667人もの下方修正がされている状況にあります。

さらに、8月21日に米国労働省は、2023年4月から2024年3月までの1年間の非農業部門雇用者数について、81万8,000人もの下方修正の発表をしているというありさまで、もう投資家からすると何を信じたらよいのかという状況です。

このような状況なので、私は、家計調査の就業者数のほうを重視しているのですが、2000年からの前年比増減率の推移をみると、次のようになっています。

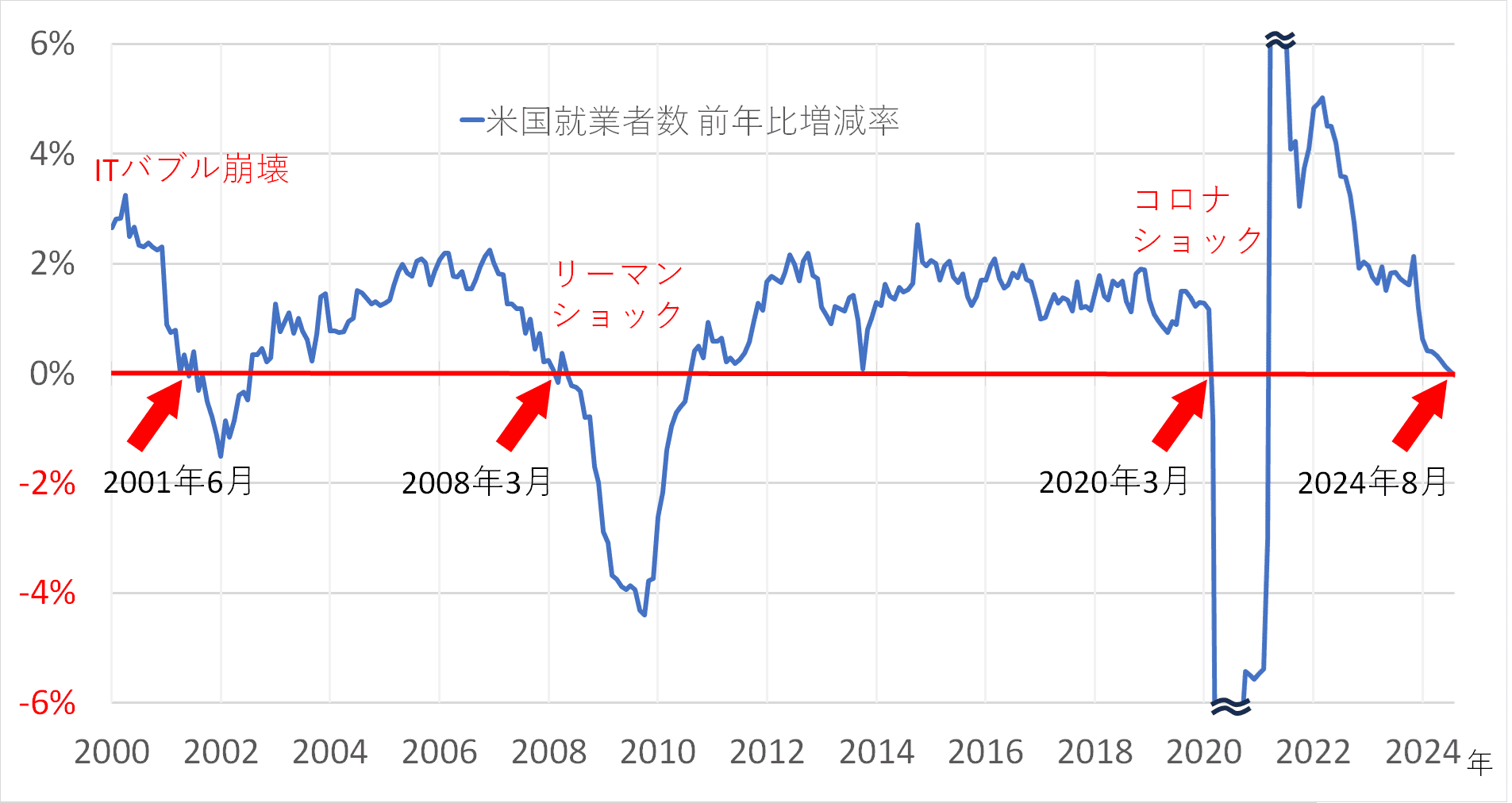

(グラフ1)米国労働省 家計調査における就業者数の前年比増減率

出所:米国労働省労働統計局(BLS)公表データよりマネーブレインが作成

グラフにおける赤矢印は、就業者数が前年比でマイナス転換した時期を示したものです。2023年8月の就業者数が1億6,150万人であったのに対して、2024年8月は1億6,143万4,000人となり、前年比でマイナスに転じました。

この前年比でマイナスに転じたタイミングは、過去を振り返ってみると、2001年6月のITバブル崩壊時、2008年3月のリーマンショック前、2020年3月のコロナショック時と、景気が大幅に悪化したときにしか出ておらず、それが今回出たということになります。

次に、この就業者数が前年比でマイナスに転じたタイミングと米国の政策金利との関係をみると、次のようになっています。

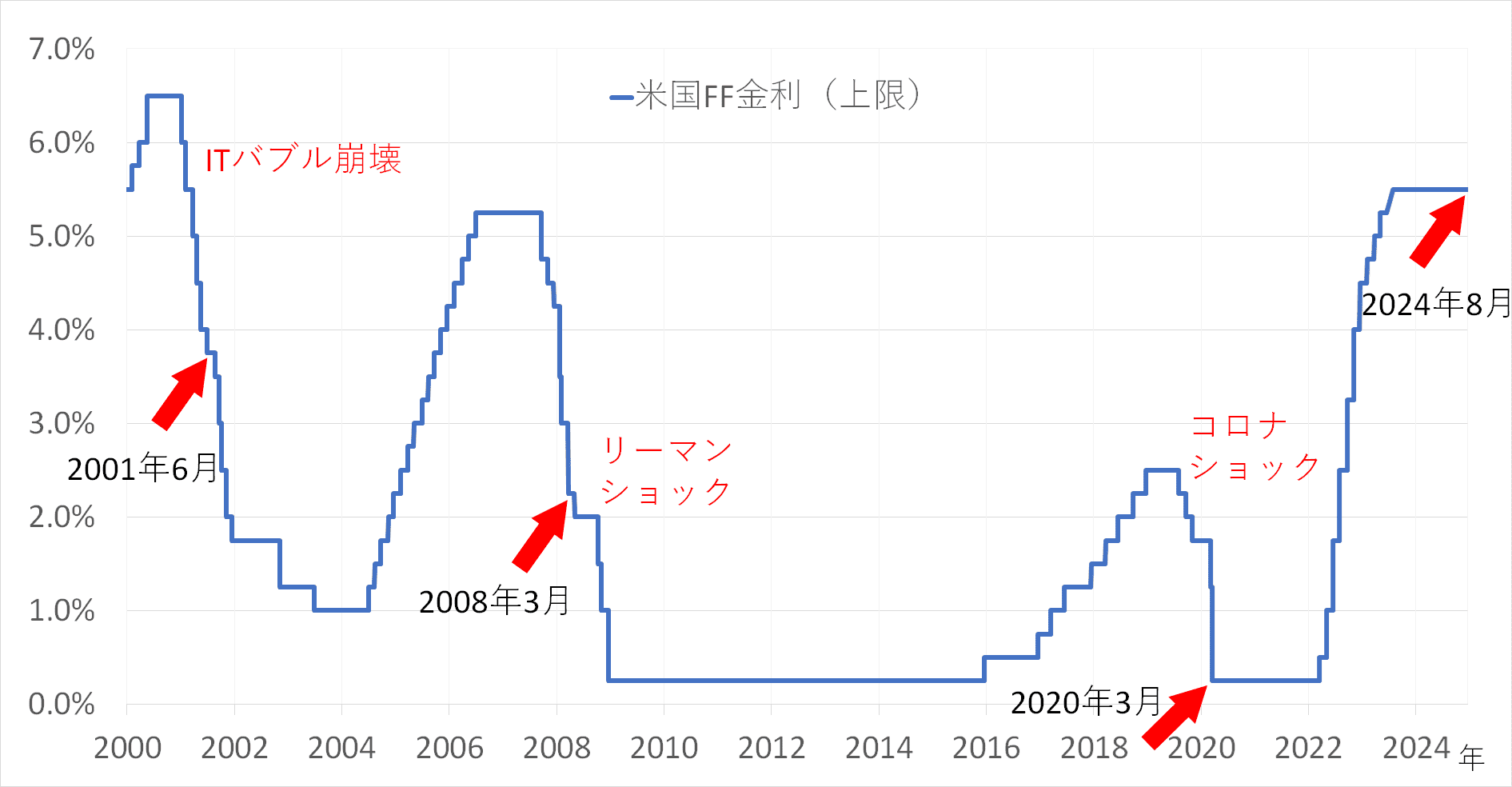

(グラフ2)米国政策金利の推移

出所:FRB(米連邦準備制度理事会)公表データよりマネーブレインが作成

グラフをみると、過去において、就業者数がマイナス転換した時期は、すでにFRBが何回か政策金利を引き下げている局面であることが見て取れます。

しかし、今回においては、就業者数がマイナスに転じた現在も高い金利水準を続けている状態で、このグラフからもFRBは後手に回っているといえます。

コロナウイルス感染症拡大により通常時とは異なる状況だったというのはありますが、FRBは2022年に利上げを実行する前は「物価の上昇は一時的だ」と言い続け、その結果消費者物価が9%台にまでなるインフレを招いてしまいました。それにより、2022年3月から急激に利上げをするという後手後手の対応をする形になったと私は認識しています。

そして、今回の利下げ局面においても、後手後手になった感は否めないのではないかと私は考えています。

では、そのことによる株式市場への影響ですが、コロナショックという特殊要因があった2020年3月を除いて、2001年6月、2008年3月を見ると、ともに就業者数がマイナスに転じる前からすでに下げていて、転じた後もさらに下落していっています。

このため、今回も過去と同じように株式の大幅下落が起こる可能性もありますが、そうならない可能性も一方ではあると考えています。

ここが難しいところなのですが、まず過去においては、就業者数がマイナスに転じる前から株価は下落していたのに、なぜ今回は下落していないのかという点について考えてみたいと思います。

企業利益は堅調、株価大暴落は起こりにくく、現状維持か?

基本観として、株価は最終的には企業利益が反映されるという前提で考えると、経済状態が決して良くなくても、企業利益さえ増えれば株は上昇するということになります。

言い方を変えれば、国の借金が増えて、インフレの中で所得は十分に上がらず、国と国民がどんなに苦しい状況にあったとしても、企業が利益を増やせば株は上がります。私は現状、このような状況になっていると考えています。

ざっくりとですが、日本株は円安によって企業利益がかさ上げされた結果株高に、米国株においては減益に転じて苦境に陥っている企業も多い中で、一部の超巨大企業が苦しい企業のマイナスを補って余りのある利益を上げているため、株高になっていると考えています。

そして、今後、過去と同じように株式が大きく下落していくのか否かですが、今回は過去と状況が異なっているものがあります。それは、製造業の置かれている状況です。

製造業の景気を示す先行指標といわれているのが、工作機械の受注動向ですが、その推移は次のようになっています。

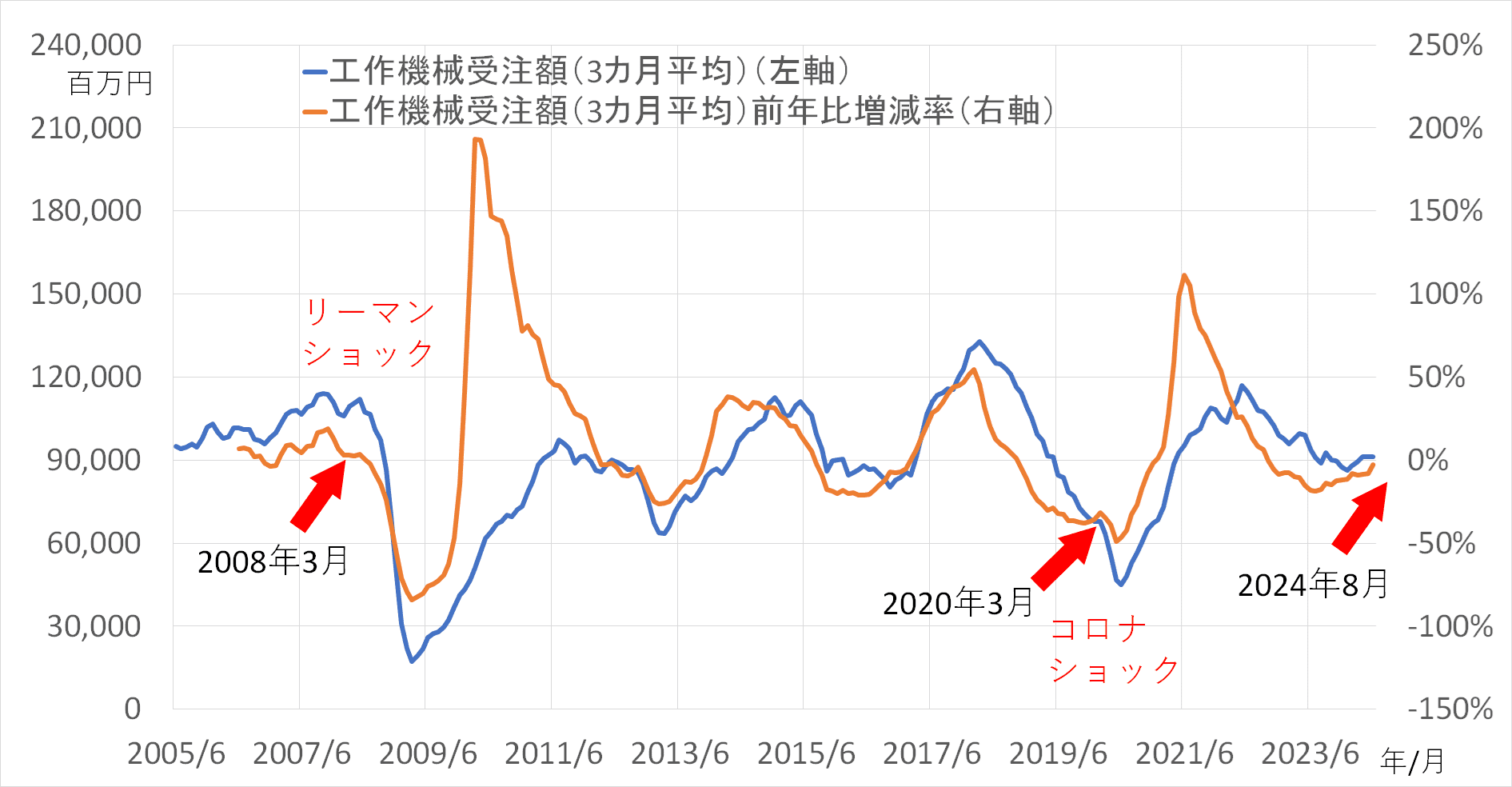

(グラフ3)工作機械受注額の推移

出所:内閣府「機械受注統計調査報告」よりマネーブレインが作成

このグラフは日本の内閣府が出しているものですが、工作機械は世界中から受注しているので、この受注動向から世界の製造業の動向を類推しても遜色ないと私は考えています。

グラフをみると、2008年3月時点の機械受注額は高水準を保っている中、つまり、製造業が好調な状態にある中で米国就業者数のマイナス転換が出ましたが、今回の2024年8月は、受注額は減り続けた後、ようやく底入れをしてきたかという段階で出た形となっています。

言ってみれば、2008年当時の製造業は良い状態が続いていたという状況だったので、良い状態から悪い状態になるという落差の大きさに加えて、欧米を中心とした金融危機も相まって株式は大暴落したといえます。

ちなみに、2001年6月においては、工作機械受注のデータがないため類推になりますが、関連する企業の売上高・受注額の動向からすると、良い状態から悪い状態になっていく中でマイナス転換が出たとみています。

しかし、今回においては、製造業はこれから悪くなるのではなく、もうすでに悪い状態がずっと続いているという状況で、場合によっては底入れもあり得るかという状況にあります。

また、リーマン・ショックのときのような金融危機が起こりそうかというと、日米欧の巨大金融機関において、現時点でその気配はないと考えています。

このため、今後の株価動向については、下落するにしてもリーマン・ショックやITバブル崩壊ほどの大暴落にはなりにくい、場合によっては、製造業の底入れや、国と国民は苦しくても、企業の利益が増え続けることによって、株価が保たれることもあり得るのではないかと考えています。

いずれにしても、株価には最終的に企業利益が反映されるものであり、過去に株式が大幅に下落した局面には、企業業績の大幅な悪化が伴っています。

では現時点でどうかというと、独自分析上、企業業績は伸び続けていて、悪化の兆候はまだ出てきていない状況にあります。

これまでも、いつ悪化しても不思議はない状況の中で企業業績は上昇を続けていて、今後においても伸び続けていく可能性も捨てきれないので、悪化するだろうという予想ではなく、悪化の兆候が実際に出てくるか否かについて、引き続き着目していきたいと考えています。

投資はあくまでも自己責任で。

(白石 定之)

この記事に関連するニュース

-

NY市場サマリー(10日)ドル高、株安 利回り急上昇

ロイター / 2025年1月11日 7時14分

-

米12月雇用25.6万人増、予想上回る 失業率は4.1%に低下

ロイター / 2025年1月11日 5時26分

-

2024年12月のマーケットの振り返り【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月8日 9時35分

-

雇用者は増加、失業率は低下。利下げはもう「必要ないか」 12月米雇用統計 詳細レポート

トウシル / 2025年1月8日 8時0分

-

高配当株ランキング~2025年相場での活躍期待が高い高配当利回り銘柄

トウシル / 2024年12月18日 16時0分

ランキング

-

1裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

-

2「馬上、枕上、厠上」がキャリア形成にも重要な理由 「1人になれる時間」は本来いくらでも存在する

東洋経済オンライン / 2025年1月15日 8時0分

-

3なぜ繁忙期も「あの同僚だけ残業せずに帰れる」のか? デキル人が無意識に使う思考パターン

ITmedia ビジネスオンライン / 2025年1月15日 8時10分

-

4理想の体形や収入がいつまでも手に入らない理由 強い願いも「無意識」に打ち負かされてしまう

東洋経済オンライン / 2025年1月15日 8時15分

-

5なんでまだ働いているんだろう?…ブラック企業を「辞めない人」の理由【行動経済学】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください