富の偏在は危機のシグナル!?

トウシル / 2024年9月12日 16時0分

富の偏在は危機のシグナル!?

「エブリシング・バブル」がもたらす不均衡によってボトム50%が抱える負債は拡大

「エブリシング・バブル」は崩壊しつつあるのだろうか。大規模な金融緩和によって無限に生み出される新たな「お金」と「信用」は、経済の金融化とグローバル化という二つの側面を持ち、これらがあらゆる資産を証券化、担保化、レバレッジ化することが可能になった。

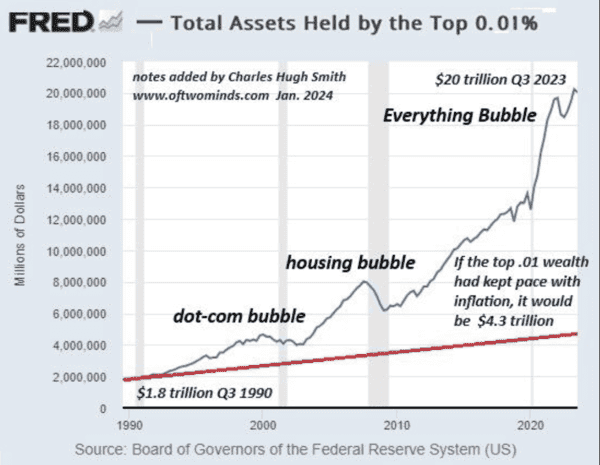

この状況は、「信用」を原動力とするさまざまなバブルを促し、かつてないほどの個人資産の上昇をもたらした。

トップ層0.01%が保有する資産の額

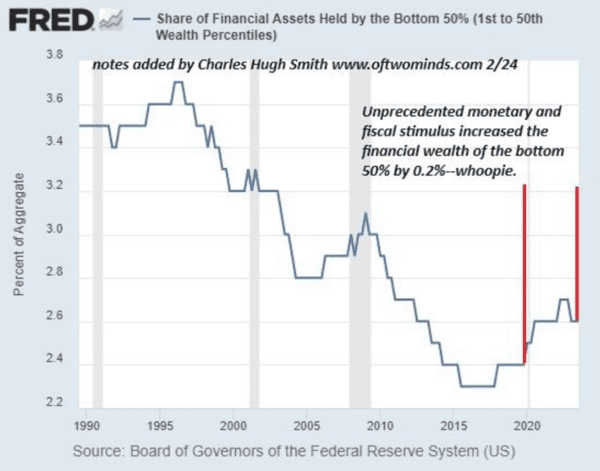

バブルは全ての主体を浮上させるという説もあるが、これは誤りである。なぜなら、トップ層に対し、ボトム層50%が持つ保有資産のシェアは、依然として2.6%とノイズに過ぎないレベルであるからだ。

ボトム層50%が保有する金融資産の額

「エブリシング・バブル」の主な影響は、富の極端な不均衡にある。上の図が示すように、富裕層はさらに裕福になり、それ以外の人々は住宅ローン、自動車ローン、学生ローンなど、負債を拡大させる結果となった。

「成長」を推進するという名目のために世界中で多額の負債が積み上がっている。インフレは利回りを押し上げるが、これが高止まりすると負債を増やして「成長」を維持することが持続不可能になる。賃金労働者の収入の購買力を破壊し、世界経済を支える浪費的な消費のバブルと負債バブルを崩壊させることになるだろう。

テクノロジーが労働市場にもたらす生産性のパラドックス

米国の雇用情勢が揺らいでいる。米労働省が6日に発表した8月の雇用統計では、非農業部門雇用者数が前月比14万2,000人増と事前の予想を下回った。ただ失業率は4.2%と前月の4.3%から小幅に低下した。

テクノロジーの進歩はわれわれの生活をより良いものにしてくれる。手紙を書いて、切手を貼って、郵送する代わりに、今では電子メールを送る。地元の小売店まで出向いて買い物をする代わりに、オンラインで注文する。もちろん、これまで以上に私たちをあらゆる人とあらゆるものに結びつけるソーシャルメディアの台頭も見逃せない。果たしてそれだけなのか。

9月7日のリアル・インベストメント・アドバイスのコラム「技術の進歩は物事をより良くする... それともしない?」から一部を抜粋してご紹介したい。

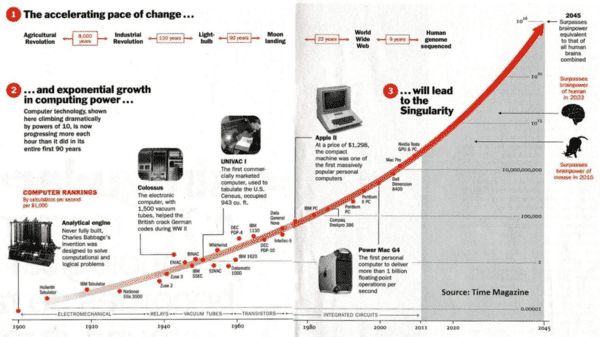

経済学者や専門家は、技術の進歩が米国の経済成長と生産性をけん引していると長年主張してきた。技術革新が生まれると、経済のスタイル、効率性の向上、さまざまな分野における生産性の向上において重要な役割を果たす。人工知能からオートメーションまで、技術進歩の恩恵は広範囲に及び、かつ多大である。

例えば、オートメーションや人工知能は製造工程を合理化し、手作業の必要性を減らし、人的ミスを最小限に抑えている。この効率性の向上は、生産時間の短縮とコスト削減につながり、価格を下げながら利益率を向上させる。生産性の向上は、企業が同じリソースでより多くの製品やサービスを生み出すことを可能にするため、経済全体の成長に貢献する。

また、新たな産業や雇用機会の創出も大きな利点だ。テクノロジーの進化に伴い、新たなスキルや専門知識に対する需要が生じ、まったく新しい分野が発展することになる。

例えば、テクノロジー産業の成長により、ソフトウエア、データ分析、サイバーセキュリティなどの分野で雇用が創出された。これらの高給な職種は、消費者支出の増加とイノベーションの推進により、経済成長に貢献している。

米国の未来学者であるレイ・カーツワイルは、「収穫加速の法則」という概念を世に知らしめた。レイは、技術の進歩の速度は指数関数的であり、直線的ではないと予測した。つまり、技術は正のフィードバックループで自己増殖し、世代ごとに加速度的に進歩していくということである。

収穫加速の法則

技術の進歩は莫大(ばくだい)な利益を生み出すように思われるが、その一方でもたらされる暗い側面についてはあまり議論されない。

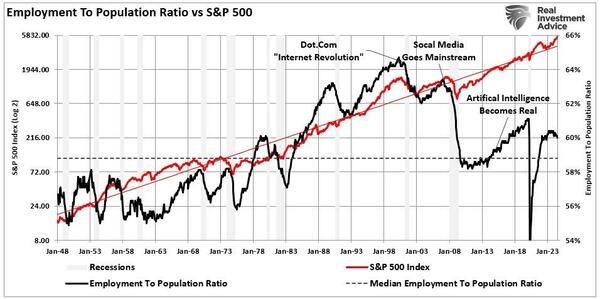

主な懸念事項の一つは、雇用の喪失だろう。自動化や人工知能は効率性を向上させるが、機械が日常的な作業を引き受けるようになると、労働力はより技術的に進歩した経済の需要に応えるためにスキルを再習得しなくてはならないという課題に直面する。

しかし、この移行期間においては、全ての労働者が素早く適応する手段や機会を持っているわけではないため、経済の停滞や格差の拡大につながる可能性がある。

次のグラフは、雇用予測と実際の雇用数の推移を示している。1947年以来、雇用は経済と共に成長してきた。しかし、1990年代後半に雇用は変化し、インターネットの普及と時を同じくして、雇用はそれまでの成長傾向を下回るようになった。

インターネットの普及により、製造の自動化からオンライン販売、ソーシャルメディア、広告、ビジネス管理に至るまで、あらゆる分野で技術革新が進んだため、従業員の必要性は低下した。雇用が長期成長トレンドから逸脱している割合は、パンデミックによる経済活動の停止を除けば、史上最大となっている。

雇用予測と実際の雇用数の推移

独占的行為は競争を阻害し、イノベーションを減退させ、消費者の選択肢を制限する。さらに、あらゆる企業にとって最もコストのかかる人件費を削減することで、企業の収益性は急上昇した。

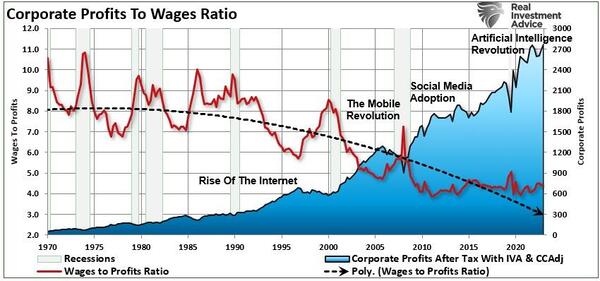

「企業利益」対「賃金比率」

これらの企業による莫大な富の蓄積は、経済格差の拡大につながっている。この格差は、一般消費者の購買力を低下させることで、経済全体の成長を妨げる可能性がある。

1990年以降、富の不平等は急増しており、上位10%の富裕層が経済的富の大半を所有している。製造業やサービス業の労働力の大部分を占める下位50%の労働者は、ほとんど恩恵を受けていない。

最後に、技術革新のペースが速すぎるために、新しい技術から期待される生産性の向上が予想通りに実現しないという生産性のパラドックスが生じる可能性がある。これは、新しい技術を既存のビジネスプロセスに効果的に統合するために多大な時間と投資が必要となることが原因である。

さらに、サイバーセキュリティの脅威、データプライバシーの懸念、技術に起因するストレスが生産性を低下させ、経済の非効率性を招く可能性もある。テクノロジーは経済成長の強力な推進力である一方で、生産性、平等、メンタルヘルス、社会の結束に悪影響を及ぼす可能性のある課題も提起している。

以上、リアル・インベストメント・アドバイスが指摘しているように、米国が好景気と言ったところで、わずか上位10%が良いだけで、資本主義の成立と繁栄に不可欠となる中間層は没落してしまっているのである。

今のまま新自由主義を続けていても貧富の格差は広がる一方だ。事実上、中間層は消滅に向かっている。ここまで貧富の格差が広がってくると、中間層の喪失により、資本主義や民主主義という体制を維持するのが難しくなる。

「株価こそ全て」として、米国政府は中央銀行に圧力をかけ、中央銀行は株が下落するたびに政策を発動し国家管理相場を続けてきた。FRB(米連邦準備制度理事会)の政策目標は「物価の安定」と「雇用の最大化」であるが、いまや「株価こそ全て」というシングルマンデートに陥っている。

加えて、企業は自社株買いを通じて株価をつり上げ、その水準をファンダメンタルズとは大きく乖離(かいり)したところに押し上げてしまった。株価が上昇すれば経済は強く、株価が下落すれば経済は弱い、株はイコール経済、経済はイコール株、一蓮托生(いちれんたくしょう)になってしまったのである。

大統領選挙までに米国株が大きく下落するようなことになれば、FRBと財務省の関係者(米大手金融機関)などが出席するPPT(プランジ・プロテクション・チーム:金融市場に関する大統領作業部会)が開かれるであろう。

PPT=株価下落防止チームによる株価の価格維持に長けている米民主党政権が、11月の大統領選挙までの大幅下落を放置するはずがない。民主党は選挙での印象操作や株価操作に関しては共和党に比べてはるかにうまい。テレビや新聞などの大手メディアも全部が民主党の応援団である。従って、11月の米大統領選挙まではまだ音楽は鳴っている。

日本の日経平均株価は米国株と円相場次第であろう。日経平均は円安で上がっているのだから、他の要因は関係ない。

問題は、音楽が止まった時に何が起こるのかだ。トランプが大統領選挙で勝てば、早期に株価が下落する可能性が高くなる。ハリスが勝った場合はカネのバラマキによってバブルが延命する可能性もある。だが、どちらが勝とうが米国は内戦=南北戦争2.0の状況だ。

今後数カ月の間に何が起こるかは分からないが、何事もなく終わることはないだろう。4thターニング(80年サイクル:独立戦争→南北戦争→第二次世界大戦→2025年?)は常に、暴力的な動乱、死、破壊、そして明確な勝者と敗者に向かって激化する。

貧富の格差や富の偏在は暴落、革命、暴動、体制の変化を促す。「カネは天下の回りもの」とはよく言ったものだ。カネは回さないといけない。歴史大局観的に言えば、「富の偏在」は危機のシグナルである。

日本最大規模の投資家のためのイベント【投資戦略フェアEXPO2024大阪】

投資戦略フェアは、自らの意志で主体的な判断と行動ができる自立した投資家育成を目的としています。熱意と努力を惜しまない投資家にさまざまな分野で活躍しているゲストが発信するノウハウを存分に楽しんでいただける場をご提供します。

【投資戦略フェアEXPO2024大阪】

日時:2024年10月26日(土)10:00~18:30(受付開始 9:30)

開催場所:マイドームおおさか(大阪市中央区本町橋2-5)

10月26日(土)に大阪で「投資戦略フェア」が開催されます。楽天証券さんの提供で私も登壇いたします。

石原順講演の【参加者特典】として、楽天MT4版の売買ツール【メガトレンドフォローシグナルのお試し版】を参加者全員にプレゼントする予定です。ぜひご参加ください。

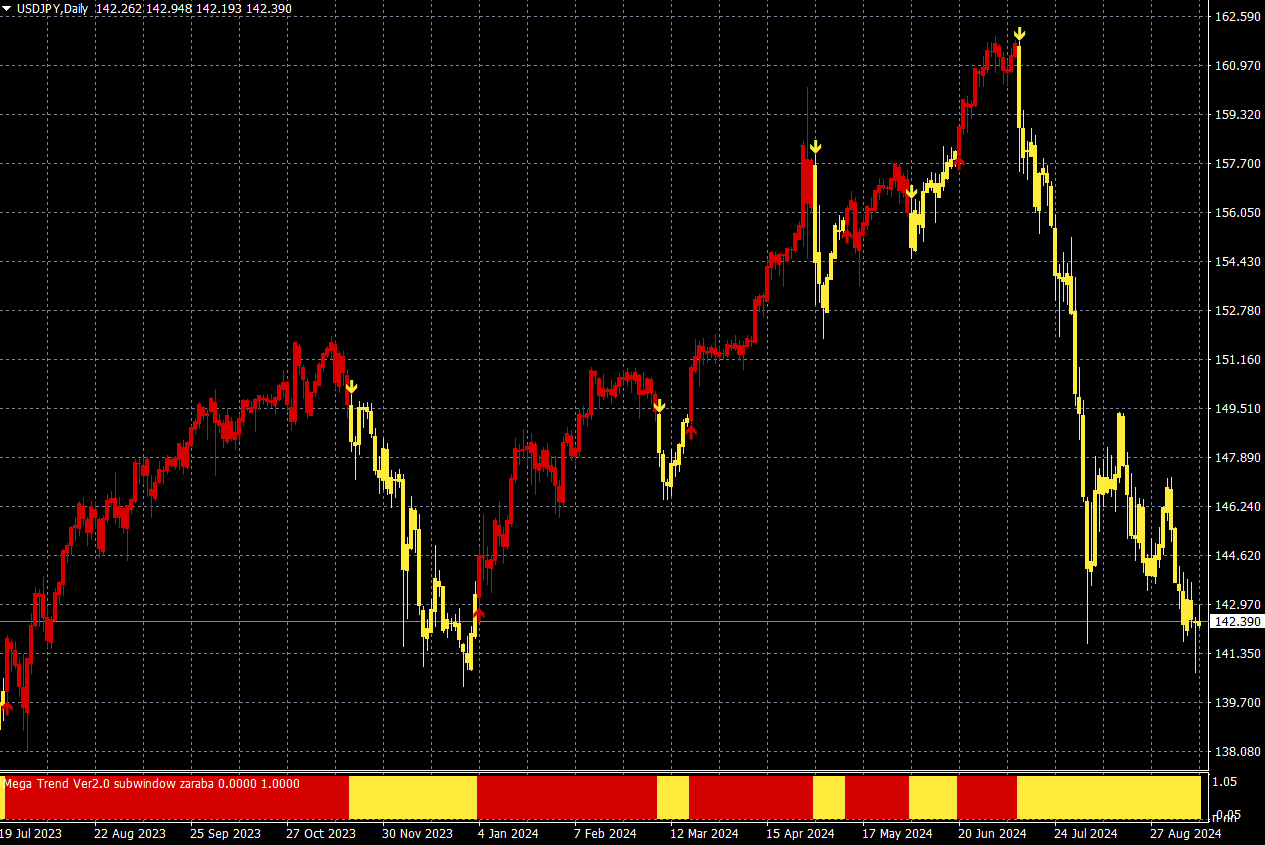

ドル/円(日足)メガトレンドフォローシグナルの売買シグナル

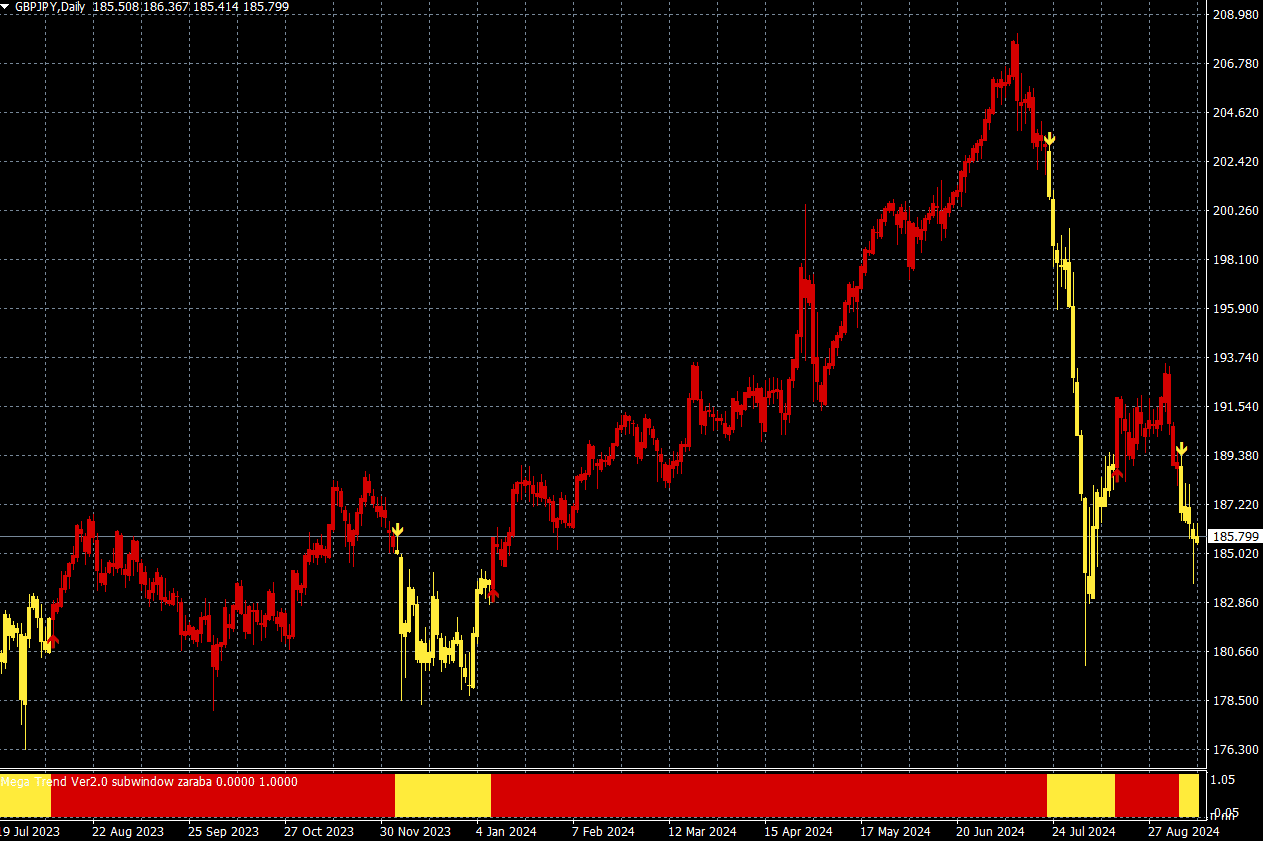

ポンド/円(日足)メガトレンドフォローシグナルの売買シグナル

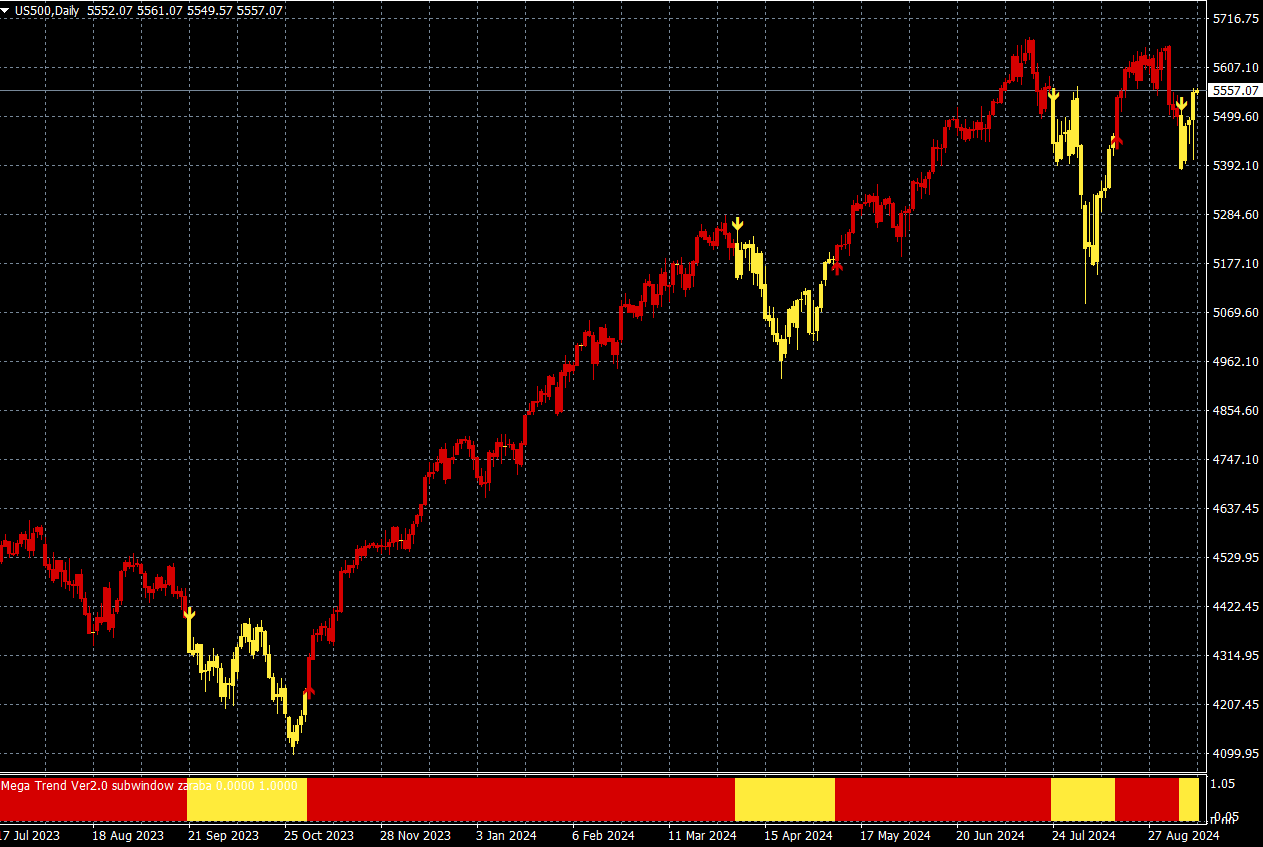

S&P500CFD(日足)メガトレンドフォローシグナルの売買シグナル

(石原 順)

この記事に関連するニュース

-

AIから撤退!?注目のドラッケンミラーのポートフォリオ

トウシル / 2024年11月21日 16時27分

-

トランプトレードでビットコインが9万ドルを突破!何が起きている?

トウシル / 2024年11月14日 16時34分

-

トランプトレードと2025年の債務上限危機

トウシル / 2024年11月7日 16時37分

-

ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

トウシル / 2024年10月31日 16時46分

-

衆議院総選挙、与党過半数割れ!マーケットはどう受け止める?~11月の経済イベント動向もチェック!~

トウシル / 2024年10月28日 13時0分

ランキング

-

1「京急」「京成」に照準定めた旧村上ファンドの思惑 2006年の「阪急・阪神合併」の再現を想起

東洋経済オンライン / 2024年11月25日 7時50分

-

2"退職代行"を使われた上司「信用ダウン」の悲劇 多いのは営業、職場に与える「3つの影響」とは

東洋経済オンライン / 2024年11月25日 8時30分

-

3ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

-

4セブンが外資に買収されれば「買い物難民」が続出する…「9兆円対抗策」を経済界が固唾をのんで見守るワケ

プレジデントオンライン / 2024年11月25日 9時15分

-

5〈米大統領選挙〉トランプ圧勝の衝撃…米国民が“スキャンダルまみれの大統領”を選んだ合理的な理由【経済の専門家が考察】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月25日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください