[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~

トウシル / 2024年11月5日 12時20分

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_46597_0-small.jpg)

[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の株式市場 イベント満載の今週は相場の天王山~株価の「波」で考える今後のシナリオ~<チャートで振り返る先週の株式市場と今週の見通し>」

「月またぎ」で11月相場を迎えた先週の株式市場ですが、週末11月1日(金)の日経平均株価終値は3万8,053円となりました。前週末終値(3万7,913円)からは140円の小幅高だったほか、週間ベースでも3週ぶりの上昇に転じています。

単純な週末終値どうしの比較では堅調な株価推移にも思えますが、週間の値幅(高値と安値の差)は1,659円と意外と大きく、値動きが荒かったことが分かります。

そんな中で迎える今週は、国内では主要企業の決算が相次ぐため、個別物色を中心とした展開が予想されますが、それ以上に重要なのは市場のムードの方で、そのカギは米国株市場が握っています。

とりわけ焦点になるのは、「米雇用統計(10月分)後の反応」、「米大統領選挙の行方」、そして「FOMC(米連邦公開市場委員会)」になります。

そこで今回は、すでに結果が公表された米雇用統計に対する米国市場の初期反応を整理するのと同時に、テクニカル分析的に見た日本株の今後のシナリオについて考えて行きたいと思います。

先週の日経平均は「値動きは荒いが方向感に欠ける」展開

まずはいつものように、足元の日経平均の状況から確認して行きます。

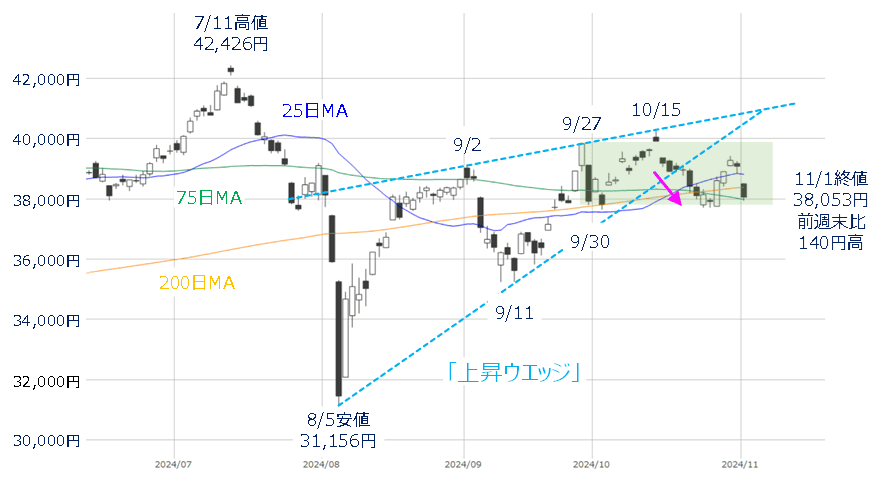

図1 日経平均(日足)の動き(2024年11月1日時点)

先週の日経平均の値動きですが、上の図1の日足チャートで見ても分かるように、週の前半は株価が反発していたものの、週末にかけて下落に転じる展開となりました。

前週末の衆議院選挙の結果をはじめ、企業決算でもハイテク株などで明暗が分かれたこと、日銀金融政策決定会合後に利上げ観測が浮上したこと、そして、冒頭でも触れた米国のイベント(雇用統計・大統領選挙・FOMC)や国内の連休を前にした手仕舞いなどを織り込みつつ、これまでのレポートでも指摘していた、9月27日高値と30日安値の範囲(レンジ)内で株価が推移していった格好です。

「値動きが荒い割に方向感に欠ける」展開だったわけですが、テクニカル分析的には、株価が3万8,000円台水準を維持しつつ、移動平均線を意識した値動きなどが下値を支えそうな一方、前回のレポートでも指摘したように、現在の株価が「上昇ウェッジ」を下抜けてしまっているため、上値を試すにも積極的になれるような材料が欲しいところです。

そのため、米国のイベントをきっかけに、「現在のレンジを脱する可能性があるのか?」、「その場合に相場は上と下のどちらに向かいそうなのか?」がポイントになります。

米大統領選挙については、現地5日(火)から投開票が実施され、その動向など関連するニュースは、日本時間の6日(水)朝方から消化され始めることになりますが、結果が確定するまでに時間が掛かる可能性も考えられます。さらに、7日(木)にはFOMCの結果が公表されるというスケジュール感でもあるため、相場が本格的に動き出すのは週末近くになるかもしれません。

米雇用統計の結果と市場の初期反応は?

となると、目先の株式市場の値動きは、先週末1日(金)に公表された米10月雇用統計の結果と、市場の初期反応を確認して行く必要があります。

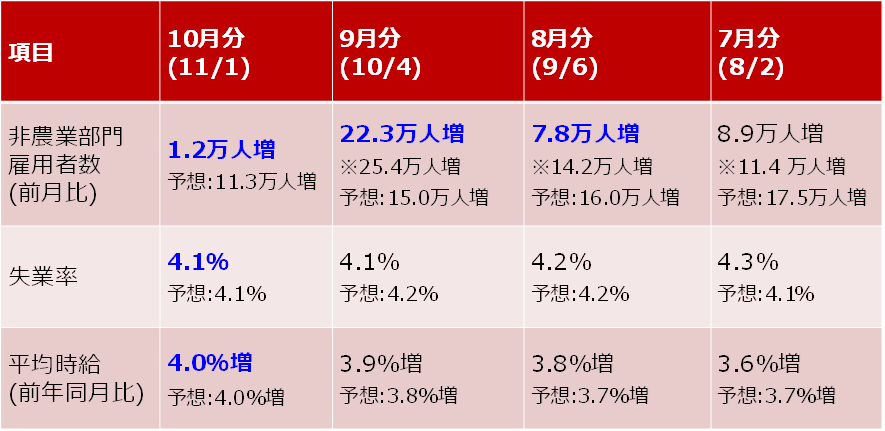

図2 直近数回の米雇用統計の状況 ※印は修正前の数値

今回の雇用統計の結果の概要については、上の図2の「10月分」のところでも確認できるように、非農業部門雇用者数が前月比で1.2万人増、失業率が4.1%、前年比の平均時給が4.0%増となりました。

それぞれの市場予想は、非農業部門雇用者数が11.3万人増、失業率が4.1%、平均時給が4.0%増でしたので、非農業部門雇用者数以外はほぼ予想通りの結果でした。

確かに、今回の非農業部門雇用者数は「サプライズ」と呼べるほど市場予想を下回りましたが、これは大型ハリケーンの被害や大規模なストライキによるもので、一時的な落ち込みという見方もあります。

しかしながら、今回の公表では過去分(9月分と8月分)の非農業部門雇用者数が下方修正されており、全体的にやや弱い内容だったと言えます。

これに対する1日(金)の米主要株価指数を見ると、NYダウが前日比で288ドル(0.69%)高、S&P500が23p(0.41%)高、ナスダックが144p(0.80%)高といった具合に、上昇で取引を終えています。

このように、今回の雇用統計の結果を受けた米国株市場の初期反応は良好だった印象ですが、注意しておくべき点もあります。

そのひとつは、「経済指標の結果に対する市場の受け止め方」です。

過去3回の雇用統計の結果を受けた米株市場の反応を振り返ると、弱い結果だった7月分(8月公表)と8月分(9月公表)は株安となり、持ち直す結果となった9月分(10月公表)は株高となりました。つまり、株式市場は景況感の強弱に素直に反応していたわけです。

これに対し、今回の10月分(11月公表)については、弱い結果だったにも係わらず、株式市場は上昇で反応しています。同日に発表されたISM(米サプライマネジメント協会)製造業景況指数とともに、冴えない経済指標の結果を受けて、金融政策の利下げ期待が高まったことが影響していると思われます。

9月半ばに開催されたFOMCでは0.5%の利下げが決定されましたが、以降の経済指標は米景気の強さを示す結果が相次ぎ、こうした「強過ぎる」米国の景況感が金利の高止まりにつながって、株式市場の重石となることも考えられ、一部では「今後の利下げペースが鈍化するのでは」という観測も出ていました。

それだけに、景況感と金利の関係による株式市場の受け止め方が変化しつつある点は意識しておいた方が良いかもしれません。

金利の動きには米大統領選への思惑も絡む

そして、もうひとつの注意点は、「足元の金利の動きに米大統領選挙への思惑が絡んでいる」ことです。

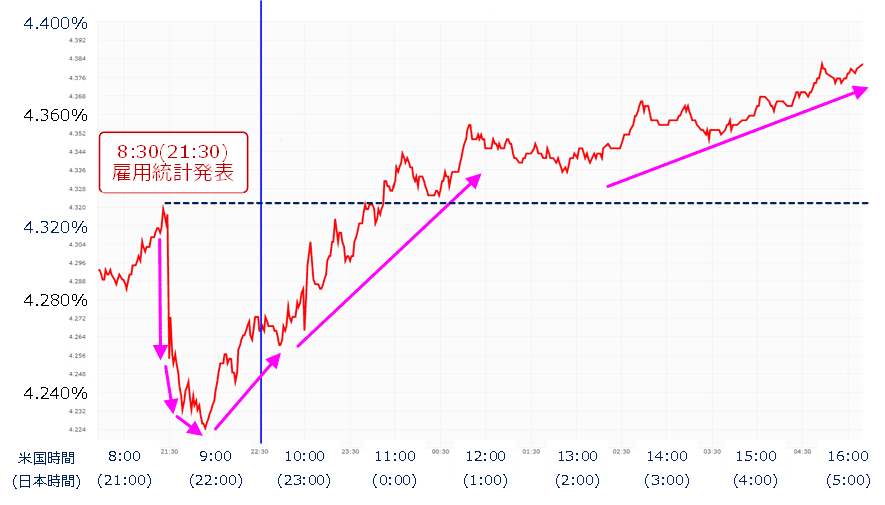

図3 米10年債利回りの1分足の推移(2024年11月1日)

上の図3は、先週末11月1日(金)の米10年債利回りの1分足チャートです。

米雇用統計が公表されたのは、現地時間の8時30分ですが、結果を受けた米10年債利回りが大きく低下していったことが分かります。ただ、しばらくして上昇基調へと転じ、結局、雇用統計が公表される直前の利回りを超えています。

先ほども見てきたように、弱い経済指標の結果を受けて10年債利回りが下落したものの、間近に迫る米大統領選を前にして、警戒感による債券売りが出たものと思われます。

市場では、先週あたりから「米大統領選挙戦でトランプ候補が勝利」というシナリオを見越した動きが見られ、トランプ候補の掲げる政策(関税引き上げや移民対策など)が米国のインフレ圧力を高めるのではという思惑から金利の上昇が目立っており、この日もその流れが継続した格好です。

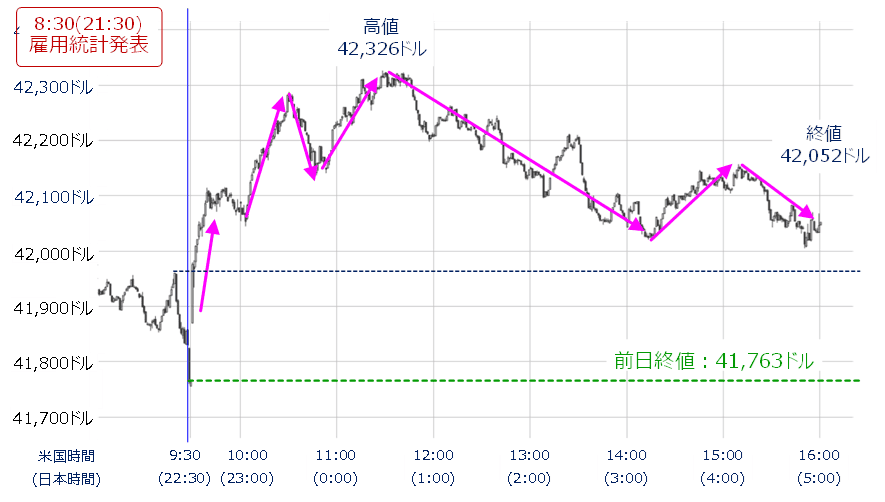

図4 米NYダウの1分足の推移(2024年11月1日)

また、上の図4は、図3と同じ11月1日(金)の米NYダウ(1分足)の動きです。

雇用統計の結果を受け、取引開始からのNYダウは上昇基調を辿っていましたが、米10年債利回りが雇用統計前の水準を超えてきたあたりから株価の上値が重たくなり、さらに利回りが上昇して行くのに伴って売りに押され、上昇幅を縮小させていった様子がうかがえます。

したがって、米国の金利動向については、景況感をウォッチするだけでなく、今週の米大統領選やFOMCの結果を受けて、いったんの材料出尽くしで利回りが下がって株価が上昇していくのか、それとも、利回りの上昇基調が継続して株価の重石となるのかについても見極めていくことになり、今後の展開が読みにくくなっています。

テクニカル分析的に見た日経平均の今後のシナリオ

では、こうした相場環境の中で、日経平均の今後の展開についても考えて行きたいと思います。

現時点では、状況次第で複数のシナリオが想定されるため、絞り込むことは出来ませんが、テクニカル分析面で押さえておきたいポイントについて見て行きます。

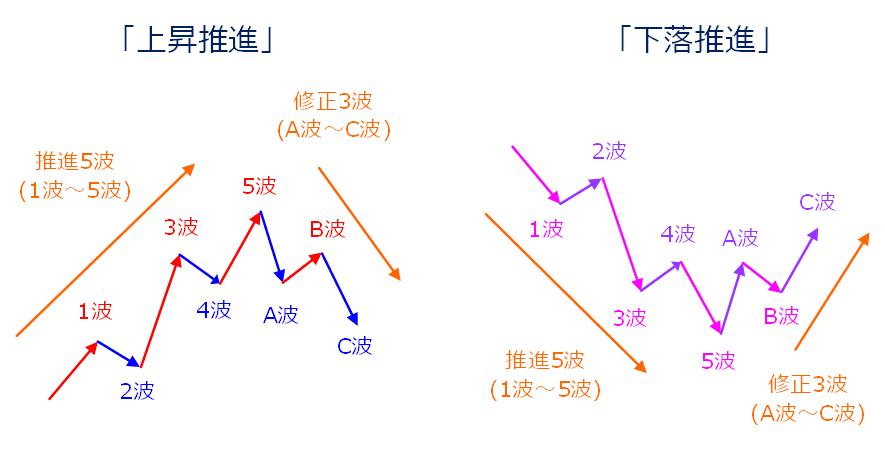

図5 日経平均(週足)の動きとエリオット波動(2024年11月1日時点)

上の図5は日経平均(週足)の動きに、相場の動きを「波」として捉える「エリオット波動」の線を重ねて描いたものです。

エリオット波動分析は、起点となる場所やどこまでの株価の動きをひとつの波として捉えるのかによって、解釈の仕方が異なり、人それぞれで見方が違ってくるため、あくまでも上の図5は筆者の解釈になりますが、現在の株価位置は「B波」の途中にあると思われます。

そのため、今後の相場展開としては、「もうしばらくB波が続き、もう一度高値をとりに行く」展開と、「まもなくB波が終わって、C波を辿り始める」展開が想定されます。

前者はいわゆる「トリプル・トップ」を描く格好で、その後はC波へと向かい、後者の場合は、C波で下落した後も上昇推進が続くのか、それとも下落推進に転じるのかを見極めて行くことになります。

いずれにしてもC波が終わった後の株価の動きが重要になってきますが、この点について、もう少し踏み込んでみます。

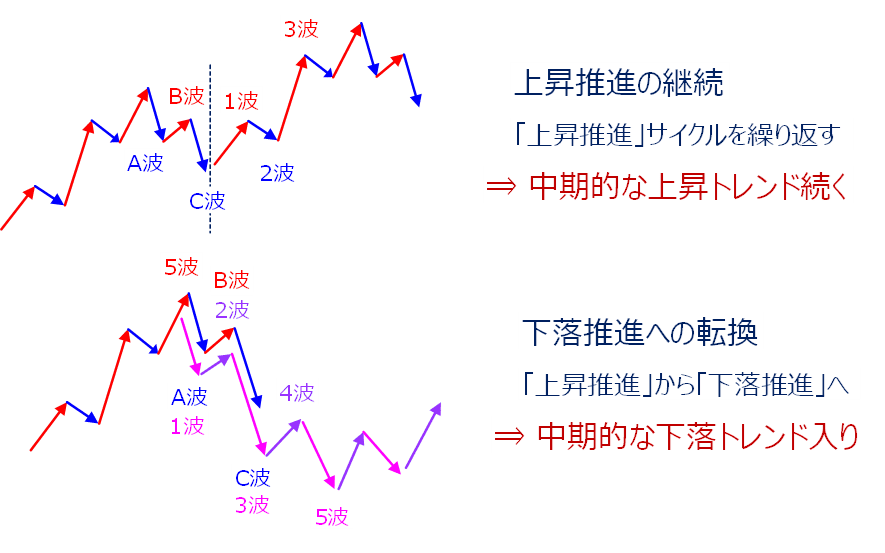

エリオット波動の考え方には、上昇トレンドの形である「上昇推進」と、下落トレンドの形である「下落推進」があります(下の図6)

図6

上昇推進の形は、「1波から5波」の上昇局面と、「A波からC波」の修正局面で構成されています。上昇トレンドが続くのであれば、このサイクルが繰り返されることになります。

この上昇推進とは反対の形が下落推進になります。「1波から5波」の下落局面と、「A波からC波」の修正局面で構成され、このサイクルが繰り返されると下落トレンドが継続することになります。

図7

先ほど、「C波が終わった後の株価の動きが重要になってくる」と述べましたが、上の図7が示すように、C波が終わった後に再び上昇推進の形が繰り返されるのであれば、中期的な上昇トレンドが継続することになり、いわゆる「押し目買い」や「下値を拾う」投資戦略が有効になります。

その一方、C波が大きくなったり、その後の上昇も弱かったりすると、上昇推進から下落推進の形に移った可能性も出てくるため、中期的な下落トレンド入りを見据える必要が出てきます。

現在のB波は明確なトレンドを描いているのではなく、株価が振れ幅の大きい「もみ合い」を続けながら形成していることもあり、今週のイベント後に株価が大きく上昇・下落したとしても、下値や上値を切り上げる格好が維持されるのであれば、B波が継続することになります。

イベント通過によって、株価が上昇していく展開となれば、日経平均の4万円台乗せも十分に有り得ると思いますが、この流れでつける高値がトリプル・トップの最後の上昇かもしれないことや、その後の株価下落(C波の到来)に備えておく必要がありそうです。

また、株価が下落した場合、現時点でのB波終焉のサインは、図1で見てきたレンジの下抜けや週足チャートの52週移動平均線(先週末時点では3万7,445円)割れなどが目安となります。

こちらのレポートでも指摘したように、米大統領選挙絡みのアノマリー(経験則)として、選挙後の株価が上昇しやすいという傾向がある一方、足元の米国株には、金利面や景気面、割高面で不安の火種も抱えているのも気掛かりです。

したがって、こうした中で迎える今週は、年末年始相場に向けての大きなヤマ場になるかもしれません。

(土信田 雅之)

この記事に関連するニュース

-

[今週の日本株]今年の「掉尾の一振」への期待度は?~2024年は株価上昇の意味が問われる年末に~

トウシル / 2024年12月23日 12時0分

-

FOMC後の米株急落は「過剰反応」か否か?~思惑先行の相場に変化の兆しも~(土信田雅之)

トウシル / 2024年12月20日 8時0分

-

[今週の株式市場]日米株式市場の「気掛かりな」サイン~金融政策イベント後に上昇できるか?~

トウシル / 2024年12月16日 12時5分

-

[今週の日本株]日経平均4万円超えあるか?~想定外の株価動向に要警戒~

トウシル / 2024年12月9日 13時45分

-

「米国株独り勝ち」は日経平均の敵?味方?12月マーケット見通し

トウシル / 2024年12月2日 12時0分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

3昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

-

4焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

5日本郵便とヤマト「120億円訴訟」に至った言い分 物流サービスの「大同団結」が危うい事態に

東洋経済オンライン / 2024年12月26日 7時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください