NYダウ最高値更新!ジョンソン・エンド・ジョンソン、シティグループなど、5万円で買える米国高配当株5選!2024年11月権利落ち分を解説

トウシル / 2024年10月18日 7時30分

NYダウ最高値更新!ジョンソン・エンド・ジョンソン、シティグループなど、5万円で買える米国高配当株5選!2024年11月権利落ち分を解説

米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2024年11月権利落ちの米国株高配当5銘柄について解説します。

|

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

2024年に制度改正された新NISAは、つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されています。

とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:BP(BP)

世界のエネルギーシステムに幅広く関わっているグローバル・エネルギー企業で、欧州、南北米、オーストララシア、アジア、アフリカで事業を展開しています。

年々増加するエネルギー需要への安定供給と、地球温暖化の原因となる温室効果ガスの排出量削減の実現、この世界規模の難題に立ち向かうべくBPは、グローバルな総合エネルギー企業として、従来型エネルギーである石油・天然ガスの開発に加え、風力発電やバイオ燃料など再生可能エネルギーの供給、二酸化炭素回収利用貯蔵をはじめとする新しい技術の応用促進にも積極的に取り組んでいます。

時価総額は887億8,300万ドルで、日本円で約13兆2,200億円となっています(1USD=149.00円換算)。

事業の注目ポイント

事業の中心は「石油掘削&操業事業(oil production & operations)」で、続いて「コンシューマープロダクト事業(customers & products)」、「天然ガス&低炭素エネルギー事業(gas & low carbon energy)」となります。

「石油掘削&操業事業」では、bpxエナジーを含む、主に原油を生産する上流事業を行っている地域から構成されており、「コンシューマープロダクト事業」では、世界有数の潤滑油ブランドであるCastrolを自動車、船舶、産業、エネルギーの各分野のお客さまや消費者の方々に提供するとともに、Air bpでは航空燃料製品およびサービスのリーディングサプライヤーとして、50カ国700カ所以上の拠点で、1日当たり6,000便以上の航空機に燃料を供給しています。

競合他社

競合他社は楽天証券では開示されていません。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は昨年増配しています。

直近の決算について会社側は、我々の事業は引き続き安全かつ効率的に運営されており、米メキシコ湾のKaskida油田の開発を決定した事や、ブラジルの大手バイオ燃料生産会社であるbp Bunge Bioenergiaの所有権を取得することを決定したことは、より価値の高い企業を目指すという当社の決意を示すものですと発表しています。

また、2024年下半期に35億ドルの自社株買いを発表する予定で、2025年までに少なくとも140億ドルの自社株買いを計画しているとも発表しています。

今後も株主還元を強化していく予定であり、配当利回りも5%を超えていることから配当を目的として保有するのによい銘柄ではないでしょうか。

業績動向

2024年7月30日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。

精製マージンの大幅な低下、燃料マージンの強化によって再調達原価利益は、前四半期の27億ドルに対し28億ドルとなりました。

今後については、メキシコ湾で6番目の操業拠点となるKaskidaで2029年より日産8万バレルの生産能力を計画し、アブダビで計画されているLNGプロジェクトに10%の権益を取得する意向を発表、トリニダード・トバゴ沖のサイプレ・ガス・プロジェクトは2025年の操業開始を予定しており、今後もさらなる業績の拡大が期待されています。

次回2024年10月29日に開示予定の四期決算で、前年同期を上回る決算を発表できるか注目です。

注意点

主要プロジェクトの遂行状況によって業績に悪影響が出る可能性がある点については会社側もリスクとしています。

株価動向、配当利回り紹介

配当:1.78ドル

配当利回り:5.56%

株価:31.98ドル(約4,800円)

この銘柄、権利落ち日は11月上旬の予定(権利実施は12月中旬)です。

配当利回りは10月9日時点で5.56%、株価は10月9日終値が31.98ドルでおよそ4,800円から購入できます(1USD=149.00円計算)。

2022年からの最高値は41.02ドル、最安値は26.02ドルとなっています(終値ベース)。

米国高配当株2:ダウ・インク(DOW)

世界有数の材料科学企業で、傘下にダウ・ケミカル・カンパニーおよびその連結子会社を擁して、パッケージング、インフラ、モビリティ、消費者向けアプリケーションなどの高成長市場で顧客にサービスを提供しています。

ダウは1897年、業界のパイオニアであるH.H.ダウによって設立され、現在では世界31カ国に製造拠点を持ち、約3万5,900人を雇用しています。

日本においては、グループ会社であるダウ・東レとともに、日本の産業界と協力しサステナブルな未来に向けたイノベーションを展開しています。

時価総額は387億8,900万ドルで、日本円で約5兆7,800億円となっています(1USD=149.00円換算)。

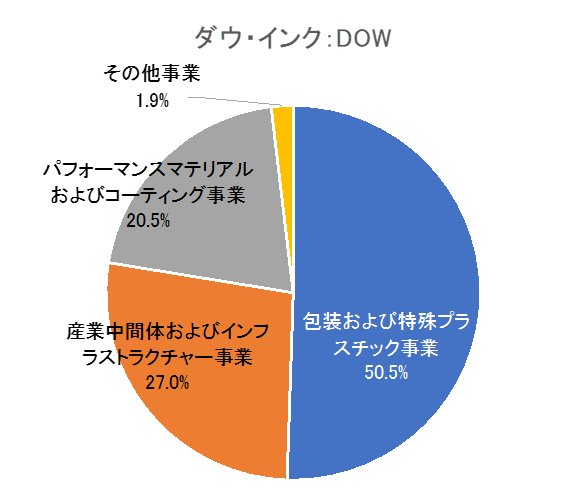

事業の注目ポイント

事業の中心は「包装および特殊プラスチック事業(Packaging & Specialty Plastics)」で、続いて「産業中間体およびインフラストラクチャー事業(Industrial Intermediates & Infrastructure)」、「パフォーマンスマテリアルおよびコーティング事業(Performance Materials & Coatings)」となります。

「包装および特殊プラスチック事業」では、炭化水素・エネルギー事業とパッケージング・機能性プラスチック事業で構成されており、リサイクル可能なプラスチックの循環性と持続可能性を高めるよう設計された高性能なソリューションを提供しており、「産業中間体およびインフラストラクチャー事業」では、製造工程に不可欠な中間体化学品や、高度な開発技術を駆使した川下のカスタマイズ素材・配合品を開発しています。

競合他社

競合他社として、パフォーマンスコーティングと工業用コーティングの二つのセグメントを通じて事業を展開し、多様な塗料、コーティング、特殊材料を製造・販売するPPGインダストリーズ(PPG)、主に北米、南米の専門家、工業、商業、小売の顧客向けに塗料、コーティングおよび関連製品の開発、製造、流通、販売を行い、カリブ海地域、欧州、アジア、オーストラリアでも事業を展開するシャーウィン・ウィリアムズ(SHW)などがあります。

株式の注目ポイント

株価は年初近辺の水準で推移しており、配当は横ばいで推移しています。

アジアと欧州での需要と価格の低下により、第2四半期の利益予想を下回ったことなどで上昇していた株価が下落し、現在は年初近辺の水準で推移しています。

今後について会社側は、包装・特殊プラスチックの需給ファンダメンタルズは引き続き改善すると予想しており、金利引き下げサイクルの始まりはポリウレタン事業の需要を加速させ、コーティング事業は中古住宅販売と高い相関関係があり、住宅需要は来年にはコロナ発生前のレベルまで上昇すると予想していますと発表しており、株価の下落によって配当利回りが5%近い現在の状況で、今後株価の反転を期待して中長期で保有を検討してもよいのではないでしょうか。

業績動向

2024年7月25日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

決算発表後、株価の変動はほとんどなく決算内容での株価への影響はあまり見受けられませんでした。

「包装および特殊プラスチック事業」でアジア太平洋地域における川下ポリマー価格の下落や欧州での商業用炭化水素の販売減が影響し、機能性ポリマーとポリエチレンの需要が増加したものの、販売量が前年同期比で減少しました。

また、「産業中間体およびインフラストラクチャー事業」ではポリウレタンおよび建設用化学品の増益により販売量が増加したことで営業利益も前年同期比で増加しています。

決算について会社側は、世界的なマクロ経済の回復ペースは予想よりも緩やかだったものの、チーム・ダウは前四半期比で収益を改善し、3四半期連続で売上を前年同期比で伸ばしており、今後も堅調な業績を予想していますと発表しています。

次回は2024年10月24日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

環境におけるプラスチックに対する懸念の増大、製品ライフサイクルの最適な管理の失敗などについては会社側もリスクであると発表しています。

株価動向、配当利回り紹介

配当:2.80ドル

配当利回り:5.24%

株価:53.42ドル(約8,000円)

この銘柄、権利落ち日は11月下旬の予定(権利実施は12月上旬)です。

配当利回りは10月9日時点で5.24%、株価は10月9日終値が53.42ドルでおよそ8,000円から購入できます(1USD=149.00円計算)。

2022年からの最高値は70.61ドル、最安値は43.39ドルとなっています(終値ベース)。

米国高配当株3:WECエナジー(WEC)

米国最大の発電・配電および天然ガス供給持株会社の一つであり、中西部のエネルギー需要に安全かつ信頼性高く、責任を持って事業を展開しています。

1981年にウィスコンシン州で設立され、グループ全体では、ウィスコンシン州、イリノイ州、ミシガン州、ミネソタ州の470万のお客さまにエネルギーサービスを提供しており、7万2,000マイルの送電線、4万6,400マイルの天然ガスの配給、そして8,300メガワットの信頼性の高い電力供給能力を効率的に運用することが可能となっています。

フォーチュン500企業として、エネルギーサービスを提供している地域社会の成長と発展を支援するために日々努力しています。

時価総額は301億7,900万ドルで、日本円で約4兆5,000億円となっています(1USD=149.00円換算)。

事業の注目ポイント

事業の中心は「ウィスコンシン州事業(Wisconsin)」で、続いて「非商用エネルギーインフラ事業(Non-utility energy infrastructure)」、「イリノイ州事業(Illinois)」、「送電事業(Electric transmission)」、「その他州事業(Other states)」となります。

「ウィスコンシン州事業」では、WE、WPS、WG、UMERCの電気・天然ガス事業が含まれており、2023年12月31日現在、これらの会社は約166万9,300人に電気と、152万人に天然ガスサービスを提供しており、「非商用エネルギーインフラ事業」では、We Power、Bluewater、WECIが含まれ、We Powerは発電施設を所有することでWEにリースし、Bluewaterはミシガン州南東部に天然ガス貯蔵施設を所有し、WE、WPS、WGに天然ガス貯蔵とハブサービスを提供しています。

競合他社

Southern California Edison Company(SCE)とEdison Energy, LLC(Edison Energy)の持株会社であるエジソン・インターナショナル(EIX)、全米でエネルギー関連の事業とサービスの開発と管理に携わる総合エネルギー会社であるDTEエナジー(DTE)、子会社を通じてエネルギー供給事業を行う公益事業持株会社であるエバーソース・エナジー(ES)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は21年連続で増配しています。

S&P's High Yield Dividend Aristocrats Indexに採用され、業界トップ10%の配当成長率、毎年の増配などもあり株価は堅調に推移しています。

会社側は、業界トップクラスの収益体質であること、長期EPS(1株当たり利益)成長率は6.5~7.0%であること、2032年末までに石炭からの撤退を計画していること、高い配当成長率を支持し続ける事を重要目標として発表しています。

WECエナジーが事業を展開する地域ではさまざまな企業に電力供給を行っていますが、その中でマイクロソフトがウィスコンシン州マウント・プレザントに世界最先端のAIデータセンターの建設を進めており、今後も安定した電力需要が見込まれ、堅調な業績とそれに伴う株価の推移が期待されます。

業績動向

2024年7月31日開示の四半期決算では、1株利益は市場予想を上回り売上は市場予想を下回りました。決算が発表されたのち、株価は上昇し現在は決算前の株価を1割程度上回って推移しています。

決算について会社側は、記録上最も暖かい冬にもかかわらず、当社は堅実な業績を達成しており、2024年も力強い業績を達成できる見通しをしっかりと維持し、引き続き財務規律、顧客満足度、業務効率といった当社事業の基礎に重点的に取り組んでいきますと発表しています。

今後は、2028年に向けて発電・配電を強化するとともに、太陽光発電、風力発電、蓄電への投資を加速することを発表しており、CO2の発生を抑えた事業へのシフトを進めていく方針を打ち出しています。

次回2024年10月31日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

商品コスト、天候、金利などの影響が業績に予期せぬ悪影響を及ぼす可能性がある点について、会社側はリスクであると発表しています。

株価動向、配当利回り紹介

配当:3.34ドル

配当利回り:3.54%

株価:94.31ドル(約1万4,000円)

この銘柄、権利落ち日は11月中旬の予定(権利実施は12月上旬)です。

配当利回りは10月9日時点で3.54%、株価は10月9日終値が94.31ドルでおよそ1万4,000円から購入できます(1USD=149.00円計算)。

2022年からの最高値は108.28ドル、最安値は76.46ドルとなっています(終値ベース)。

米国高配当株4:ジョンソン・エンド・ジョンソン(JNJ)

ジョンソン・エンド・ジョンソンは創業以来、人々のクオリティ・オブ・ライフの向上を目指し、安全性の高い良質な製品とサービスの提供に、全力で取り組んでいます。

1886年創業のジョンソン・エンド・ジョンソンは、現在では世界のほぼ全ての国で事業を展開しており、全世界で約13万1,900人の従業員を擁し、ヘルスケア分野における幅広い製品の研究開発、製造、販売に従事しています。

日本においても、1958年より事業を展開しており「ジョンソン(R)」ベビーパウダー、「ジョンソン(R)」ベビーオイル、救急絆創膏「バンドエイド(R)」などを日本市場において販売してきました。

時価総額は3,858億500万ドルで、日本円で約57兆4,900億円となっています(1USD=149.00円換算)。

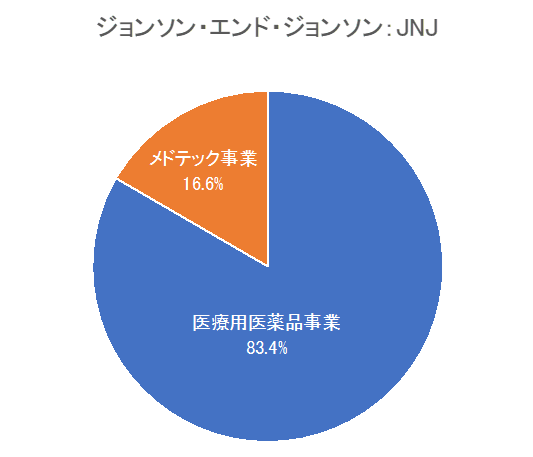

事業の注目ポイント

事業の中心は「医療用医薬品事業(Innovative Medicineとは、J&Jグループが展開する医薬品事業の総称)」で、続いて「メドテック事業(MedTech、Medical(医療)とTechnology(技術)を組み合わせた造語)」となります。

「医療用医薬品事業」では、免疫領域、感染症領域、神経領域、がん領域、循環器・代謝領域、肺高血圧症などの治療領域に注力しており、取り扱っている医薬品は小売店、卸売業者、販売業者、病院、医療従事者に直接販売されています。

また、「メドテック事業」では、心臓リズム障害を治療する電気生理学製品や、重症冠動脈疾患を治療する技術を含む心臓回復ポートフォリオ、出血性脳卒中や虚血性脳卒中を治療する神経血管ケアなどが含まれております。

競合他社

バイオ医薬品、ワクチン、アニマルヘルス製品などの処方薬を通じた医療ソリューションを提供するグローバルなヘルスケア会社であるメルク(MRK)、世界中でバイオ医薬品の発見、開発、製造、マーケティング、販売、流通を展開する研究開発型のバイオ医薬品会社であるファイザー(PFE)などがあります。

株式の注目ポイント

株価は年初近辺の水準で推移しており、配当は2023年までで61年連続で増配しています。株価は2021年以降一定の範囲内で推移していますが、業績が安定していることもあり配当金は増え続けています。

直近の決算では、事業の幅広さと多様性を実証し、トップラインとボトムラインで予想を達成することができましたと発表しています。

今後についても、研究開発への投資と、革新的医薬品と医療技術のポートフォリオを強化する戦略的買収の実行により、事業を発展させる資本を引き続き投下し長期的に持続可能な成長を実現できる体制を整えていますと発表しており、今後も堅調な業績とそれに伴う安定した株価の推移が期待されます。

業績動向

2024年7月17日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。

「Innovative Medicine」では、がん領域、その他がん領域、免疫領域などが成長をけん引しCOVID-19ワクチンを除く全世界における営業売上高は8.8%増加し、「MedTech」でも心臓血管の電気生理学製品がけん引し営業売上高は全世界で4.4%増加しました。

これらによって、2024年第2四半期の売上高は4.3%増の224億ドル、営業成長率は6.6%、調整後EPSは2.82ドルとなっています。

今後については、バイオシミラーへの参入を通じてさらなる成長を確信しており、これから勢いが加速すると見込んでいますと会社側も発表しており、今後も堅調な業績が期待されます。

次回2024年10月15日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

医療機器報告規制やEU(欧州連合)の医療機器規制など、製品を製造または販売する能力を制限する可能性のある規制や法律についてはリスクであると会社側は発表しています。

株価動向、配当利回り紹介

配当:4.96ドル

配当利回り:3.08%

株価:160.65ドル(約2万4,000円)

この銘柄、権利落ち日は11月下旬の予定(権利実施は12月上旬)です。

配当利回りは10月9日時点で3.08%、株価は10月9日終値が160.65ドルでおよそ2万4,000円から購入できます(1USD=149.00円計算)。

2022年からの最高値は186.01ドル、最安値は144.38ドルとなっています(終値ベース)。

米国高配当株5:シティグループ(C)

世界約160の国と地域において、個人、法人、政府機関などのお客さまに、幅広い金融商品とサービスを提供しています。

国際取引を必要とするお客さまに向けた金融パートナー、ウェルス・マネジメント分野のグローバルリーダーであり、米国市場で高く評価されているパーソナル・バンキング事業を展開している金融機関です。

日本においては100年以上前に日本市場に参入し、以来、政府機関、金融機関、事業法人、機関投資家など、日本のお客さまのあらゆるファイナンスのニーズにお応えしています。

時価総額は1,195億430万ドルで、日本円で約17兆8,000億円となっています(1USD=149.00円換算)。

事業の注目ポイント

事業の中心は「マーケット事業(Markets)」で、続いて「米国個人銀行事業(U.S. Personal Banking)」、「サービス事業(Services)」、「ウェルスマネジメント事業(Wealth)」、「バンキング事業(Banking)」となります。

「マーケット事業」では、世界中の企業、機関投資家、公的機関のお客さまに、株式、外国為替、金利、スプレッド商品、コモディティなど、あらゆる種類の販売・取引サービスを提供しており、「米国個人銀行事業」では、独自のカード・ポートフォリオと共同ブランド・カード・ポートフォリオ、ならびにリテールや中小企業の顧客に従来型のバンキング・サービスを提供するリテール・バンキングが含まれています。

競合他社

グローバルな金融サービス会社であり、子会社を通じて、各種投資銀行業務、証券、ウェルスマネジメントおよび投資管理サービスを提供するモルガン・スタンレー(MS)、企業、金融機関、政府および個人を含む各種顧客基盤に幅広い金融サービスを提供するグローバルな金融機関であるゴールドマン・サックス・グループ(GS)、投資銀行および資本市場のフルサービスを提供する世界的な企業であるジェフリーズ・ファイナンシャル・グループ(JEF)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は今年に入って増配しています。

7月末から8月月初にかけての株価下落によって、7月中旬につけた株価水準にはまだ届いていませんが、それでも年初の水準を約2割上回った水準で推移しています。

直近の決算で会社側は、中期的な収益目標に向けて前進を続ける中、当グループの戦略実行に向けた絶え間ない集中力を示す結果となり、一株当たり利益は1.52ドル、ROTCEは7.2%、売上高は全体で4%増加し、五つの中核事業でもそれぞれ増加したと発表しています。

また、組織の簡素化、マーケット事業やウェルス事業などの事業規模の適正化、滞留コストの削減を目指した当グループの取り組みにより経費は前年同期比で2%減少したとも発表しており、事業をシンプルにすることで中期的な目標を達成し、長期的にリターンをさらに向上させることができるよう、引き続き「変革」と「戦略」を実行していきますと発表していることから、今後も堅調な業績とそれに伴う株価の推移が期待されます。

業績動向

2024年7月12日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想通りとなりました。

「マーケット事業」では、魅力的なリターンを生み出す分野であるFinance&Securitizationで良好な発行とローンの伸びを示したことなどが影響し予想を上回る業績を達成しました。

「米国個人銀行事業」では、ブランド・カードとリテール・サービスの両方で、リボルビング残高と貸出金が好調に伸び、リテール・バンキングは、住宅ローン残高の増加と預金スプレッドの改善から恩恵を受けると同時に、富裕層への紹介も好調で全体として6%の増収となりました。

「サービス事業」では新規顧客の獲得、既存顧客との取引深耕、市場評価上昇により、預かり資産残高が9%増となり、会社側はこの事業を「crown jewel」と呼びさらなる成長の中心事業であると発表するなど、シティグループ全体として好調な結果となりました。

信用損失引当金では、米国の失業率7%近くの下振れシナリオを引き続き織り込んでおり、現在の環境下で220億ドル近い引当金を計上していることに、非常に安心感を抱いていますとも発表しており、景気悪化も想定したシナリオにも対応しています。

次回2024年10月15日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

経済のソフトランディングを期待した株価上昇の側面もあり、ハードランディングの際の株価への影響には注意が必要です。

株価動向、配当利回り紹介

配当:2.24ドル

配当利回り:3.49%

株価:64.12ドル(約9,600円)

この銘柄、権利落ち日は11月上旬の予定(権利実施は11月下旬)です。

配当利回りは10月9日時点で3.49%、株価は10月9日終値が63.12ドルでおよそ9,600円から購入できます(1USD=149.00円計算)。

2022年からの最高値は67.84ドル、最安値は38.24ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『やってはいけない資産運用 金融機関のカモにならない60歳からの資産防衛術』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

(西崎努)

この記事に関連するニュース

-

コマツ【6301】株価が高値から下落の今後は? 配当利回り3.9%に 減益見込みも競合差し置き「上方修正」した“独自の理由”に迫る

Finasee / 2024年12月23日 6時0分

-

北米金融大手、世界有数のタバコサプライヤーなど、5万円で買える米国高配当株5選!2025年1月権利落ち分を解説

トウシル / 2024年12月20日 7時30分

-

積水ハウス【1928】5年で株価1.5倍 4期連続最高益見込み、「下限配当」導入で注目高まる

Finasee / 2024年12月16日 6時0分

-

双日【2768】株価はなぜ安い? 業績は? 上場来高値から下落で配当利回り4.8% 注目指標「DOE」導入で”累進配当”めざす株主還元強化は狙い目か

Finasee / 2024年12月9日 6時0分

-

配当利回りランキング~全般神経質な展開継続も、高配当利回り銘柄にはNISA資金の先回り買い妙味も

トウシル / 2024年12月4日 7時30分

ランキング

-

12025年の景気は「緩やかな回復が持続」…経済評論家・塚崎公義氏が予想

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月2日 9時15分

-

22025年 日銀「次の利上げ」はいつ? 「市場との対話」の改善は

日テレNEWS NNN / 2025年1月2日 15時0分

-

3SKY-HIが「上司には無邪気さが必要」と語る真意 若手部下とのコミュニケーションの極意とは

東洋経済オンライン / 2025年1月2日 8時0分

-

42025年「日本企業が直面する」3つの"本質的問題" ビジネス現場で増える「厄介な問題」解決法は?

東洋経済オンライン / 2025年1月2日 10時0分

-

5子どもの遊びに必要な「主体性」と「無意味性」 目的がないからこそ身に付く能力

東洋経済オンライン / 2025年1月2日 11時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください