ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

トウシル / 2024年10月31日 16時46分

ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

インフレは1970年代の水準まで急騰する?無謀な財政は市場の懸念事項

著名投資家のポール・チューダー・ジョーンズが10月22日に米CNBCの番組に出演し、「選挙後に支出に関して市場のつけを払うことになる。我々は破産するだろう。全ての道はインフレに通じる」と語った。

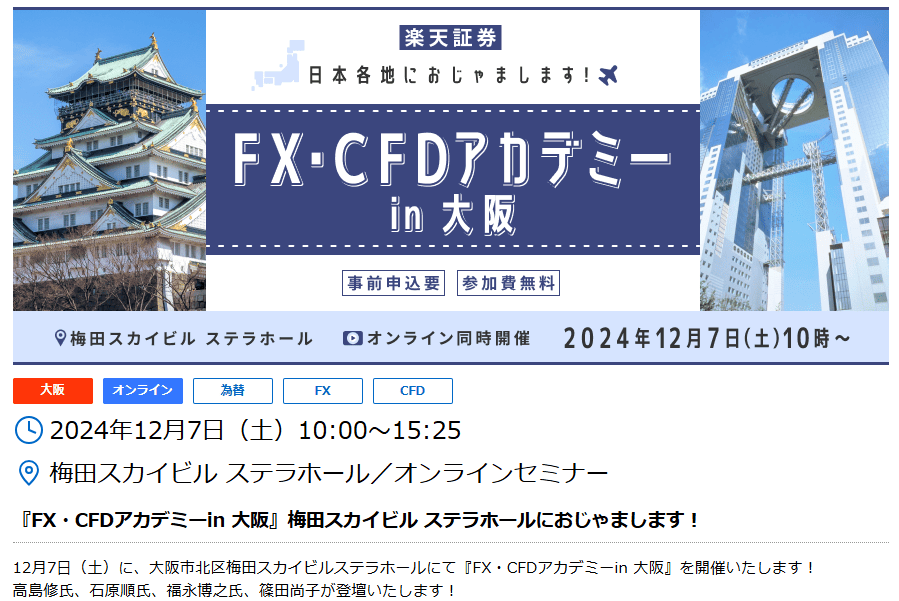

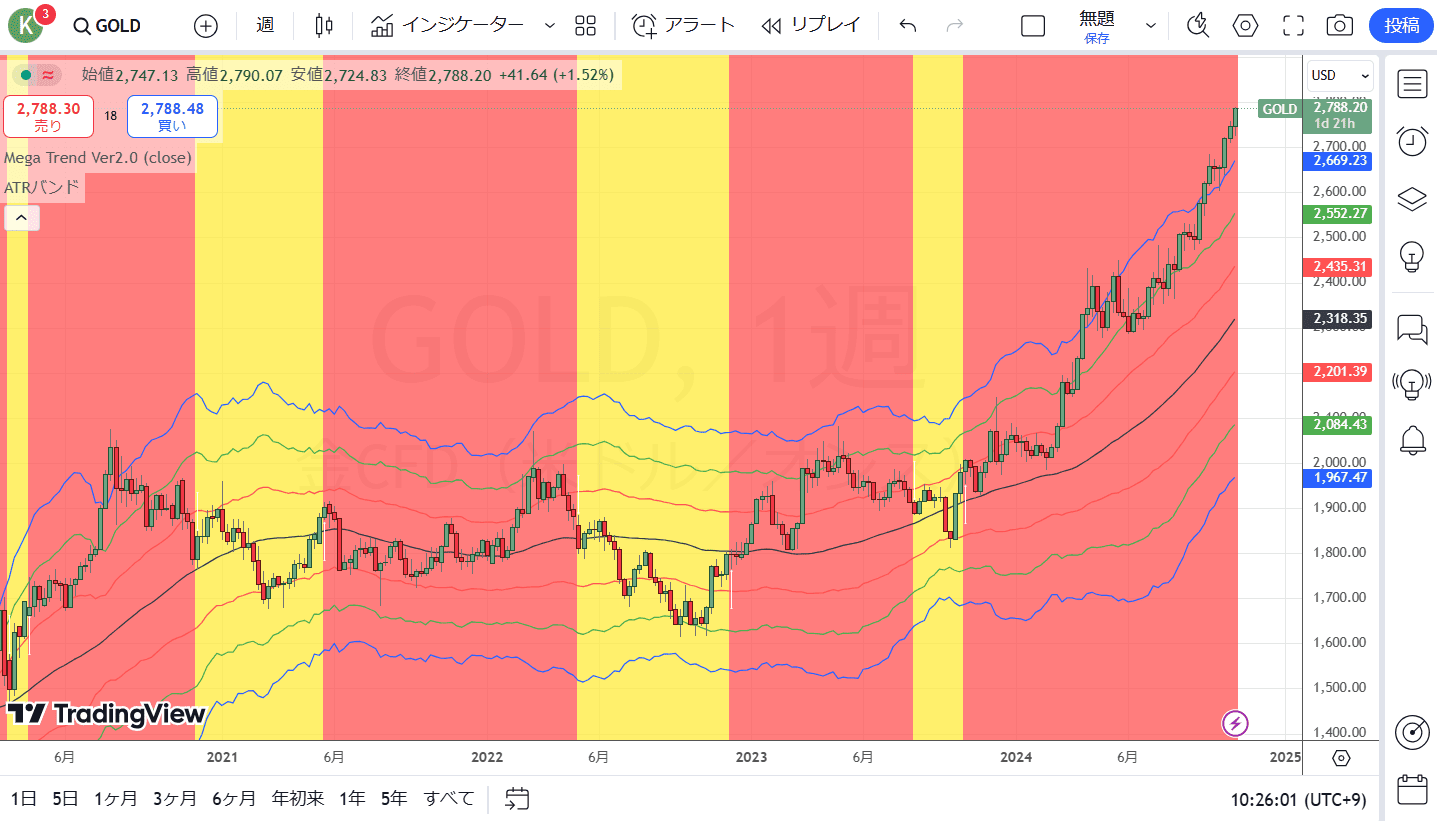

ジョーンズはビットコインとゴールドを含むコモディティをロング、ナスダック総合指数のバスケットを保有する一方、利回りのある金融商品からは離れるよう推奨した。

ゴールドCFD(週足)

出所:トレーディングビュー・石原順インディケーター

ビットコイン/ドル(週足)

出所:トレーディングビュー・石原順インディケーター

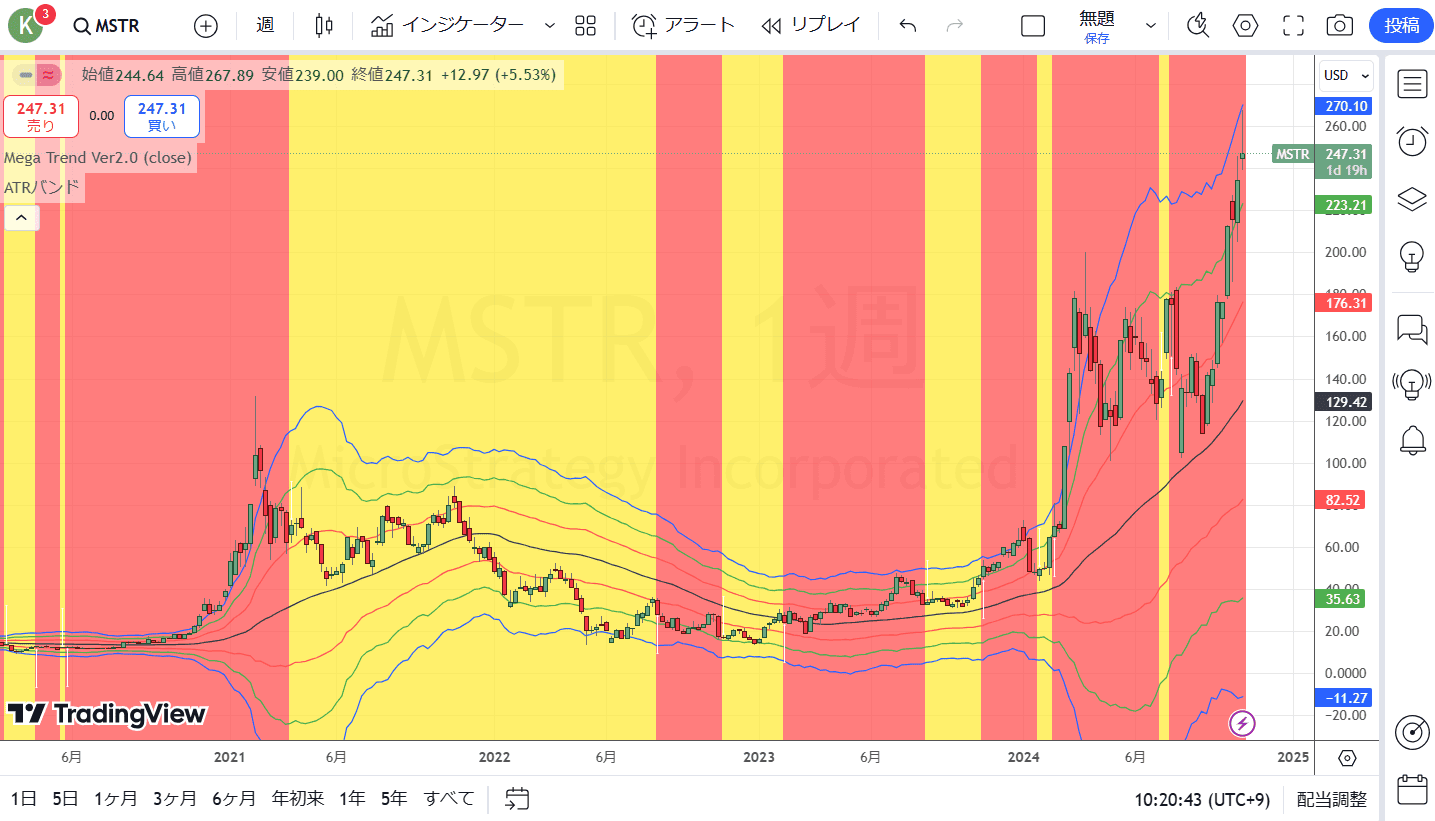

マイクロストラテジー(週足)

(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

ジョーンズは、米国の政府支出の増加と減税の見通しから、FRB(米連邦準備制度理事会)が目標としている2%(現在:2.4%ほど)の達成は劇的な政策変更がない限りは事実上不可能だと指摘した。「(米国は)支出問題に真剣に取り組まない限り、すぐに破産するだろう」と警告した。

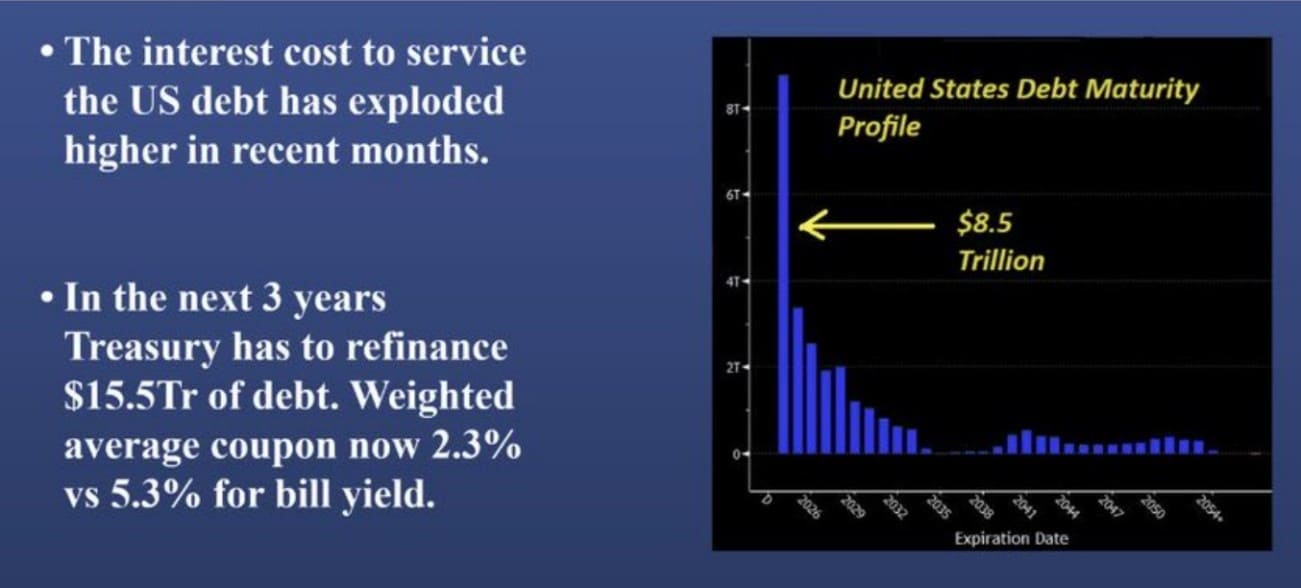

連邦政府の利払いは今や1兆ドルを超えており、これは軍事費に費やす額をはるかに上回っている。米国社会はコントロールを完全に失っている。われわれは今、そこにいるのだ。

巨大な債務の壁と米国債の償還

出所:ローレンス・マクドナルド

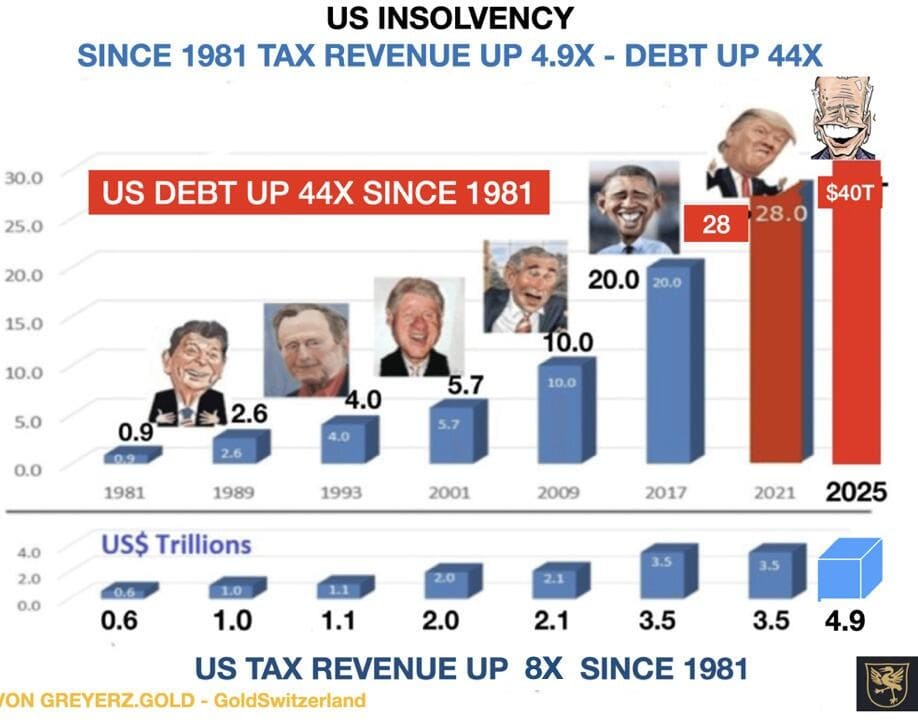

レーガン大統領の時代の1981年、財政赤字は9,000億ドルに過ぎなかった。それが今日では約40兆ドルにまで膨れ上がった。選挙に勝つためには票を金で買うこと、つまり財政政策が非常に効果的であり、どの大統領もそれを行なってきた。

それでも2017年末の時点で、8年後に債務が40兆ドルになることを予測していた人は誰もいなかっただろう。1981年に比べて44倍だ。一方、税金による歳入は5倍にしか増えていない。

米国の財政赤字の推移

スタンレー・ドラッケンミラーも直近、米国債券に対して非常に弱気なポジション(金利上昇への大きな賭け)をとっていることが明らかになっている。

ドラッケンミラーは著名投資家ジョージ・ソロスの下で10年余りにわたり資金を運用してきたことで知られている人物だ。1992年9月16日、「英国病」と呼ばれる経済的な低迷状態にあった英国で、通貨ポンドが急落し、翌日には英国がERM(欧州為替相場メカニズム)からの離脱を余儀なくされる出来事があった。世に知られる「ポンド危機」である。

当時の英国は厳しい景気悪化に直面しており、失業率は10%程度まで上昇、記録的な数の会社が倒産していた。緩和的な金融政策によって経済を浮上させたかった英国だが、ERMに参加していたことが足かせとなり、緩和的な政策を取ることができなかった。英国がERMにとどまるには英国の中央銀行は政策金利を上げざるを得なかったのである。

ERMは欧州における為替相場の変動を抑制し、通貨の安定性を保つために採用された制度で、英国は1990年に参加した。これにより、英国はポンドの対ドイツマルク相場の変動幅を6%に収める必要があり、欧州通貨と連動したポンドは次第に過大評価されていくことになった。

1992年9月上旬、英国はマルク建てで大規模な借り入れを行うなどして、ポンドを買い支えていた。ERMへの参加を維持するために、景気が悪いにもかかわらず利下げを行わず、通貨高を支えるというゆがみが起きていたのである。

ここに目をつけたのが著名投資家のジョージ・ソロスだった。ソロスは「相場は必ず間違っている」が持論であり、このときもポンド相場が実勢に合わないほど高止まりしていると考えた。

そして、ポンドを為替市場で大量に売り、その後、ポンドが安くなったところでポンドを買い戻すという取引を実行した。投機筋によるポンド売りは加速し、ソロスは「イングランド銀行を破った男」と呼ばれるようになった。

このポンドの大暴落によってジョージ・ソロス率いるクォンタム・ファンドは10億~20億ドルの利益を得たといわれている。

この戦略をソロスに進言したのは、当時、クォンタム・ファンド(ソロス氏のファンド)の運用実務責任者を務めていたスタンレー・ドラッケンミラーであった。つまり、ポンドの売りで大もうけした背景には、ドラッケンミラーの存在があったのである。

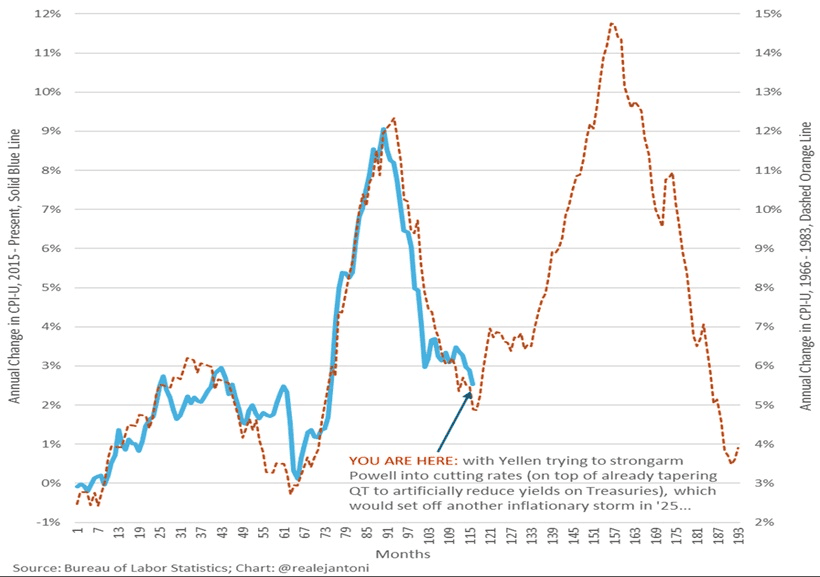

10月20日のモトリーフールの記事「Does Stanley Druckenmiller Know Something Wall Street Doesn't? The Billionaire Investor Is Making a Big Bet Against the Federal Reserve.(スタンレー・ドラッケンミラーはウォール街が知らない何かを知っているのか? 億万長者の投資家は、FRBに対抗する大きな賭けをしている)」によると、ドラッケンミラーは今月初旬に開かれたある会議において、インフレ率が1970年代の水準まで急騰する可能性があると述べたという。

CPI 1970年代 vs 2020年代

出所:REALEJANTONI

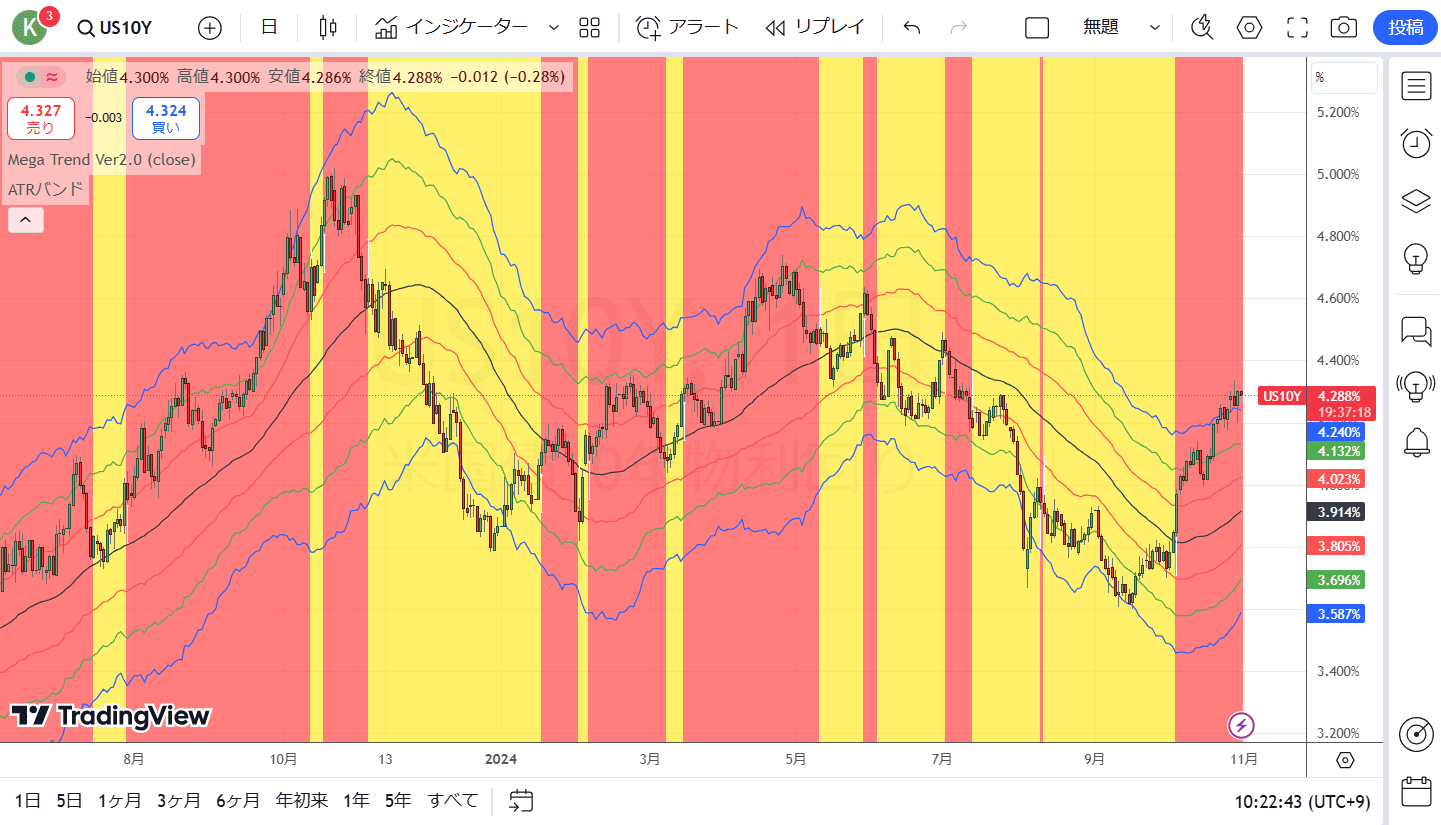

米国10年国債金利(日足)

(赤:買いトレンド・黄:売りトレンド)

出所:トレーディングビュー・石原順インディケーター

インフレ率が急騰すれば、FRBは市場が考えているほど、あるいはまったく金利を引き下げることができなくなるだろう。なぜなら、経済が過熱しすぎてさらなる金利引き下げによる景気刺激策が不可能になるからだ。ドラッケンミラーは、市場やFRBの一般的な見解に対して逆張りの賭けを行っているとのことだ。

ドラッケンミラーは現在、ファミリー・オフィスのポートフォリオの20%が米国債の空売りだとうわさされている。ドラッケンミラーが具体的にどのような賭けをしているのか、つまり彼がショートポジションを取っている債券の期間は不明だ。

また、ドラッケンミラーはこうしたトレードがいつ頃から展開されるのか分からないとも述べている。半年後になるか、6年後になるかは分からない。しかし、ドラッケンミラーの「政府による財政の無謀さ」は市場にとっての大きな懸念であることは間違いない。

「現時点では、今陥っている負債バブルから抜け出す方法を考えることが先決になります。 この負債バブルは、このまま行けば、より一層深刻なインフレへと発展してしまうからです」

(リン・オールデン)

われわれは、財政的に不可能であるという認識が突如として生まれる「ミンスキー・モーメント」をどこかで経験するだろう。

ドラッケンミラーによるカメコへの投資とエヌビディアへの投資の類似点

10月5日、日本経済新聞は『ウラン「ルネサンス」再びAI需要増、最高値迫る』と題する記事を掲載した。

それによると、人工知能(AI)など電力を大量消費する技術の急速な普及に加え、気候変動に配慮した安定電源として再評価されてきたことを背景に、世界で原子力発電を再稼働する動きが進んできたと伝えている。これに伴い、原発燃料のウランの長期契約価格は第2の「原子力ルネサンス」を先取りするかのように動いているということだ。

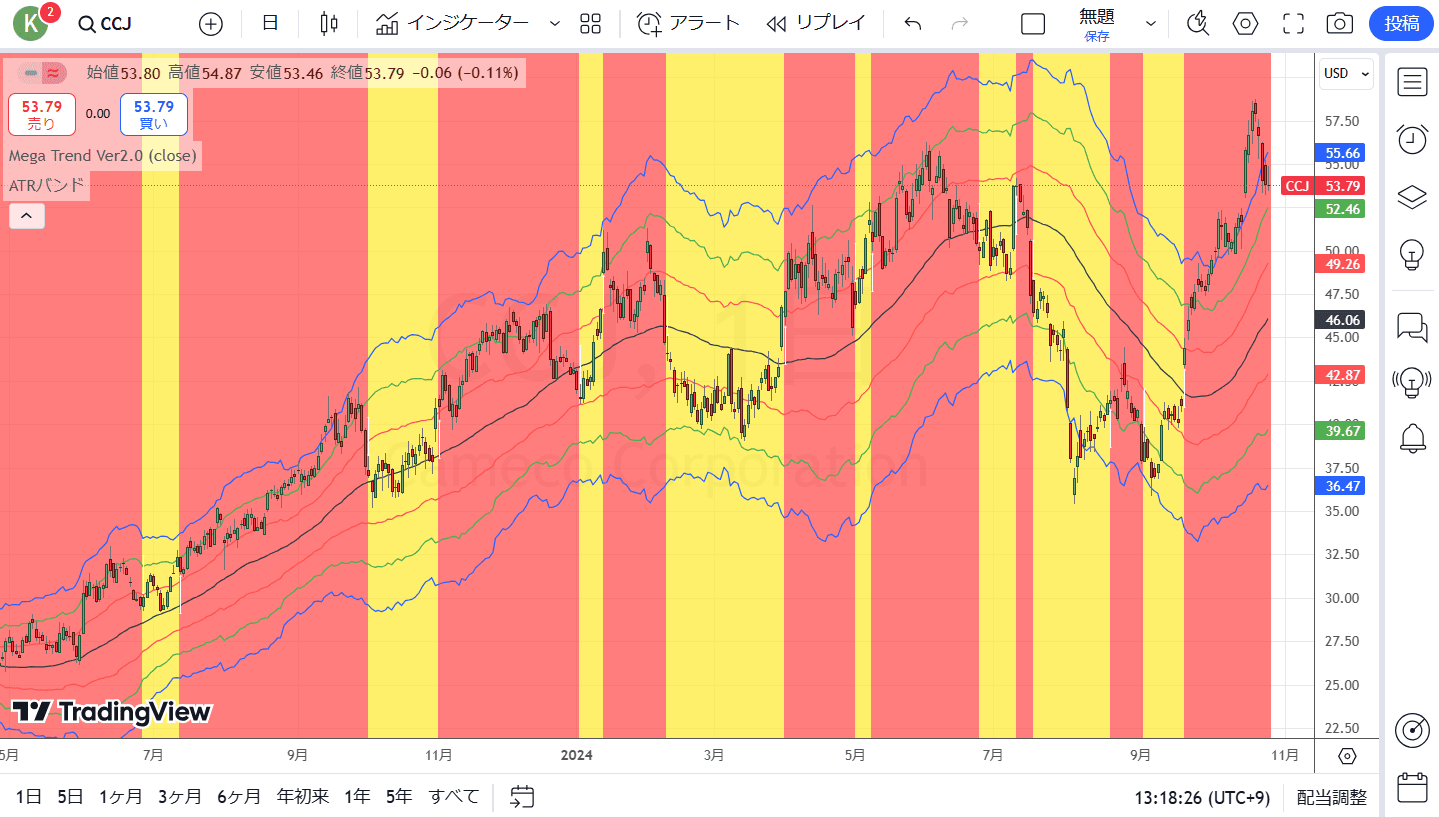

ニューヨーク市場に上場するカメコ(CCJ)は、世界2位のウラン生産を誇るカナダのウラン鉱山会社で、世界のウラン生産の15%超を占めているとされている。ウランの探鉱、開発、採掘、製錬、転換、成形などを行っており、原子炉向けのウラン燃料を世界中で提供している。

カメコ(日足)

出所:トレーディングビュー・石原順インディケーター

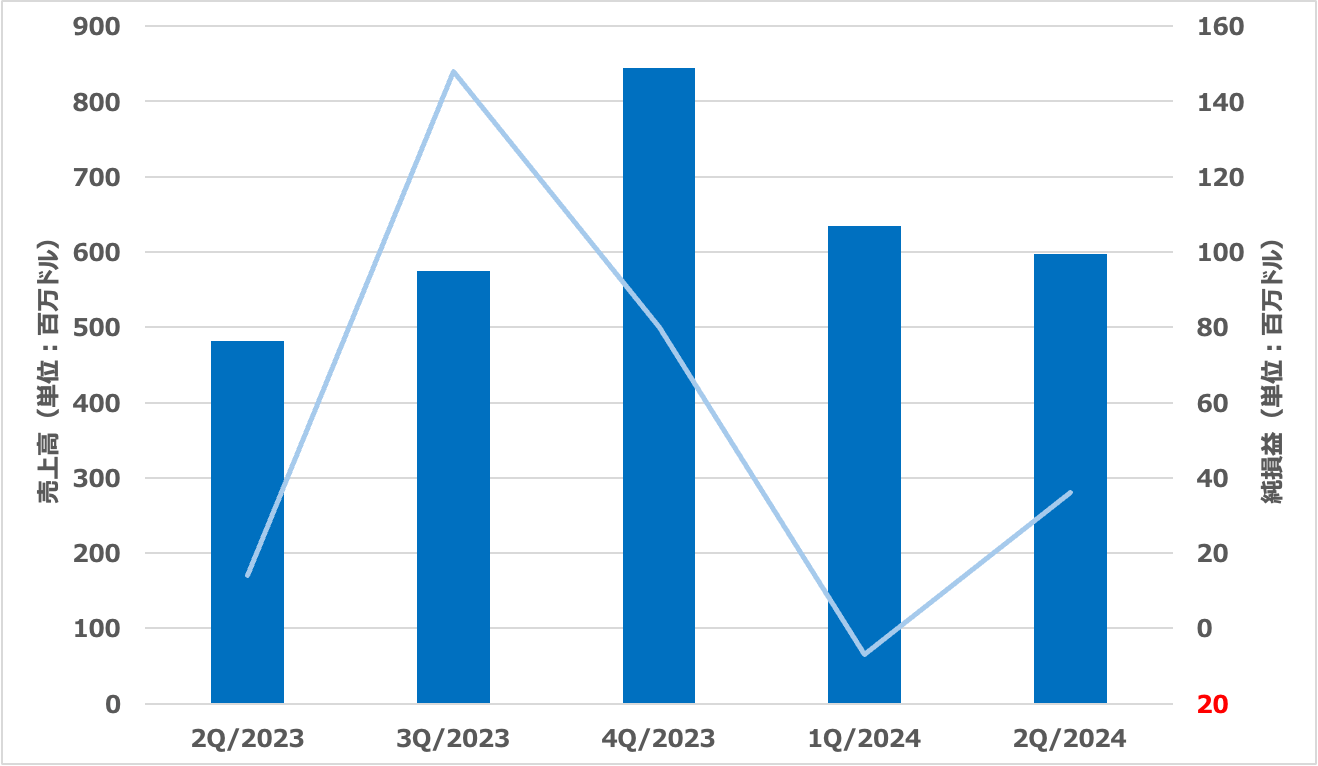

カメコの売上高と純損益の推移

業績にブレはあるものの、株価は年初来で約3割、この1年で4割以上上昇している。

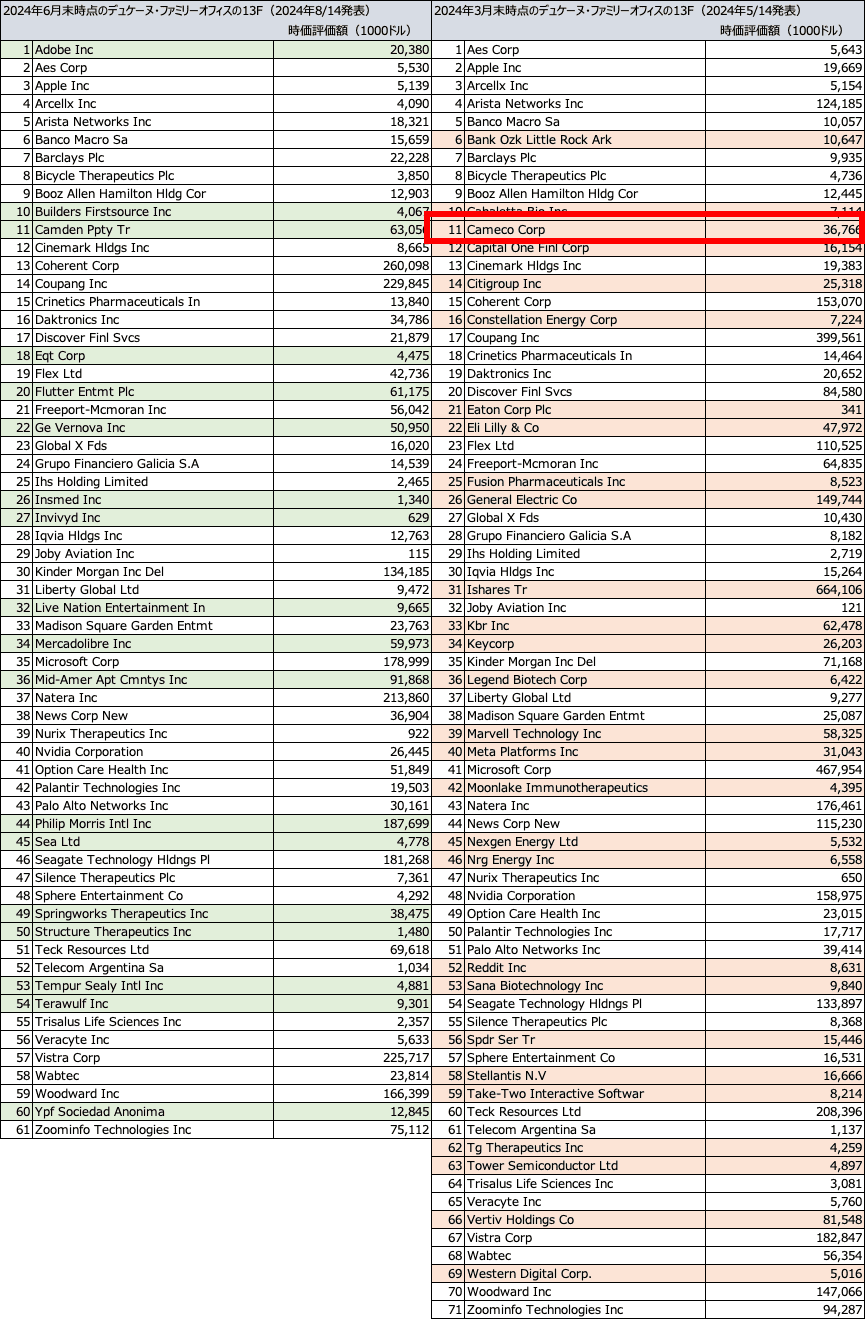

前述のドラッケンミラーは、今年第1四半期までこのカメコを保有していた。その後、具体的にどの時点かは不明ではあるものの、4-6月期中に売却したことが、デュケーヌがSEC(米証券取引委員会)に提出したフォーム13Fから明らかになっている。

ドラッケンミラーのポートフォリオにカメコが登場したのは2023年6月末時点のフォーム13Fからだった。以来、約1年にわたりカメコの保有を続けた。

売却が少し早かったようにも思われるが、ドラッケンミラーはエヌビディア(NVDA)やAI銘柄への投資についても、一般的な話題となり、十分な利益が出た時点で売却している。世間にその価値が広く認知されたところで、先行して利益を確保するということは重要だ。

2024年6月末時点のデュケーヌ・ファミリーオフィスのポートフォリオ

出所:フォーム13Fより筆者作成

IEA(国際エネルギー機関)が2024年1月に発表したレポート『Electricity 2024 Analysis and forecast to 2026』のデータによると、生成AIなどの新技術を背景に世界の多くのデータセンターで消費される電力量が増加しており、2022年には消費電力量が世界全体で約460TWh(テラワット時)だったのに対し、2026年にはその倍以上の約1,000TWhに達する可能性があるとしている。これは日本全体の総消費電力量に匹敵する規模だという。

米アルファベット(GOOGL)傘下のグーグルは10月14日、次世代原子力発電の米新興企業カイロス・パワーが開発、設置するSMR(小型モジュール原子炉)から電力を購入する計画を発表した。

具体的な設置場所や金額などの詳細は明らかになっていないが、2030年までに最初のSMRを稼働させ、2035年までに複数のSMRの建設を支援し、あわせて7基のSMRで500MW(メガワット)規模の電力供給を目指す計画だ。

また16日には、アマゾン・ドット・コム(AMZN)がワシントン州のエナジー・ノースウェスト、バージニア州のドミニオン・エナジー、およびXエナジーとSMRプロジェクトの推進に向けて契約を締結したことを発表した。

バージニア州には米国のデータセンターの約半分が集中しているとされており、今後も15年間で電力需要が85%増加すると予測されている。アマゾンは2040年までに350億ドルを投資してバージニア州にデータセンターを設立すると発表しており、これらデータセンターにおける電力需要に対して供給を確実なものとする狙いがある。

米IT大手ではマイクロソフト(MSFT)も原発からの電力供給契約を進めており、米ハイテク各社が莫大(ばくだい)な規模の資金をAI開発と同時に電力確保へ向けた動きに振り向けている。

生成AIのブームによってデータセンターの電力消費量が急増しており、4年で倍増するとの試算もある。AIの消費電力が取り沙汰される中、改めて電力がこれからのデジタル社会を支える重要なインフラの一つであることが浮き彫りになっている。

10月30日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

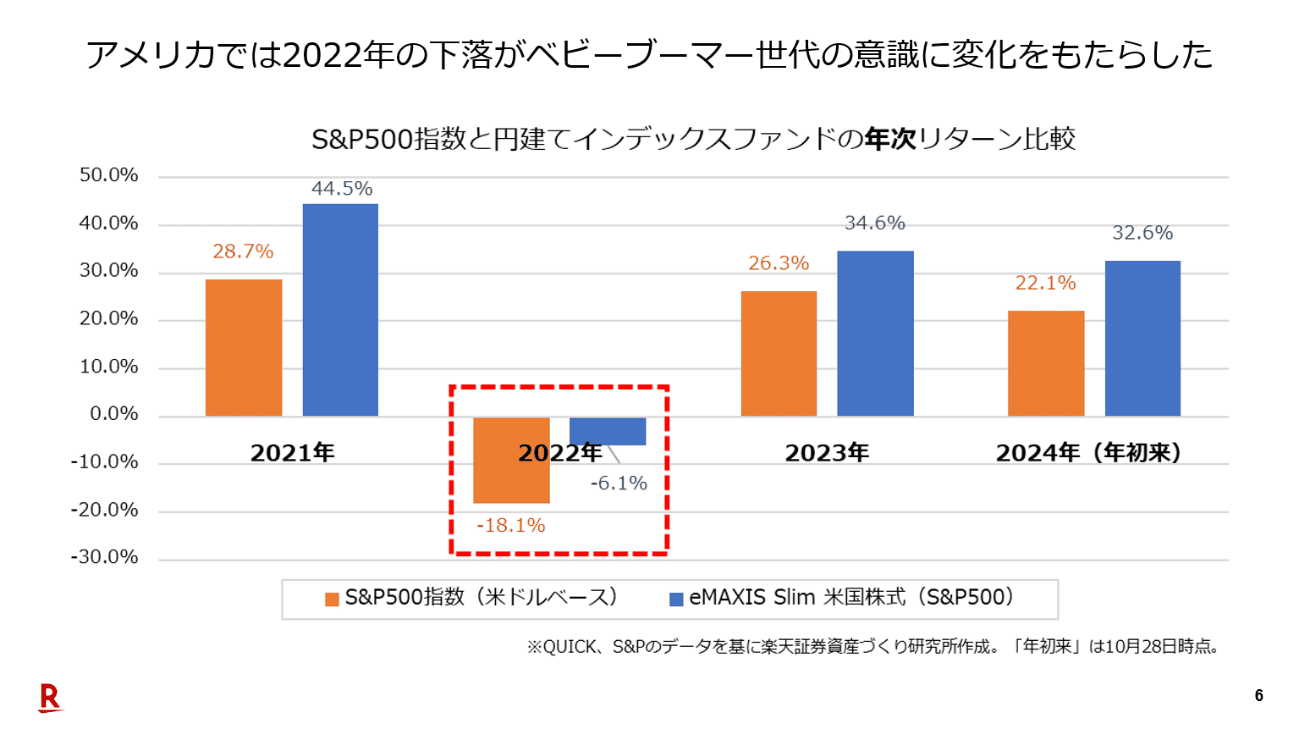

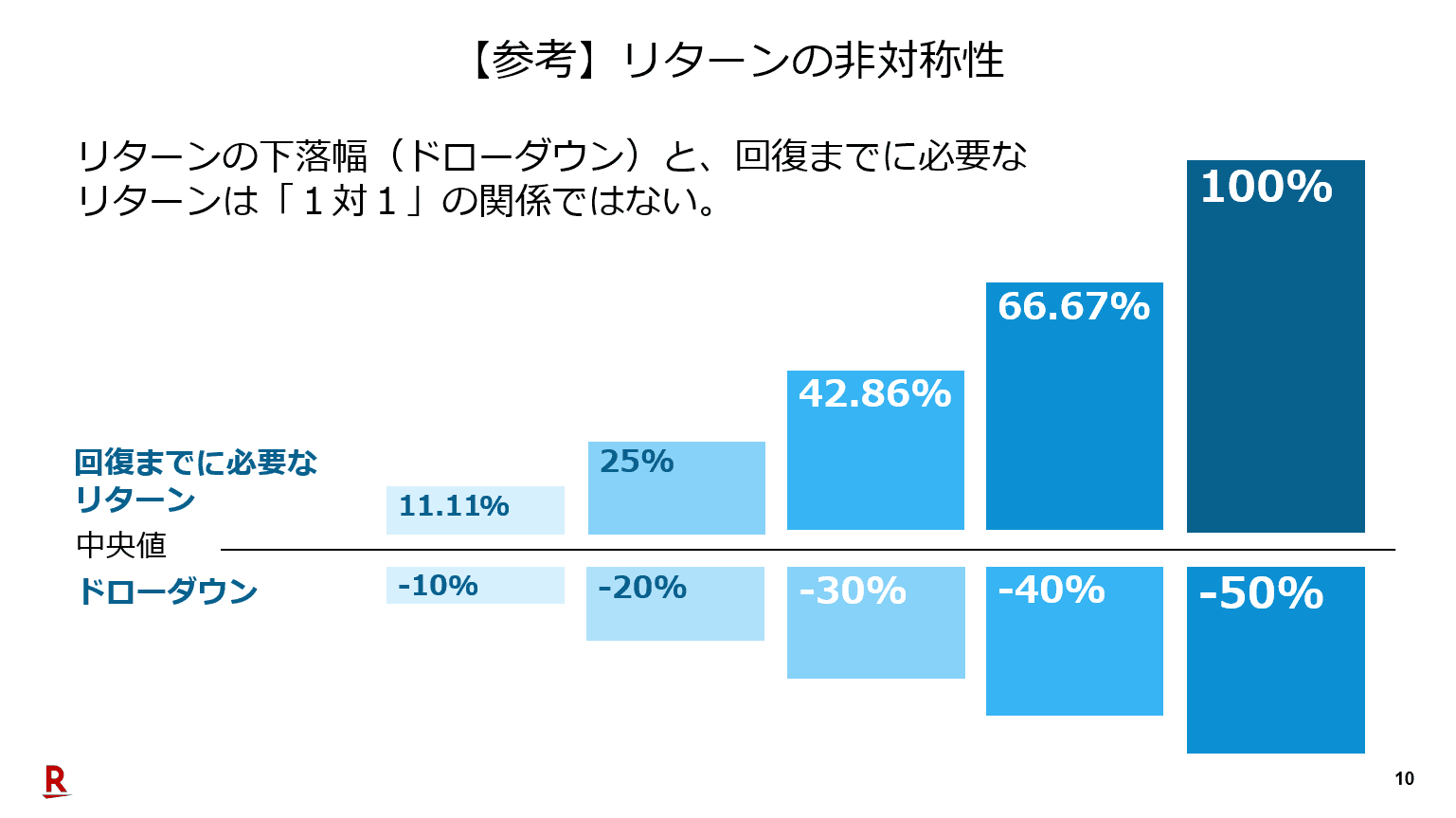

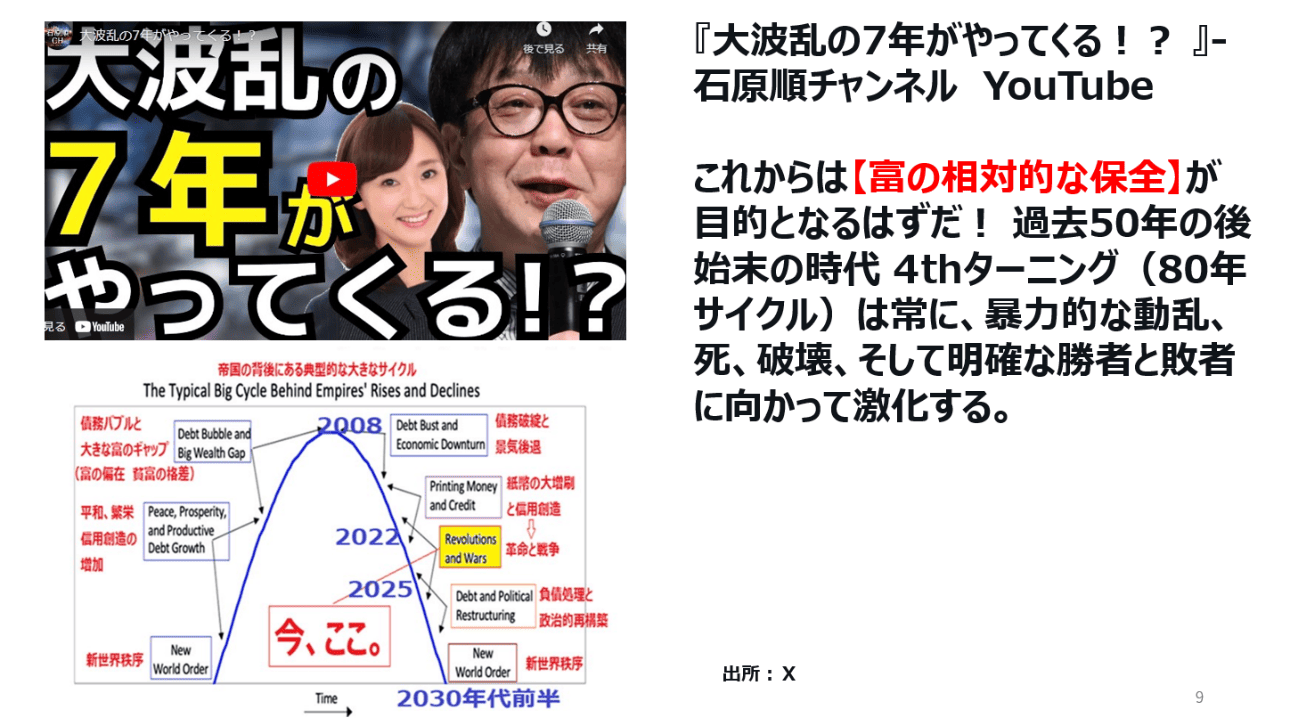

10月30日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、篠田尚子さん(楽天証券資産づくり研究所 副所長 兼 ファンドアナリスト)をゲストにお招きして、「S&P500のワニの口現象」「アメリカの大統領選挙や個人投資家の動向」「アメリカは2022年からベビーブーマー世代はリスクオフ、ミレニアル・Z世代はよりリスクテイクの傾向が強まっている」「(1)困難な時代は、強い人間を作る→(2)強い人間は、良い時代を作る→(3)良い時代は、弱い人間を作る→(4)弱い人間は、困難な時代を作る」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

10月30日:楽天証券PRESENTS 先取りマーケットレビュー

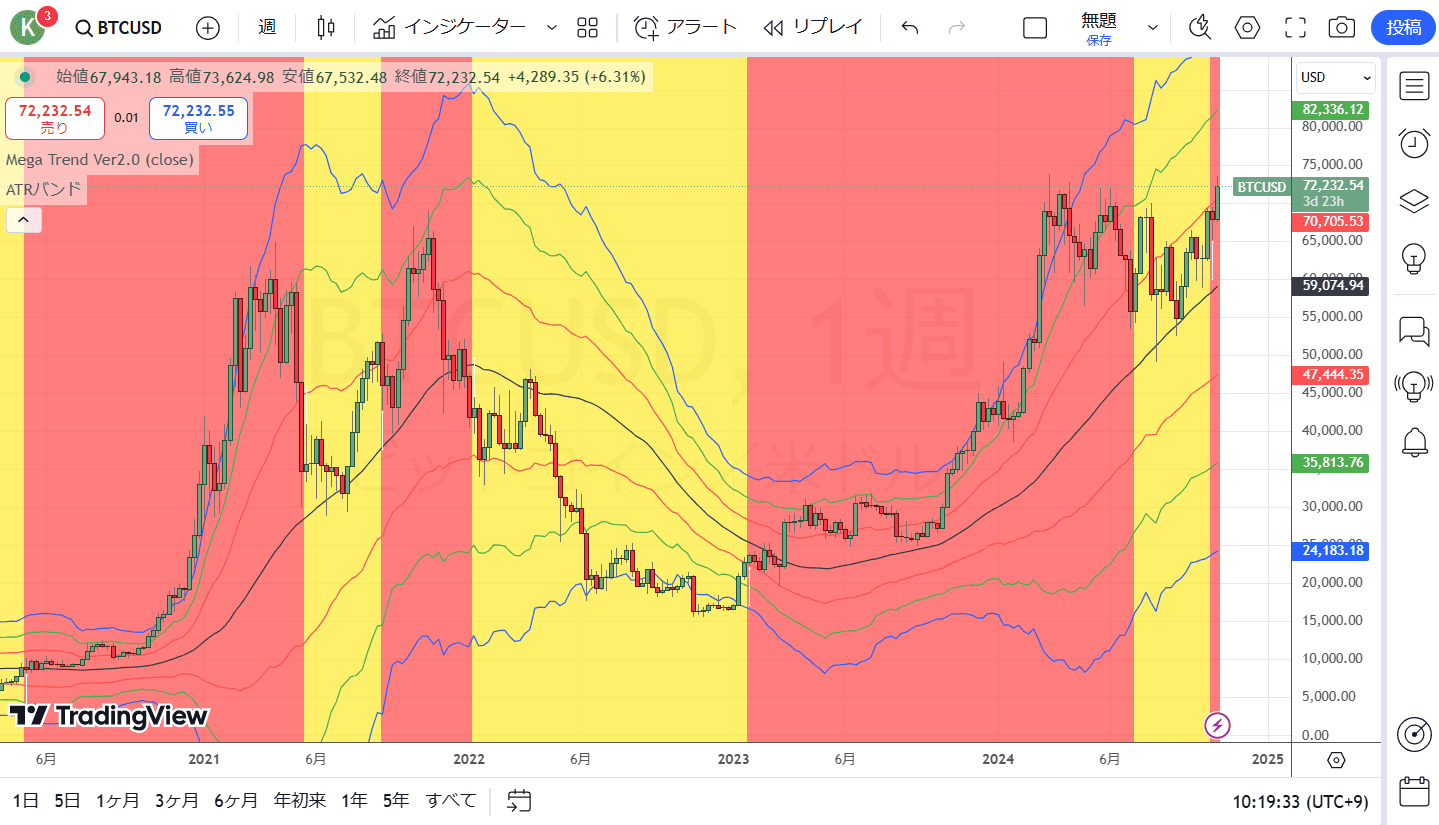

【投資戦略フェアEXPO2024 in 大阪】 満員御礼

10月26日の「投資戦略フェアEXPO2024 in 大阪」にご来場くださった皆さま、まことにありがとうございました。

12月7日にFX・CFDアカデミーセミナーでまた大阪にいきますので、そちらもぜひご参加ください。

<11月9日 FX・CFDアカデミー in 東京>

2024年11月9日(土)10:00~16:00

大手町三井ホール/オンラインセミナー

YouTubeでのライブ配信は、お申し込み不要・全国どこからでもご視聴いただけます。

私も登壇します。ぜひ、ご参加ください。

11:10 - 12:00 「米大統領選後の相場展望」

講師:石原 順氏

講師:エミン ユルマズ氏

司会:大里 希世氏

(石原 順)

この記事に関連するニュース

ランキング

-

1ブランド物を欲しがる人と推し活する人の共通点 囚われの身になってしまう、偶像崇拝者たち

東洋経済オンライン / 2024年11月21日 14時30分

-

2「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

-

3「サトウの切り餅」値上げ 来年3月に約11~12%

共同通信 / 2024年11月21日 19時47分

-

4食用コオロギ会社、破産へ 徳島、消費者の忌避感強く

共同通信 / 2024年11月21日 18時25分

-

5さすがに価格が安すぎた? 『ニトリ』外食事業をわずか3年8カ月で撤退の原因を担当者に直撃「さまざまな取り組みを実施しましたが…」

集英社オンライン / 2024年11月21日 16時49分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください