NISAやiDeCoを始める前に!必ず理解しておきたい資産形成の大原則

トウシル / 2024年11月12日 7時30分

NISAやiDeCoを始める前に!必ず理解しておきたい資産形成の大原則

NISA(ニーサ:少額投資非課税制度)やiDeCo(イデコ:個人型確定拠出年金)を活用しながら長期的な資産形成を始める人が増えていますが、そもそも資産形成の大原則をご存じでしょうか。

今回は、NISAやiDeCoといった投資を中心とした資産形成制度を利用する以前に、大前提として必ず理解しておきたい「資産形成の大原則」についてご説明します。

そもそも資産形成とは?

そもそも資産形成とは何でしょうか?厳密な定義があるわけではありませんが、資産形成については、筆者は

「自分の時間を使って働いたり、自分のお金に働いてもらったりすることで収入を得ながら、将来のために資産を築いていくこと」

だと考えています。ここで「資産」という言葉を使うと富裕層をイメージされる方もいるかもしれませんが、「お金」とほぼ同じ意味と考えてください。そして、資産形成の目的は

「購買力を維持・向上させることで人生の選択肢を増やし、お金の面で安心して、幸せな人生を送ること」

だと考えています。購買力というのは、手元の資産をどのくらいのモノやサービスに交換することができるか、というものです。

例えば、1万円持っている場合、ラーメン1杯が500円ならラーメン20杯分の購買力、ラーメンが1杯1,000円に値上がりしたらラーメン10杯分の購買力になる、ということです。ここでは分かりやすくラーメンを例に出して説明しましたが、一般的には、幸せな人生を送っていくために必要なモノやサービスに交換していく能力といえます。

資産形成の大原則とは?

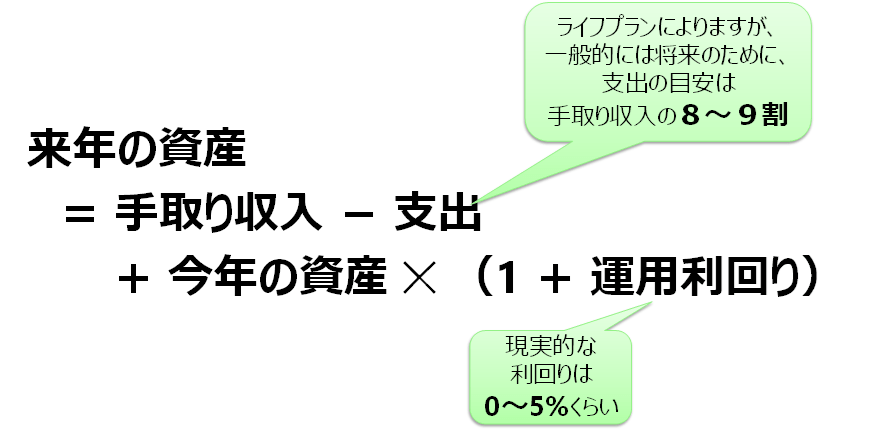

資産形成をしていくための大原則は次のようになると考えています。

資産形成の大原則

ある1年で考えた時に、その年の手取り収入から生活に使った支出を差し引き、それに加えて、手元にある資産を一定の運用利回りで運用したものが来年の資産になるというわけです。

1年単位で考えるとこのようになりますが、資産形成は長期で取り組んでいくものです。10年、20年と長期的に積み重ねていくことで、結果的に将来どのくらいの資産をつくっていけるかが決まってきます。

上の式を見ると、資産を増やすためには大きく三つのポイントがあることに気づきます。

- 支出を減らす

- 運用利回りを高める

- 手取り収入を増やす

ここからこの三つのポイントについて詳しくご説明していきますが、筆者は基本的に上から順に取り組みやすいと考えています。

ポイント1:支出を減らす(節約・支出の最適化)

一つ目は、支出を減らすことです。働いて得られた収入について、入ってきたら入ってきただけ使ってしまっては、将来に向けてお金を貯めていくことはできません。

その人のライフプランにもよりますが、一般的な一つの目安としては、社会保険料や税金を差し引いた後の手取り収入のうち、8~9割で生活していくのがよいと考えています。逆に言うと、手取り収入のうち1~2割を将来のために取っておくということです。

支出については、無駄な出費がないか、定期的にチェックしていくことも大切です。何が何でも節約してお金を貯める必要はないと思いますが、通信費、保険料、住宅ローンなどの固定費や、いわゆるサブスクなど、いつの間にか必要性の低いものにお金を払い続けている状況になってしまうこともあります。

契約開始時点では最も有利なサービスだったとしても、その後に類似のより低価格なサービスが出ていることもありますので、定期的に見直していき、支出を最適化していきましょう。

ポイント2:運用利回りを高める(資産に働いてもらいましょう)

二つ目は手元にある資産にしっかりと働いてもらうということです。資産の全てを現金で保有しているという人はほとんどいないと思いますが、預貯金にしておくか、NISAやiDeCoなどで投資にまわすか、職場の財形貯蓄や持株会を利用するなど、どのような形で保有していくかによって、運用利回りは変わってきます。

預貯金のように元本が保証されているかわりに利回りが低いものもあれば、リスクを伴う代わりに高い利回りが期待できる投資もありますが、利回りの目安としては、金融商品で運用していく場合、一般的に0~5%が現実的な水準です。ご自身の状況や考え方に応じて、適切に利回りを高めていくことが大切です。

ポイント3:手取り収入を増やす(キャリアアップや兼業・副業)

最後三つ目は手取り収入そのものを増やしていくことです。お仕事で成果を出して昇給を狙ったり、転職なども含めてキャリアアップするよう努力したりすることで手取り収入を増やしていくことが選択肢になります。また、空いた時間があるようであれば、兼業・副業といった形で、本業に加えて別の仕事を増やしていくことも考えられます。

その人の価値観にもよりますが、手取り収入を増やすことに注力するあまり、ワーク・ライフ・バランスが崩れたり、体に負担をかけすぎて健康に悪影響が出たりするのはよくありません。ご自身に適したバランスを意識していただければと思います。

最後に

今回は資産形成の大原則として、大きく三つのポイントをご紹介しましたが、大前提として、ライフプランをしっかりつくっておくことが大切です。

何歳までどのように働き、どのようにお金を使っていくか、お金は長期的なライフプランを実現していくために必要となる重要な手段ではありますが、お金それ自体が目的になってしまっては本末転倒と言えます。

定期的にライフプランの見直しも行いながら、長期的に資産形成に取り組んでいただければと思います。

(横田 健一)

この記事に関連するニュース

-

将来のために、20代のいまのうちから「毎月5万円」を貯蓄に回そうと思います。タンス預金ではなく「NISA」にするといくら得しますか?

ファイナンシャルフィールド / 2024年12月22日 5時30分

-

新NISA1年目の振り返りと2年目の課題 - 新NISAの正しい活用法とは?

マイナビニュース / 2024年12月6日 19時15分

-

11月のNISA記事5選:旧NISAで買った株どうする?、新NISA年末の使い方、NISA×高配当株で失敗しやすい人の共通点

トウシル / 2024年12月2日 18時0分

-

今すぐ知りたい!老後に必要なお金を把握する「ライフプラン」の立て方【専門家監修】

HALMEK up / 2024年11月30日 14時50分

-

「ねんきん定期便」が届きましたが、すでに260万円も払っているのに「加入実績に応じた年金額」は35万円ほどでした。年金を払うより自分で貯めたいと思ってしまいます…

ファイナンシャルフィールド / 2024年11月29日 3時40分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

3昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

-

4焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

5日本郵便とヤマト「120億円訴訟」に至った言い分 物流サービスの「大同団結」が危うい事態に

東洋経済オンライン / 2024年12月26日 7時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください