トランプトレードの賞味期限は?両立難しい株高と金利高。相場の味方「ハネムーン期間」は100日(土信田雅之)

トウシル / 2024年11月15日 8時0分

トランプトレードの賞味期限は?両立難しい株高と金利高。相場の味方「ハネムーン期間」は100日(土信田雅之)

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~」

引き続き日経平均の状況は変わらず

今週の国内株市場で、日経平均株価は売りに押される場面が目立っています。

14日(木)の終値は3万8,535円となり、米大統領選挙の結果を織り込む前の先週5日(火)の終値(3万8,474円)とあまり変わらないところまで株価位置が下がっています。

<図1>日経平均(日足)の動き(2024年11月14日時点)

上の図1は日経平均の日足チャートですが、直近の株価は、7月11日と10月15日の高値どうしを結んだ「上値ライン」に押さえられているほか、そして、株価の推移が3万8,000円から4万円の範囲(レンジ)内に収まっています。

こうした日経平均のレンジ相場は、かれこれ1カ月半近く続いています。

この期間中は国内の衆議院選挙や米大統領選挙をはじめ、FOMC(米連邦公開市場委員会)と日本銀行会合、そして企業の決算発表シーズンなど、株価を動かしそうな重要なイベントが相次いでいました。確かに日次ベースでは大きく動く日があったものの、全体的に見れば、「値動きが大きい割に方向感に欠ける」展開から脱し切れていないことになります。

そのため、目先の日本株の焦点はこれまでと変わらず、「株価がこのレンジをどちらの方向に抜けそうなのか?」と、「その引き金を引く材料は何なのか?」になります。

米国株市場は「トランプトレード」が一服?

また、米国株市場に目を向けても、下の図2のように、主要3指数(ダウ工業株30種平均、S&P500種指数、ナスダック総合指数)が最高値圏を維持しつつも、足元で上値の重たさが感じられる株価推移となっています。

先週の米大統領選でのトランプ氏勝利によって沸き上がった株価の上昇がひとまず一服し、「次の展開」をうかがうような展開となっています。

<図2>米主要株価指数の動き(2023年末を100)(2024年11月13日時点)

前回のレポートでも指摘したように、「トランプトレード」は、株式市場が減税や規制緩和による景気刺激効果などのポジティブ面を反映する一方、債券市場では10年債利回りが上昇するなど、こちらは政策実施に伴う財政悪化やインフレ再燃懸念といったネガティブ面が反映されている格好です。

<図3>米10年債利回り(日足)の動き(2024年11月13日時点)

上の図3は米10年債利回りの日足チャートですが、13日(水)時点で4.4%台まで上昇しているほか、昨年10月と今年4月の高値どうしを結んだ上値ラインを上抜けてきており、今後も利回りの上昇基調が続く可能性があります。

つまり、株式市場と債券市場で「見ている景色」が異なっているわけですが、通常の場合、株高と金利高が並走する状況は長くは続かないため、今後の金融市場は、トランプ氏および政権運営の概況や景況感などによって、ポジティブとネガティブとのあいだで揺れ動く展開が続くことが想定されます。

それでも米国株市場は好調が続く?

とはいえ、米国市場の経験則として、「選挙後の株式市場は買い」というのがあります。

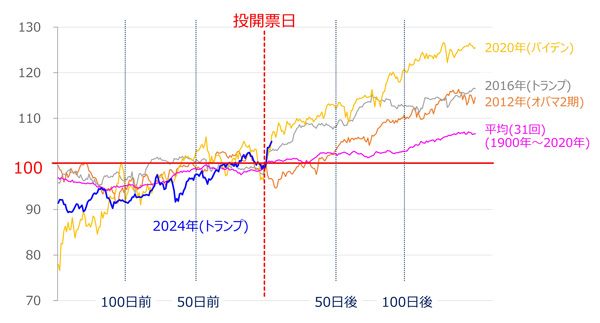

<図4>米大統領選挙前後のNYダウの動き(投開票日を100)

上の図4は、米大統領選挙の投開票日を100として、前後150日間の株価の推移を示したものです。1900年から2020年までの米大統領選挙31回分の平均と、直近3回分(2020年、2016年、2012年)の推移を示していますが、いずれも選挙後に上昇する傾向にあるほか、今回(2024年)も選挙後に上昇していることが分かります。

また、新政権発足から100日間は「ハネムーン期間」として、政権が軌道に乗るまでにある程度時間がかかることを前提に、メディアなどが政権に対して過度な批判を避ける傾向があるため、全体的な相場地合いはややポジティブに傾きやすくなります。

となると、株式市場の上昇はまだまだ続きそうですが、逆を言えば、100日間のあいだに、トランプ政権は何らかの実績や、今後の期待感を示す必要があるわけです。

トランプトレードを時間軸で考えてみる

となると、トランプ氏が掲げる政策が、「どのような順番で動きを見せるか?」へと注目が集まっていくことになり、ここからのトランプトレードは「これまでとは違う」ものに変化していくと思われます。

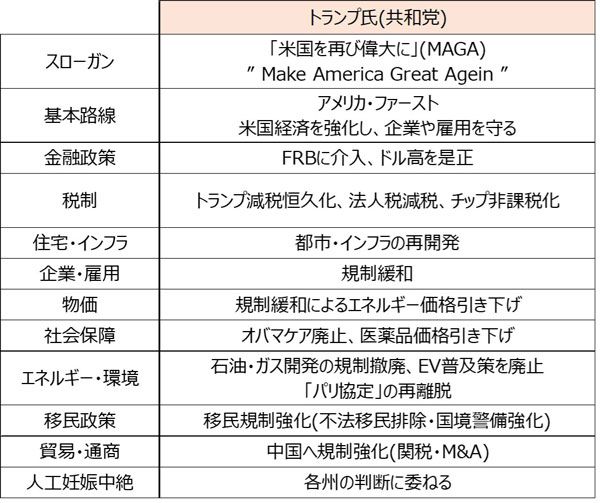

そこで、あらためて、トランプ氏が掲げる主な政策を挙げて行くと以下の通りになります。

<図5>トランプ氏の政策方針

まず、目玉政策である「減税」については、トランプ減税の恒久化や法人減税といった法案を議会で通過させる必要があるため、本格的な議論が始まるのは、2026年度予算の審議が始まるタイミングとなる夏場あたりが想定され、政策実行の時間軸としてはまだまだ先になります。

また、もう一つの目玉政策である「関税強化」についても、手続きなどの準備を含め、実行に移されるまでには結構な時間が掛かります。そして、実施の方法自体も、相手国との交渉取引(ディール)や駆け引きを経ながら段階的に行われる可能性が高いと思われます。

このように、時間軸で捉えて行くと、現時点での注目政策(減税と関税強化)における株式市場の反応は、まだ思惑が先行している面が強く、具体的な規模や実効性を株式市場が織り込んでいくのはこれからで、タイミング的にもちょっと早過ぎると言えます。

そのため、手っ取り早く手を付けられて、実績作りができそうな政策としては、不法移民対策や外交面(ウクライナや中東地域)、エネルギー産業の規制緩和やパリ協定からの再脱退などが考えられます。地政学的リスクを抱える外交面で事態がこじれてしまう点には注意が必要ですが、それ以外の政策については、相場全体というよりも、セクターや個別で反応していくものが多いと思われます。

それと同時に、重要な相場材料として再び浮上してくると思われるのが、米国の景況感とインフレの動向です。

現在の米国景気は、経済指標などのデータからおおむね堅調とされていますが、今後も米景気が強い状況が続くと、「そもそも景気が悪くないのに減税を行うことでインフレが再燃しかねかいか?」といった見方が強まり、減税策の実施に影響を与える可能性があります。

従って、トランプ氏の発言や、ディールの動向などに振り回されやすい状況は変わりませんが、最近までのような株価の大幅上昇を伴うトランプトレードはいったん落ち着いてくると考えられます。

(土信田 雅之)

この記事に関連するニュース

-

FOMC後の米株急落は「過剰反応」か否か?~思惑先行の相場に変化の兆しも~(土信田雅之)

トウシル / 2024年12月20日 8時0分

-

米株市場の「年末ラリー」はどうなる?~来週の金融政策イベント観測と相場のモメンタム~(土信田雅之)

トウシル / 2024年12月13日 8時5分

-

[今週の日本株]日経平均4万円超えあるか?~想定外の株価動向に要警戒~

トウシル / 2024年12月9日 13時45分

-

米国株の上昇は「まだまだ」?「そろそろ」?~意外な落とし穴に注意~(土信田雅之)

トウシル / 2024年12月6日 8時0分

-

トランプ相場「3・3・3政策」の期待度は?強弱揺れる米国株(土信田雅之)

トウシル / 2024年11月29日 8時0分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

3昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

-

4焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

5日本郵便とヤマト「120億円訴訟」に至った言い分 物流サービスの「大同団結」が危うい事態に

東洋経済オンライン / 2024年12月26日 7時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください