植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~(愛宕伸康)

トウシル / 2024年11月20日 8時0分

植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~(愛宕伸康)

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~」

「御誂え向き」(おあつらえむき)という言葉があります。ものごとが「希望通りであること」、「注文通りであること」を意味する言葉ですが、15日に発表された2024年7-9月期の実質GDP(国内総生産)速報値は、まさに政府・日本銀行にとって御誂え向きの結果となりました。

どういうことかは以下で詳しく説明するとして、その前に18日に名古屋で行われた植田和男日銀総裁の講演内容と、その後の記者会見のポイントを整理します。慎重な言い回しが目立った記者会見ですが、その中で植田総裁が我々に送ろうとしたメッセージとは。

植田総裁講演からのメッセージ~12月からの金融政策決定会合はライブだ!~

日銀の植田総裁は11月18日に名古屋で講演を行いましたが、まずその講演資料(「最近の金融経済情勢と金融政策運営-名古屋での経済界代表者との懇談における挨拶-」)から見ていきましょう。ポイントは以下の2点です。

一つ目は、「サービスの価格がしっかり上がっていくかに注目していきたいと考えています」と、改めてサービス価格が政策判断のポイントであることを指摘した点。そして二つ目が、「4.日本銀行の金融政策運営」の最後で、利上げのタイミングについて述べた点です。

サービス価格に関しては、これまでこのレポートでも指摘してきた通り、11月22日に発表される10月全国消費者物価の「サービス」が政策判断の重要なポイントであることを示唆しています。記者会見でも10月の全国消費者物価を見たいと植田総裁は明言しています。

一方、利上げタイミングに関しては、下のように記述されました。

金融緩和の度合いの調整を実際にどのようなタイミングで進めていくかは、あくまで、先行きの経済・物価・金融情勢次第です。

毎回の金融政策決定会合では、その時点で利用可能なデータや情報などから、経済・物価の現状評価や見通しをアップデートしながら、政策判断を行っていく方針です。

(出所)日本銀行

一見すると、金融政策運営に関するごく当たり前の姿勢を記述しただけに見える上の記述ですが、実はこうした文章が講演などのテキストに明記されるのは意外と珍しく、しかも、記者会見で植田総裁はこれを何度も繰り返しました。

「安全運転」の記者会見で植田総裁が我々に送ったメッセージ

会見場にいた記者にしてみると、「その時点で得られたデータや情報から、毎回の金融政策決定会合で判断する」と何度も繰り返されれば、植田総裁は「安全運転」に終始し、ヒントらしいヒントは出なかったと感じてしまうのが普通でしょう。

しかし、枝葉をとって、「その時点で得られたデータや情報から、毎回の金融政策決定会合で判断する」という下りだけ続けて3回繰り返されたらどうでしょう。その言葉の裏に何か意図が隠されているように感じませんか?

記者会見では、下のような受け答えもありました。

記者:講演ではサービス価格に上昇の動きが見られているとあったが、少なくとも国内については再利上げの環境が整っているのではないか。7月の利上げ以降、物価安定の目標が実現する蓋然(がいぜん)性が高まっているかの判断において、前進は見られているのか。

総裁:もちろん、前進は見られていると思う。サービス価格については、10月の価格改定期に注目していたが、東京のデータはある程度(賃金上昇の)サービス価格への転嫁が進んでいると判断している。今週後半に出る全国のCPIを見たいと思う。

(出所)楽天証券経済研究所作成

筆者には、11月22日に発表される全国CPI(消費者物価指数)の「サービス」を確認した上で、12月のMPM(金融政策決定会合、12月18~19日)で判断すると、植田総裁が言っているように感じられました。12月追加利上げという筆者の見通しに変更はありません。

リスクマネジメント上も12月利上げの可能性が高い

リスクマネジメントの観点からも、12月MPMは利上げの可能性が高いと思われます。12月MPMは直前にFRB(米連邦準備制度理事会)の12月FOMC(米連邦公開市場委員会、12月17~18日)が開催されます。

最近の米インフレ再燃リスクの高まりを受けて、例えばパウエル議長が14日の講演で「経済は、利下げを急ぐ必要があるというシグナルを送っていない」と述べたり、サンフランシスコ連邦準備銀行の「エコノミック・レター」(18日)が、需給引き締まりが物価上昇圧力を高める方向に作用しているという分析結果を発表するなど、12月FOMCで利下げがあるかどうか不透明な状況になりつつあります。

仮に、12月FOMCで0.25%の利下げを行った場合、パウエル議長は記者会見でタカ派寄りの発言をする可能性が高く、逆に利下げしなければ米長期金利が上昇する可能性が高いため、いずれにしても円安に振れるリスクがあります。

もし、1ドル160円のような過度な円安を避けたいと日銀が考えているとするなら、12月利上げの蓋然性が高いと筆者は考えています。問題はどうやってサプライズを与えないように事前のコミュニケーションを進めていくか。12月MPMまで約1カ月。日銀高官による何らかの情報発信がまだあるかもしれません。

2024年7-9月期実質GDPは前期比0.2%~日本経済の実力に見合った成長~

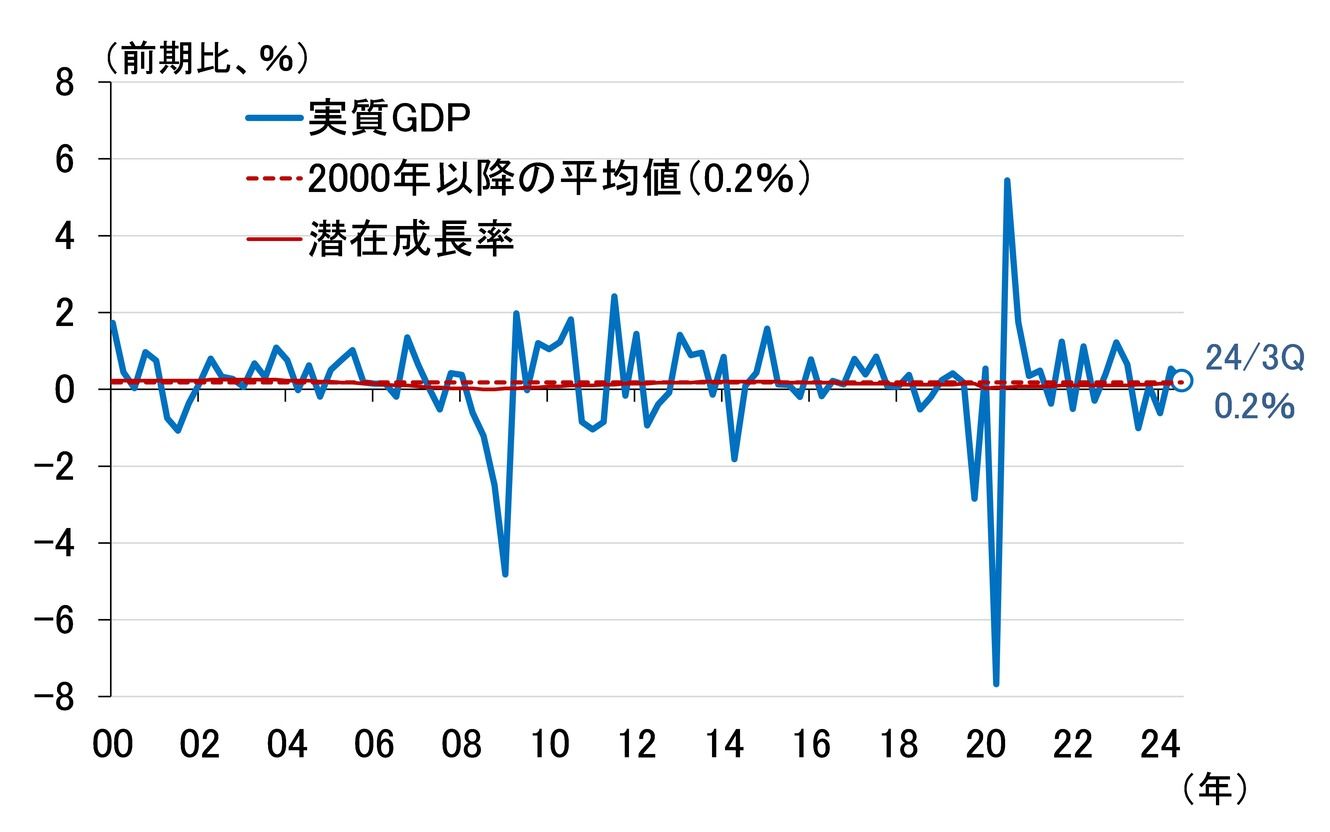

さて、その日本銀行にとっても、そして経済対策を打とうとしている政府にとっても、15日に発表された2024年7-9月期の実質GDP速報は好都合な結果となりましたが、それを詳しく見ていきましょう(図表1)。

図表1 2024年7-9月期の実質GDP

結果は、7-9月期実質GDPが前期比0.2%(前期比年率0.9%)と、図に赤実線で示した潜在成長率とほぼ同じ、言ってみれば強くもなければ弱くもない、日本経済の実力にちょうど見合った成長率となりました。

このことは、4-6月期にマイナス0.6%と推定されるGDPギャップ(内閣府)が改善しなかったことを示唆しており、デフレ完全脱却を目指して経済対策を打とうとしている政府を正当化する結果と見ることができます。

一方で、実質GDPの内訳を見ると、「家計最終消費支出」が前期比0.9%と比較的高い伸びとなり、インフレ率が高い中にあっても賃金と支出の好循環メカニズムが一応機能していることを示しています。利上げを進める日銀にとって心強い結果とも言えそうです。

賃金と支出の好循環を支える名目雇用者報酬の高い伸び

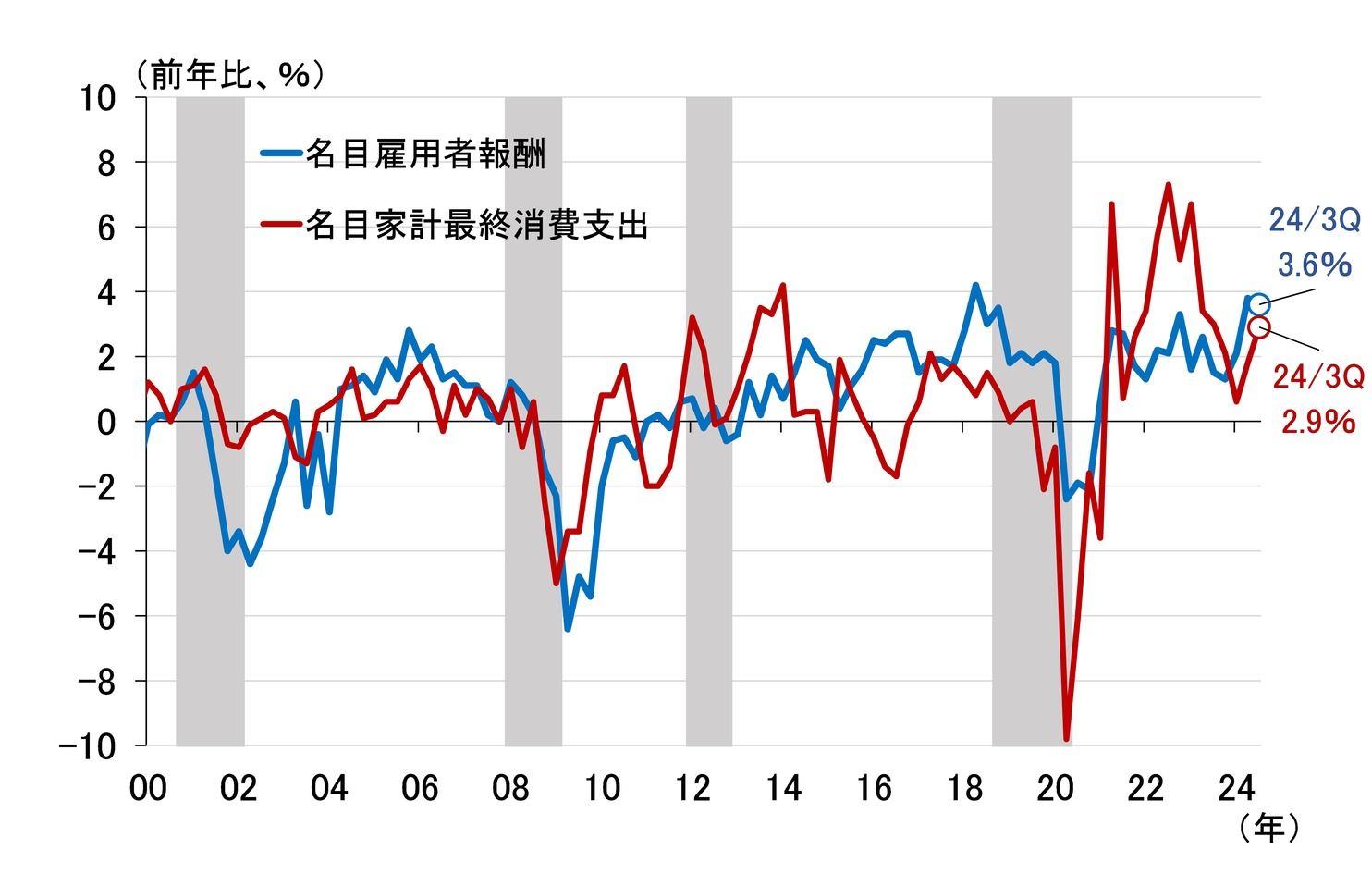

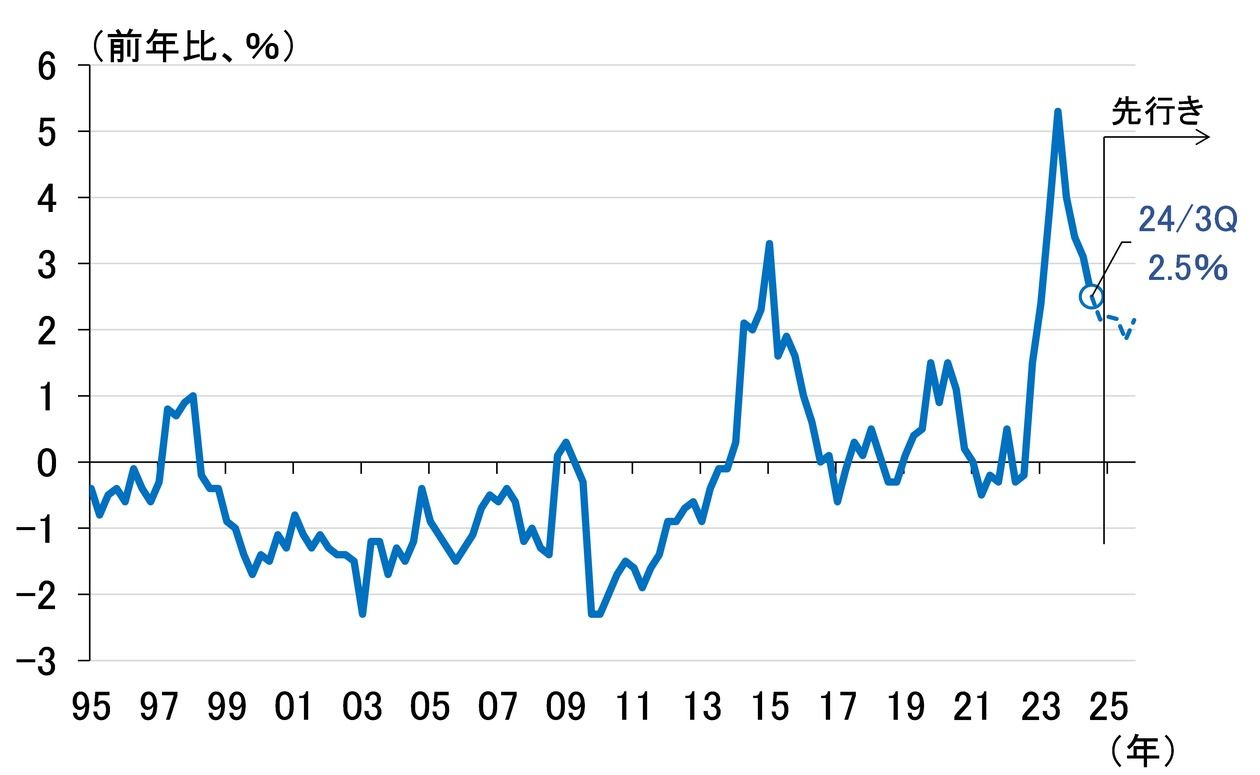

7-9月期のGDP統計で筆者が特に注目していたのは、名目雇用者報酬の動きです。上述した賃金と支出の好循環メカニズムが機能するためにも、「物価安定の目標」(消費者物価上昇率2%)を実現するためにも、名目雇用者報酬が前年比4%程度の高い伸びを維持する必要があります。

結果は前年比3.6%と、4-6月期の3.8%には及びませんでしたが、3%台後半の高い伸びを維持しました(図表2)。これを受けて、名目の「家計最終消費支出」も前年比2.9%の増加となり、名目ベースでは賃金と支出の好循環がしっかり働いていることが分かります。

図表2 名目雇用者報酬と名目消費

GDPデフレーターはユニット・レーバー・コスト(ULC)で決まる

前述した通り、名目雇用者報酬の高い伸びは、「物価安定の目標」が持続的・安定的に実現するためにも重要です。なぜそう言えるのか、ユニット・レーバー・コストを通じて説明します(詳細は10月30日のレポートを参照)。

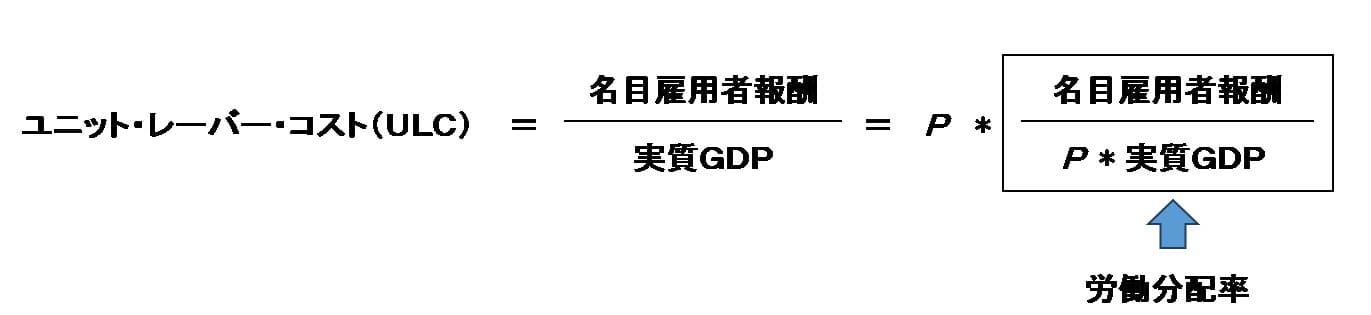

ユニット・レーバー・コスト(ULC:単位労働費用)とは、一単位生産するのに必要な労働費用のことで、名目雇用者報酬(労働を提供した人が受け取る報酬の総額)を実質GDPで割って算出します(下記)。

その分母の実質GDPにインフレ率P(GDPデフレーター)をかけて、全体にもPをかけると、ULCはP(GDPデフレーター)に労働分配率をかけたものと整理できます。

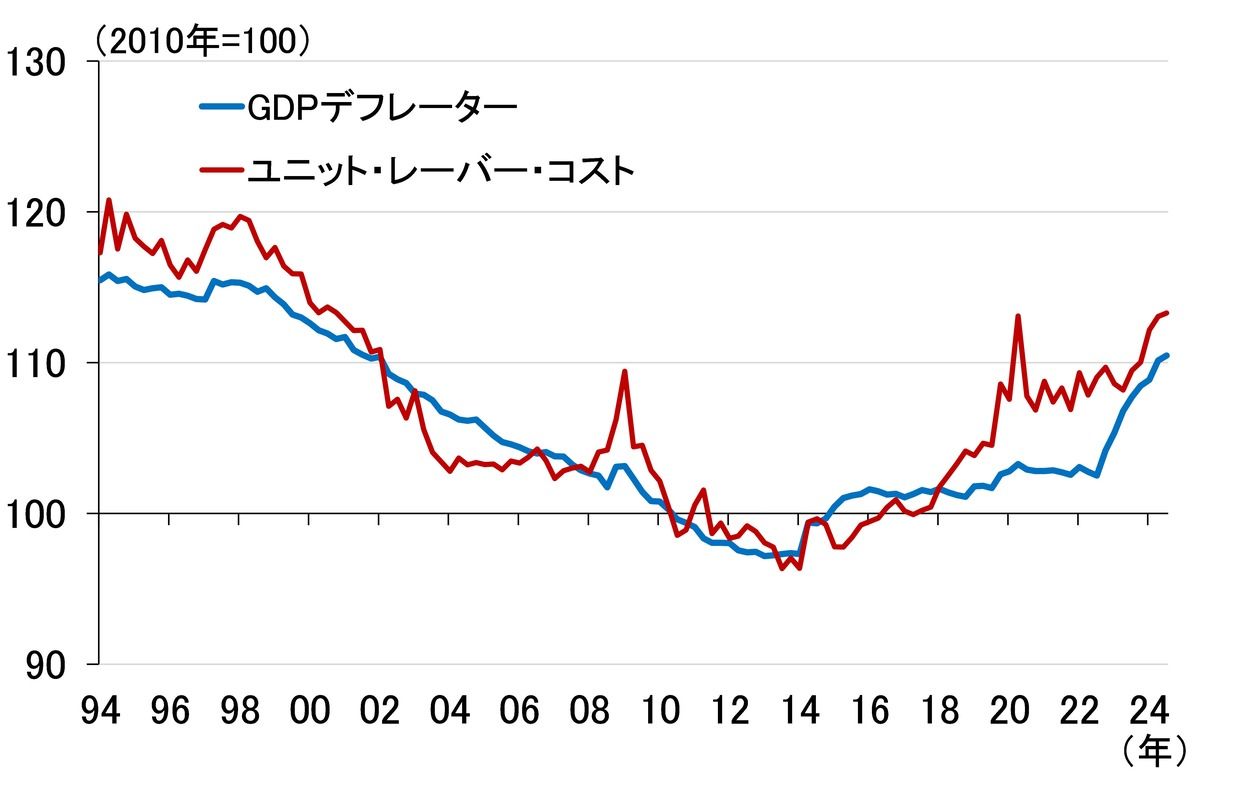

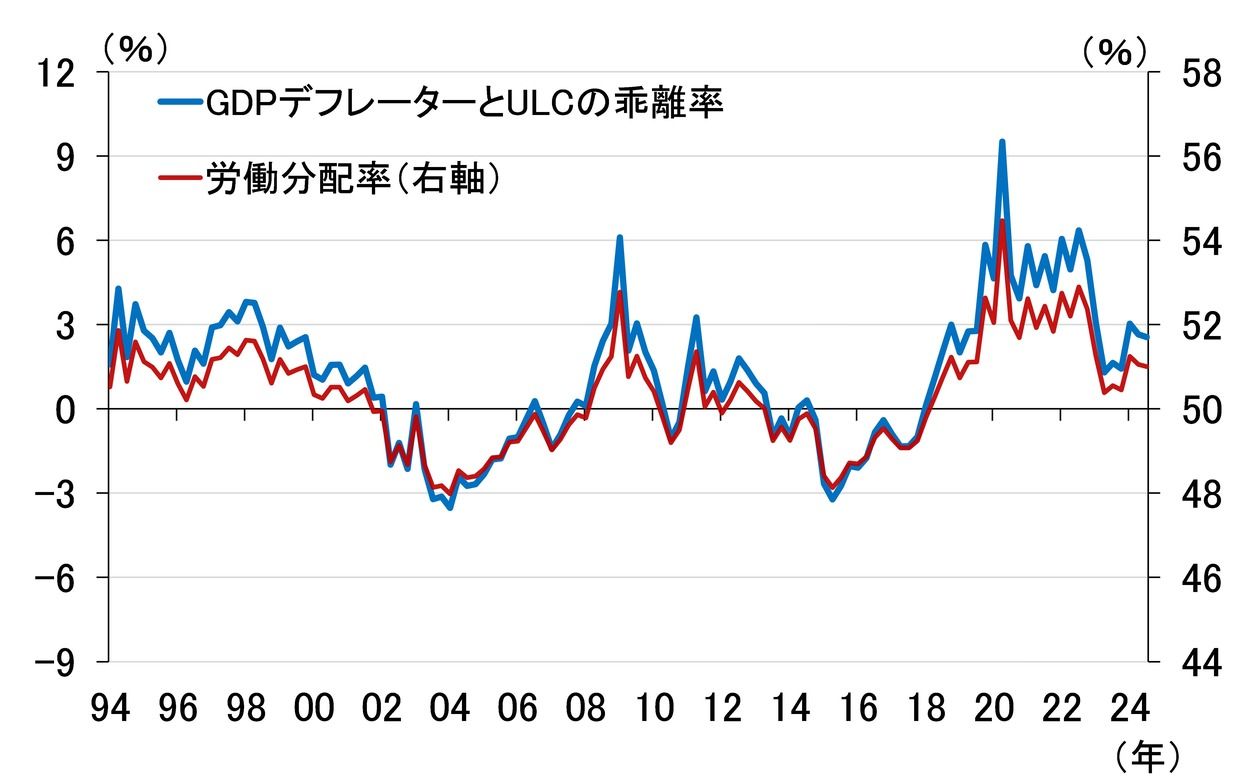

したがって、GDPデフレーターの伸びは、ULC(ユニット・レーバー・コスト)の伸びから労働分配率の伸びを引いたものと等しくなりますので、労働分配率が変わらなければ、GDPデフレーターの伸びはULCの伸びと等しくなります。実際、グラフにしてみました。

図表3は、ULCを比較したものです。ならしてみるとおおむね同じように推移していますが、ところどころ乖離(かいり)しているのが分かります。この乖離は、上の説明の通り、労働分配率で説明することが可能です(図表4)。

図表3 GDPデフレーターとユニット・レーバー・コスト(ULC)

(出所)内閣府、楽天証券経済研究所作成

図表4 GDPデフレーターとULCの乖離率と労働分配率

(出所)内閣府、楽天証券経済研究所作成

GDPデフレーターの先行きを試算すると、2025年中は前年比2%程度で推移する

ここで、仮に今後も名目雇用者報酬が7-9月期と同じ前年比3.6%で推移したとしましょう。実質GDPの先行きは筆者の見通しがありますので(2024年度0.3%、2025年度1.0%)、その四半期パスを用いてユニット・レーバー・コストを計算し、労働分配率が足もとの水準で変化しないと仮定すると、GDPデフレーターの先行きが試算できます(図表5)。

図表5 GDPデフレーターの先行き

結果を見ると、やや振れはありますが、2025年中はおおむね前年比2%で推移することが分かります。無論、労働分配率一定というのはかなり強い仮定であり、日本の場合、景気拡大期には労働分配率が低下するのが普通です。したがって、GDPデフレーターが2%で推移するという試算結果は、ある程度幅を持って見る必要があります。

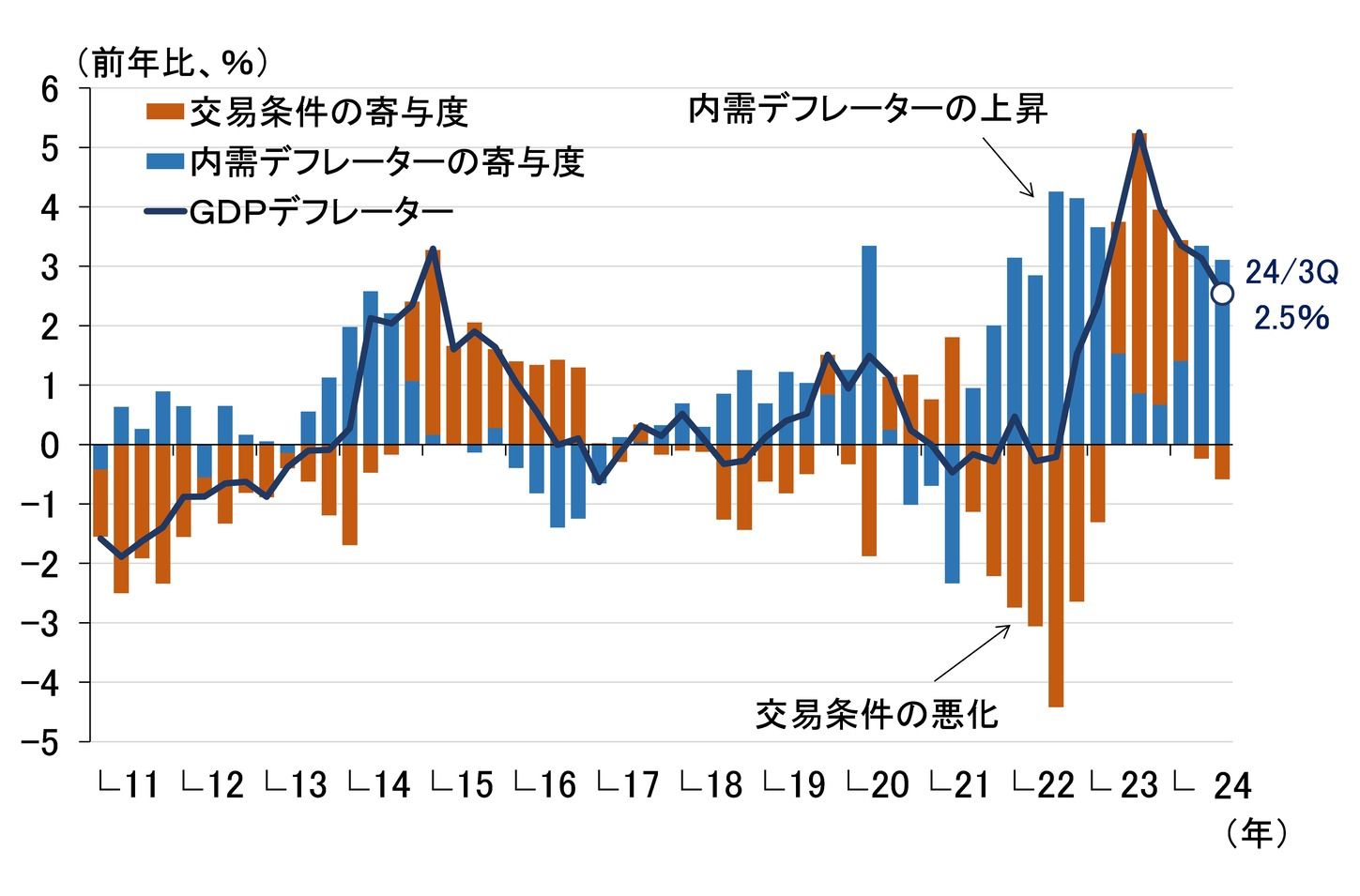

加えて、GDPデフレーターの伸びは、内需デフレーターと交易条件で説明ができますので、GDPデフレーターの伸びが維持できるかどうかは、交易条件が悪化しないという高いハードルもあります。

2023年以降に見られたGDPデフレーターの上昇も、交易条件の改善に支えられて実現していますが(図表6)、ここ2四半期はGDPデフレーターを押し下げる要因に転じています。

図表6 GDPデフレーター前年比の寄与度分解

とはいえ、内需デフレーターは消費デフレーターの動きによって決まり、消費デフレーターの動きは消費者物価指数とほぼ同じであることを踏まえると、今のところ、名目雇用者報酬の動きは「物価安定の目標」が実現可能な範囲内での伸びを維持していると言えそうです。

(愛宕 伸康)

この記事に関連するニュース

-

焦点:日銀、中立金利「1%に届かない」見方も 経済・物価の加速弱く

ロイター / 2024年12月19日 19時29分

-

求められる日米中銀総裁の対話力~12月金融政策のチェックポイント(愛宕伸康)

トウシル / 2024年12月18日 8時0分

-

植田日銀総裁インタビュー後の円高が示した、コミュニケーション正常化と12月利上げの織り込み度(愛宕伸康)

トウシル / 2024年12月4日 8時0分

-

新たな均衡に向けて着実に回復する日本経済(2024~2026年日本経済見通し)

トウシル / 2024年11月27日 8時0分

-

なぜ実質賃金は低迷したままなのか? 賃金から日本経済の実相に迫る

Finasee / 2024年11月26日 18時0分

ランキング

-

1ラーメン店が回転率を犠牲にしてでも「麺の硬さ」を選ばせるワケ

ITmedia ビジネスオンライン / 2024年12月23日 8時10分

-

2東大志望の彼「クリスマスに筆箱」でキレた深い訳 親御さんに知ってほしい「受験生へのNG行動」

東洋経済オンライン / 2024年12月24日 7時50分

-

3船の浸水隠しから“最悪の結末” JR九州「日韓航路」から撤退へ 異形の新造船「クイーンビートル」はどうなる?

乗りものニュース / 2024年12月24日 7時12分

-

4キャベツ“3倍”に高騰……スーパー「378円でも赤字」、茨城で“泥棒”続発 スルメイカも激減 背景に猛暑・海水温の変化?

日テレNEWS NNN / 2024年12月24日 11時38分

-

5「さい銭箱にスマホ決済」で参拝風景が変わる将来 金融庁が「電子マネーの利用解禁」に向け準備中

東洋経済オンライン / 2024年12月24日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください