普通の進路でも、老後破産する!? その落とし穴とは【「教育費どうしようかな?」と思ったら 第2話】

Woman.excite / 2018年9月27日 6時0分

「教育費どうしようかな?」と思ったら

「教育資金について、『情報格差』を感じます」とおっしゃるのは、教育資金の相談を数多く手掛けてきたファイナンシャルプランナーの竹下さくらさん。

いまの時代、教育資金作りに必要なことのひとつとして、「情報力」があげられます。必要な情報を集め、「わが家のライフプラン」にそれを落とし込んでいく力が、情報力です。そのために、ママたちが本当に知っておくべき、教育資金づくりの「勘どころ」について教えていただきました。

© Andrey Popov - stock.adobe.com

■普通の家庭で普通の進路でも、老後破産する!?

© takasu - stock.adobe.com

少し唐突ですが、「人生の三大資金」と呼ばれているお金について、ご存じでしょうか?

答えは、「住居費」「教育費」「老後資金」です。毎日、子育てに追われているママたちにとって、「老後」なんて、はるか遠い話ですよね…。ただ、「年金がもらえない」「老後破綻」といった言葉は、何となく気にはなっているのではないでしょうか?

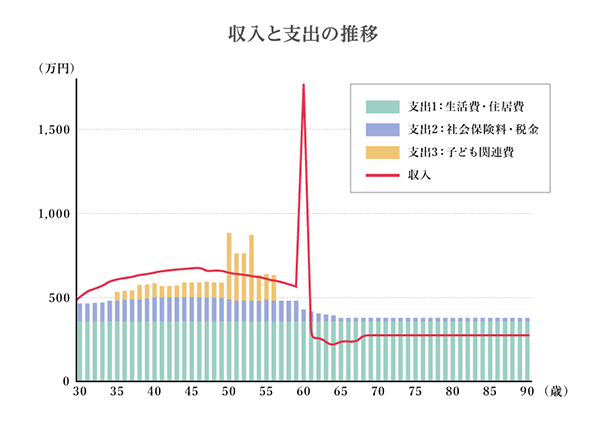

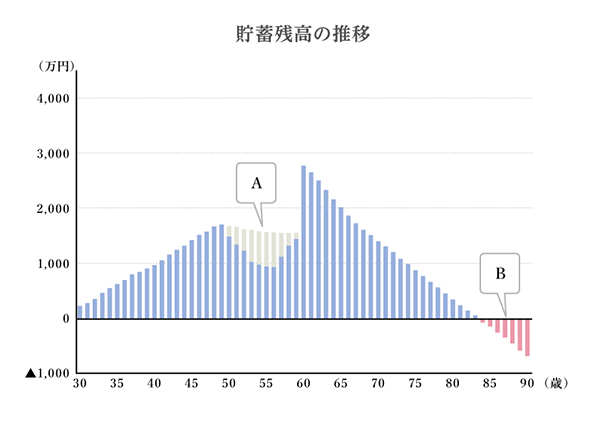

前回にも書いたとおり、「教育費」と「老後資金」は、綱引き関係にあります。たとえば、年収500万円のご家庭で、子供二人が平均的な進路を歩んだ場合を竹下さんに試算をしていただきました。結論からお伝えすると、次の設定条件では、83歳で貯蓄が枯渇してしまいました…。そう、老後破綻です。

© tamayura39 - stock.adobe.com

「一般的な家庭」で、「二人の子」が「平均な進路」を歩んだ場合でも、2つの落とし穴があるということ。「落とし穴」とは、何年も続いて赤字となってしまう期間をいいます。1つめは教育費のピーク時(夫50歳~56歳:「貯蓄残高の推移」図のAの部分)、そしてもう1つは60歳以降の期間です。

Aの部分は教育費のピークが終わり退職金で補填されることで乗り切れますが、60歳以降は、貯蓄を切り崩すしか術がないので、Bの部分(「貯蓄残高の推移」図)である83歳で資金が枯渇してしまうのです。

▼夫婦二人+子供二人のキャッシュフロー例

出典:『「教育費をどうしようかな」と思ったときにまず読む本』(竹下さくら著/日本経済新聞出版社)

家族プロフィール:夫(30歳、会社員)、妻(27歳、専業主婦)

年収:夫500万円~、年間の生活費:360万円、住まい:賃貸、現在の金融資産残高:200万円

子ども1人目:私立幼稚園→公立小・中・高校→国立大学(自宅外)

子ども2人目:私立幼稚園→公立小・中→私立高校→私立大学(文系・自宅)

■老後破産しない教育資金の立て方とは

© morita - stock.adobe.com

竹下さんは言います。「金融庁のデータによれば、多重債務の一番の原因は、『生活費・教育費等』の不足です」。

前述の「二つの落とし穴」に落ちてしまわないよう、教育費で大切なことは、「資金計画」をきちんと立てることです。大切なことなので、もう一度、書きますね。老後破綻にならないために大切なことは、教育費資金のかけすぎで、「二つの落とし穴」に落ちてしまわないよう、あらかじめ資金計画を立てておくことです。

教育資金や老後資金は、巨額なお金。日常の生活費とは「金額」「スパン」が違いすぎて、つい「何となくなるだろう」と思考停止してしまいます。でも、本来は、きちんとしたライフプランニングが必要な種類のお金です。

© takasu - stock.adobe.com

ライフプランニングとは、金銭面からの生活設計を考えてみること。筆者が「ライフプランニング」という言葉を最初に聞いたのは、いまから20年前、20代の後半の頃でした。そのときは、「人生なんて思うどおりにならないよね? そんなことをして、意味があるの?」と感じました。「計画どおりの人生なんて、つまんない!」とすら思っていた、当時の自分がまぶしい(笑)。

あれから20年。子どもが生まれ、その子たちが中高生ともなれば、教育費はイヤでもかかってきます。そんな現実を生きている今、ライフプランニングの大切さを骨の髄まで感じているのも事実です。

■教育費の総額はいくら?

© Pongsak - stock.adobe.com

では、教育資金のライフプランニングをするための第1歩は、何なのでしょうか? それは、「どんなコースを歩むと、それくらいお金がどれくらいかかるのか?」ということをザックリと知っておくことです。

次に、教育費の「コース別概算」を一覧表にしてみました。各ルートの教育費の中身については、今回の参考文献とさせていただいた竹下さんの著作に詳細があります。

平均データを把握したら、「わが家の場合は、ここをもう少し多めにした方が良いな」など調整をしながら、より現実的な金額へと絞りこんでいきます。こういったことを、家庭運営のできるだけ早い時期に考えてみることが、「ライフプランニングをすること」なのです。

▼教育費の総額(概算)

出典:『「教育費をどうしようかな」と思ったときにまず読む本』(竹下さくら著/日本経済新聞出版社)

■「学費」と「受験にかかる費用」が「教育資金」の2本柱

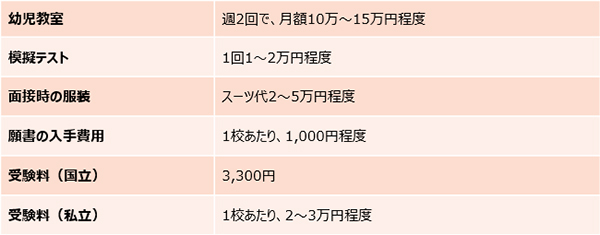

教育資金のプランニングには、「学費」と並ぶ大きな柱として、「受験にかかる費用」があります。つまり、塾代、予備校代です。ウーマンエキサイトの読者世代の場合、「小学校受験」にかかる費用や、「中学校受験」の塾代の目安が気になるところですよね。

▼小学校受験にかかる費用

© maroke - stock.adobe.com

出典:『「教育費をどうしようかな」と思ったときにまず読む本』(竹下さくら著/日本経済新聞出版社)

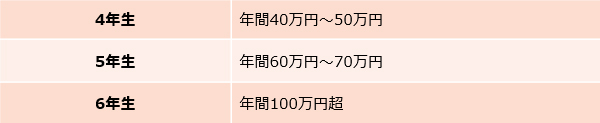

▼中学受験の塾代

出典:『「教育費をどうしようかな」と思ったときにまず読む本』(竹下さくら著/日本経済新聞出版社)

■中学受験塾に通い始めたら、私立中高を覚悟する

© maroke- stock.adobe.com

中学受験のための塾代は、3年間の総額で200万円は超えると言われています。ちなみに、ファイナンシャル・プランニング的には、私立中学校・高校の学費水準について、「6年生の塾代を無理なく払えるご家庭なら、中高6年間の『学費』についてはクリアできそう」(竹下さん)という判断があります。

逆に、4年生から「なんとなく塾通いを始めた」ものの、5年生、6年生に上がるにつれて家計がキツキツというご家庭の場合、収入アップの手立て(専業主婦家庭であれば妻がパートにでるなど)は早めに検討することをおすすめします。

© pogonici - stock.adobe.com

なお、中学受験の勉強をスタートした頃は、「希望の中学校に受からなかったら公立へ」と考えているご家庭は多いものです。けれども、5年生、6年生、そして中学受験と、さまざまな「試練」を体験したことで、「ここまでがんばったのだから」と、すべり止めの私立中学校へ進学するご家庭も多いと思います。

塾からの子どもへの刷り込みもあるので、「全部落ちた場合でなければ、公立には進学しない」くらいに思っておいた方が、現実に即していると筆者は感じます。竹下さんも、「いったん中学受験の塾に通ったら、中学校・高校の6年間は私立の学費で見積もっておいたほうが無難です」とのことでした。

次回は、いよいよ教育資金づくりの具体的な方法についてお話しを伺います。

『「教育費をどうしようかな」と思ったときにまず読む本』

竹下さくら著/日本経済新聞出版社 ¥1,500(税別)

竹下さくらさん

ファイナンシャル・プランナー(CFP)。1級ファイナンシャル・プランニング技能士。慶応義塾大学商学部にて保険学を専攻。卒業後、損害保険会社・生命保険会社の本店業務部門等を経て、1998年よりFPとして独立、現在に至る。主に個人向けのコンサルティングに従事し、講師・執筆活動なども行っている。

(楢戸ひかる)

外部リンク

この記事に関連するニュース

-

子供はほしいですが「学費」が心配です…。「小学校から大学まで」でどれだけの費用が発生しますか?

ファイナンシャルフィールド / 2024年8月3日 2時50分

-

【大学全入時代】白金高級タワマンに住み、夫は年収2,100万円の42歳・エリートだが…「塾に行きたくない」と絶叫長女を引きずる妻の学歴コンプレックス〈FPの助言〉

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月25日 11時45分

-

実録!中学受験のために小5から2年間の塾代でかかった「半端ないお金」

オールアバウト / 2024年7月24日 11時30分

-

【実録】今話題の「公立中高一貫校」の合格までに払ったお金。改めて計算してみると“衝撃”の金額に!?「公文式・塾・市販教材」など、実際にかかった費用を紹介

ファイナンシャルフィールド / 2024年7月17日 4時30分

-

生徒の約4割が「世帯年収1,200万円以上」…私立中学校でやっていける「親の年収」のボーダーライン

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月15日 13時15分

ランキング

-

1観光客ら梅干しで熱中症防ごう 世界遺産20年記念、和歌山・田辺の4観光案内所で無料配布

産経ニュース / 2024年8月5日 19時25分

-

2「長生きしたくない」高齢者が日本に多い"なぜ" 「ピンピンコロリ」で逝きたいが、女性は難しい?

東洋経済オンライン / 2024年8月5日 20時0分

-

3ファミマ「40%増量作戦」今年も実施 ファミチキ、弁当、サンドイッチが“値段そのまま” 「たべる牧場ミルク」初登場

オトナンサー / 2024年8月5日 23時10分

-

4面倒なことはやらない!?「貯蓄上手な人」の節約のやり方

オールアバウト / 2024年8月5日 19時30分

-

5【ダイソー】テレビ番組で筆者が紹介! コスパ抜群な「キッチングッズ」ベスト5

オールアバウト / 2024年8月5日 20時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください