どうする? 受け取った確定拠出年金。資産の取り崩しに有効なファンドとは

Finasee / 2024年4月16日 11時0分

Finasee(フィナシー)

前回の記事「リスクを抑える確定拠出年金の受け取り方とは?」では、確定拠出年金の受け取りの注意点について触れ、運用しながら年金で受け取る場合について少しご紹介いたしました。そこでは答えだけ書いてしまった感じでしたので、今回は運用しながら受け取ることについて、より掘り下げてみたいと思います。

取り崩し期にリスクを本当に取れるのか?運用しながら取り崩しをシミュレーションすると、簡単に、

・資金1,000万円を

・リターン7%で運用しながら

・毎月8万円を取り崩した場合

・18年1カ月受け取ることができます

という試算ができてしまいます。シミュレーションと言いますか、ただの計算結果なのですが、これは非常に危ういと感じています。

これは多くの資産ツールにも言えることなのですが、投資にはリスクもあります。積立時期でしたら、長期投資、追加投資ができる機会もあるため、景気が悪い時は「安く買える」チャンスかもしれません。ですが、取り崩し期においては、値下がりのリスクも考慮しておくべきだと感じます。

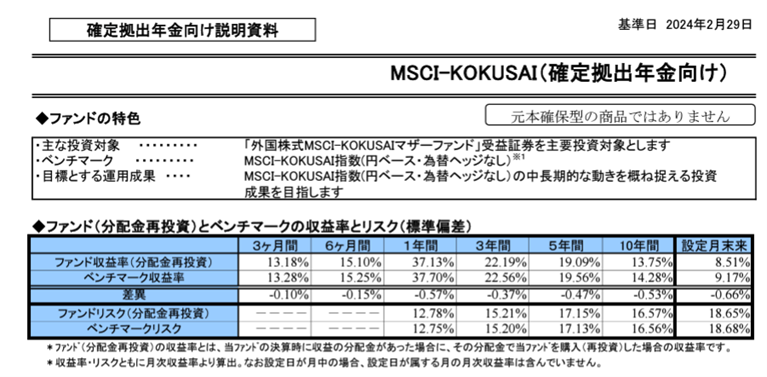

それでは、リスクを考慮したシミュレーション結果を見てみましょう。期待リターン7%は、一般的には株式に投資した場合の期待リターンと言われています。先進国に投資する株式型ファンドのリターンやリスクを確認してみます。下記はあるファンドの月次レポートです。

※図をクリックで拡大

どうしても1年間に37%のリターンだったことや、10年間のリターンが13%という目覚ましい結果に目が奪われがちですが、ここではリスクに注目してみてください。直近1年の数字が低く出ていますが、17%を基準に3年、5年、10年とリスクにはあまり差がないことが確認できると思います。リターンのブレに比べ、非常に小さな差になっています。直近だけではなく、リスクについてはいつの時期を取っても、このような数字、つまり16~19%の範囲内で推移しています。長期投資ではリスクは下がると言われていますが、厳密には長期投資をしても、1年当たりのリスクは下がるわけではないんです。

そこで今回はリスクを18%に想定してシミュレーションしてみたいと思います。

三菱UFJ投信のサイトで、有用なシミュレーションツール(取り崩しシミュレーション)が 用意されていますので、試算してみたいと思います。

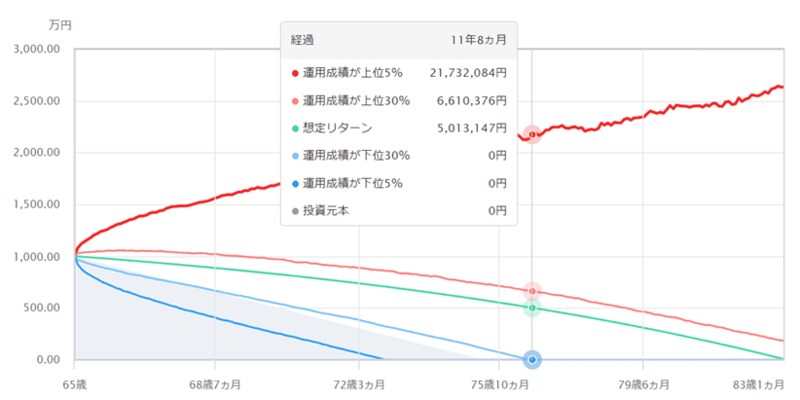

結果は下記の図の通り、緑色が想定リターンになるのですが、65歳からの18年後、83歳ごろに資産が0になっています。リスクが0でしたら、そこでだけ見ていればいいのですが、投資にはリスクが付き物です。リスクを考慮した場合、随分と見え方が変わってくるかと思います。

パッと図を見た場合、赤色の増えている線に目がいくと思いますが、これはこのファンドにおいて運用成績が上位5%に該当する時、つまり本当に運よくいった場合の試算になります。老後の運用にそんな奇跡を求めるのは止めましょう。続いて、水色を見てください。水色は下位30%、うまくいかなかった場合の試算になります。11年少しで資産が0と、枯渇する結果となっています。

※図をクリックで拡大

3割もの人が想定(18年)より7年も早く資産が枯渇するかもしれない投資、しかも上位30%であっても、お金が減らないとまではいきませんので、取り崩し時期の株式だけへの投資は割に合うとは言い難い、危ないものと感じていただけたのではないでしょうか。

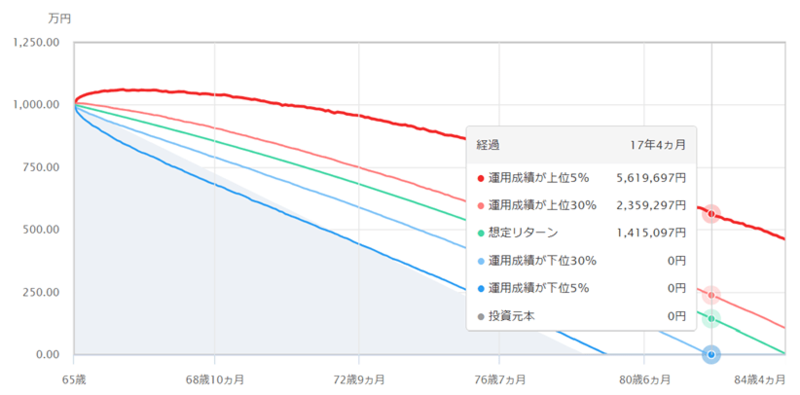

次は株式への配分が30%、債券の配分が70%のバランスファンド、いわゆる安定型のあるバランスファンドの数字になります。

※図をクリックで拡大

先ほどと同じように、65歳から1000万円を運用しながら受け取った場合をシミュレーションしてみます。3.7%で運用しながらですと、毎月6万円を約19年間受け取りできる結果となります。7%で運用した場合は毎月8万円でしたので、2万円ほど少なくなっています。想定するリターンが低いので、当たり前ですが毎月2万円少ないというのはかなり残念な気持ちになりそうです。

※図をクリックで拡大

ですが、ご覧ください。下位30%の水色の線であっても、17年以上枯渇しない試算結果となっています。株式のみで投資した場合が11年でしたので、かなり運の要素が減っているのではないでしょうか。みなさんはどちらがお好みですか?

取り崩し時期はリスクを抑えた方がいい?これは取り崩し時期特有の注意点になるかもしれません。取り崩しの時期は、リスクが高いと特にマイナスになった時のダメージが大きいのです。リスクの2倍の暴落がいきなり来てしまった場合を試算してみました。株式のみに投資している場合が左になるのですが、❶の年間30%のマイナス、ありえそうですよね。ここまでは、積立時期も同じ条件ですので、問題ございません。問題は❷と組み合わせるところなんです。

毎月、引き出しもしていきます。しかも期待しているリターンも高かったため、毎月の引き出しも8万円とバランスタイプのときより2万円も多くなり、年間引き出し額も大きくなります。その結果、1年後の残高を見てみると、614万円と855万円と240万円もの差がついてしまっています。そして、引き出しが不要なら614万円から増えることを期待するのですが、この後の生活のためにさらに引き出ししていくので、増える余力なく早くに資金が枯渇してしまう結果となります。

であれば、リスクを抑える運用をしたり、毎月の引き出し額を抑えたりした方がいいかも?という考えになりますよね。結果的にリスクを考慮した考えにならざるをえないんです。

ちなみに、暴落後の614万円と855万円から、株式の場合は8万円→6万円、バランスタイプは変わらず6万円を毎月引き出した場合、どちらの方が資産は長持ちするのでしょうか。

株式ファンドの場合は13年、バランスファンドの場合は14年8カ月と、下がった分を取り戻せずに終わってしまいます。大きな下げはいつか来るかわかりません。リスクを考慮しない引き出し時のシミュレーションは本当に気を付けてほしいのです。と言いますか、あまり意味がないと感じています。

このような心配、「暴落が来ても…」を大丈夫なようにする方法はいくつかあります。「なんだよ!」と思われるかもしれませんが、解説しておきます。

なるべくリスクを抑えた方がいいことは感じていただけかと思いますが、他には資産は多ければ多いほど安心度は増します。暴落が来ても資産が残っていれば、リカバリーしていくための資産がありますので、資産が枯渇しにくくなります。

資産が少なければ、引き出す金額を抑える。これも上記と同じ理由で、資産が減っていなければ、運用を続けることができますので、資産が枯渇しにくくなります。

積立期や、資産形成期には、リターンの低さから敬遠されがちなバランスファンドも、引き出し時、とくに確定拠出年金の受取時に商品選定をする必要もありますので、非常にいい選択肢ではないでしょうか。

今回は、資産形成期とは違う切り口から安定的なバランスファンドの良さにせまってみました。取り崩し時は、何歳まで元気かなども分からず難しいところはありますが、リスクを抑えつつお金にしっかり働いてもらってほしいと思いますので、本稿を参考にいろいろ考えてみていただければと思います。

FPかえる(尾上堅視)/ファイナンシャルプランナー

2005年個人投資家として日本株式への直接投資や投資信託を用いた資産形成をスタート。その後、証券会社や運用会社などへ取材を行うライターとして活動し、2010年家計の総合相談センターの相談員(FP)となり現在に至る。個人投資家の金融リテラシーの向上、お金と仲良くおつきあいする方法を広く伝えるため活動中。

外部リンク

この記事に関連するニュース

-

同じ年収1,200万円・30年来の同期の59歳、2人の部長…「俺の退職金のほうが、1,500万円も少ない」と悲鳴「60歳で収入激減なのに、あいつは旅行三昧」妻に陳謝【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月1日 11時45分

-

【新NISA】を始める人・見直したい人へ!金融アナリストが教える投資戦略の立て方や投資信託の選び方

MONEYPLUS / 2024年4月27日 7時30分

-

48歳・年収240万円自営業「利子にガッカリ」預金はリスクと語る女性のNISA、iDeCoの積立投資術

オールアバウト / 2024年4月21日 12時20分

-

iDeCoはデメリットしかないって本当?特徴や注意点を理解して賢く活用しよう

楽天お金の総合案内 みんなのマネ活 / 2024年4月18日 10時0分

-

新NISAで50~60代が“やってはいけない”投資の失敗例。「年利3%で安定的に運用できる」おすすめの投資信託も

日刊SPA! / 2024年4月15日 8時51分

ランキング

-

1【参加募集告知】 『不思議の国のアリス』の世界観を香りで感じるハンドクリーム作り

Digital PR Platform / 2024年5月1日 11時5分

-

2「テーマパーク化した大学」を経たZ世代の不都合 先生と生徒が共犯でうみだす「いい子症候群」

東洋経済オンライン / 2024年5月1日 11時0分

-

3観光業で働く人のためにも「GWは廃止すべき」 こう提言しても、何も変わらなかった理由

ITmedia ビジネスオンライン / 2024年5月1日 6時40分

-

4経営者目線 ジム・ロジャーズ氏「今後1年の間に大暴落」を警告 ワタミ来月40周年

zakzak by夕刊フジ / 2024年5月1日 15時30分

-

5テスラ、突然の充電器部門閉鎖 自動車業界に動揺

ロイター / 2024年5月1日 10時5分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください