「2025年の日本経済」見通し【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月23日 15時35分

(※写真はイメージです/PIXTA)

本連載は、三井住友DSアセットマネジメント株式会社が提供する「市川レポート」を転載したものです。

●弊社は足元の国内景気は持ち直していると判断、物価は緩やかな上昇基調をたどっているとみる。

●2025年の日本経済は成長軌道をたどりコアCPIは前年同月比+2%程度のモメンタムを維持へ。

●日銀は2025年1月から2026年1月まで半年毎25bpの利上げへ、米関税引き上げには要注意。

弊社は足元の国内景気は持ち直していると判断、物価は緩やかな上昇基調をたどっているとみる

2024年7-9月期の実質GDP成長率は前期比年率+1.2%(改訂値)と、2四半期連続でプラス成長となりました。10月以降の主要経済指標(鉱工業生産指数の資本財・総供給など)も踏まえ、弊社は足元の国内景気は持ち直していると判断しています。また、12月の全国企業短期経済観測調査(短観)では、企業の強い設備投資意欲が確認されており、トランプ氏の米大統領選での勝利が企業心理に与える影響は、今のところ限定的とみられます。

一方、物価に目を向けると、11月の消費者物価指数(生鮮食品を除くコアCPI)は、前年同月比+2.7%となり、10月の同+2.3%から伸びが大きく加速しました。これは電気・ガス料金の補助縮小が主因であり、その影響を受けない生鮮食品とエネルギーを除いたベースでは、同+2.4%(10月は同+2.3%)となっています。ただ、+2.4%の伸び率は4ヵ月連続での拡大となり、物価は緩やかな上昇基調をたどっていると考えられます。

2025年の日本経済は成長軌道をたどりコアCPIは前年同月比+2%程度のモメンタムを維持へ

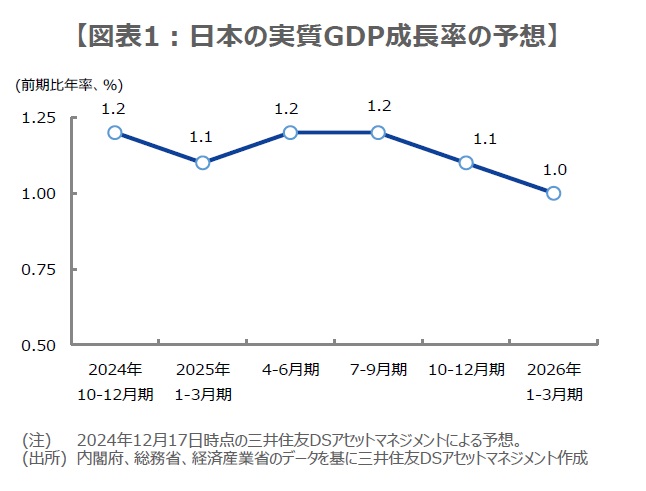

日本経済の先行きについては、賃金の増加、企業の旺盛な設備投資意欲、減税を含む経済対策などにより、成長軌道をたどるとみています。なお、弊社は2025年の賃上げ率は平均5.1%程度、年収103万円の壁の引き上げは、時期が2025年、引き上げ度合いは国民民主党の要求(178万円)の半分を想定しています。実質GDP成長率の四半期予想は図表1の通りで、2024年度は前年度比+0.5%、2025年度は同+1.2%を見込んでいます。

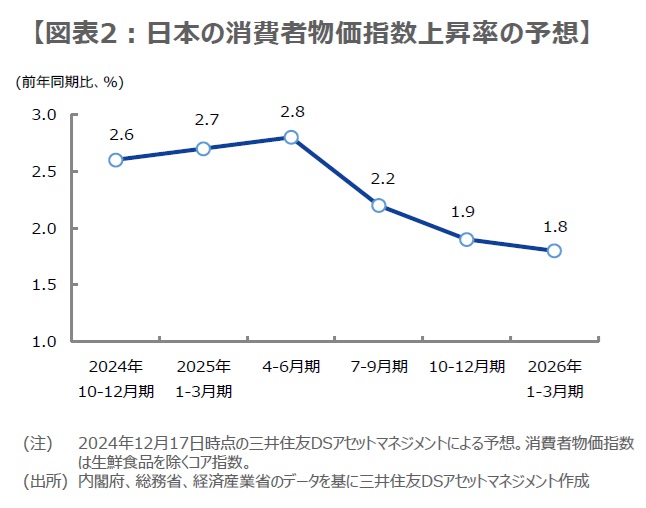

物価の先行きについては、輸入物価を起点とするコストプッシュ圧力が緩和する一方、賃金増加に伴うサービス価格の上昇が、物価の伸びを下支えすると考えています。コアCPIの四半期予想は図表2の通りで、2024年度は前年度比+2.6%、2025年度は同+2.1%を想定しています。コアCPIは2025年度にかけて、振れ幅を伴いながら減速するものの、前年同月比+2%程度のモメンタム(勢い)を維持するとみています。

日銀は2025年1月から2026年1月まで半年毎25bpの利上げへ、米関税引き上げには要注意

金融政策について、日銀は2025年1月の金融政策決定会合で公表する経済・物価情勢の展望(展望レポート)にて、国内の経済および物価、米国を中心とする海外経済を総合的に点検し、無担保コール翌日物金利の誘導目標を0.25%程度から0.50%程度へ、25ベーシスポイント(bp、1bp=0.01%)引き上げると予想しており、その後は、半年に1回程度の緩やかな利上げペースを見込んでいます。

つまり、2025年7月と2026年1月に25bpずつ利上げが実施され、無担保コール翌日物金利の誘導目標は、2026年1月に1.00%程度となる見通しです。利上げ時期が後ずれするリスクの1つとしては、第2期トランプ政権による関税引き上げの実施があげられます。これにより、金融市場や経済に大きな混乱が生じれば、日銀は利上げを休止し、様子見姿勢を続ける可能性が高いと思われます。

(2024年12月23日)

※当レポートの閲覧にあたっては【ご注意】をご参照ください(見当たらない場合は関連記事『「2025年の日本経済」見通し【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト

この記事に関連するニュース

-

2025年1月のマーケットの振り返り【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年2月5日 12時10分

-

【米ドル円】東京海上アセットマネジメントが注目…1月第3週の為替相場にインパクトを与える「重要な経済指標」

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月13日 7時0分

-

「トランプ関税」が米国経済に与える影響【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月10日 13時45分

-

2024年12月のマーケットの振り返り【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月8日 9時35分

-

金融市場で注目される「2025年1-3月期」の重要イベント【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月7日 16時25分

ランキング

-

1今年も大量廃棄「ご利益なんてない」売れ残った恵方巻きに疑問噴出、米不足も批判に拍車

週刊女性PRIME / 2025年2月5日 8時0分

-

2「五十肩」を最もスムーズに改善する方法…じっと安静はダメ

日刊ゲンダイDIGITAL / 2025年2月5日 9時26分

-

3「那智の滝」で滝つぼ凍る 和歌山の世界遺産、白く雪化粧

共同通信 / 2025年2月5日 10時26分

-

4「あれ?今日、オレだけ?」内定式で知った衝撃の事実 採用難が生む異常事態

まいどなニュース / 2025年2月5日 7時20分

-

5「23歳と29歳の時、突然クビに」2社を不当解雇で訴えた男性。総額4700万円の和解金を勝ち取れたワケ

日刊SPA! / 2025年2月5日 8時53分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください