「米利下げ観測後退、長期金利上昇、株安」をどう考えるか【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月14日 14時15分

(※写真はイメージです/PIXTA)

本連載は、三井住友DSアセットマネジメント株式会社が提供する「市川レポート」を転載したものです。

●米雇用統計などの強い指標に米利下げ観測が後退、米長期金利上昇、ドル高、株安の流れに。

●実は昨年12月6日以降、タカ派的なFOMCなどを経て米長期金利上昇と株安の動きが継続中。

● 長期金利上昇はトランプリスクも反映、トランプ政策が行き過ぎず適切な金融政策で株価反転へ。

米雇用統計などの強い指標に米利下げ観測が後退、米長期金利上昇、ドル高、株安の流れに

1月10日に米労働省が発表した2024年12月の米雇用統計は、非農業部門雇用者数が前月から256,000人増加(市場予想は165,000人増加)するなど、雇用の強さが確認される結果となりました。雇用統計に続き、米ミシガン大学が発表した1月の消費者調査(速報値)は、長期的な物価の見通しを示す5年先の期待インフレ率が3.3%と前月から0.3ポイント上昇し、2008年6月以来およそ16年半ぶりの高水準となりました。

これらの経済指標を受け、同日の米金融市場では、米連邦準備制度理事会(FRB)の利下げペースが鈍化するとの見方が広がり、10年国債利回りは上昇、米ドルも対主要通貨で上昇の反応がみられました。また、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数はそろって下落し、ダウ平均は昨年11月4日以来の安値をつけ、米大統領選前の水準に戻りました。

実は昨年12月6日以降、タカ派的なFOMCなどを経て米長期金利上昇と株安の動きが継続中

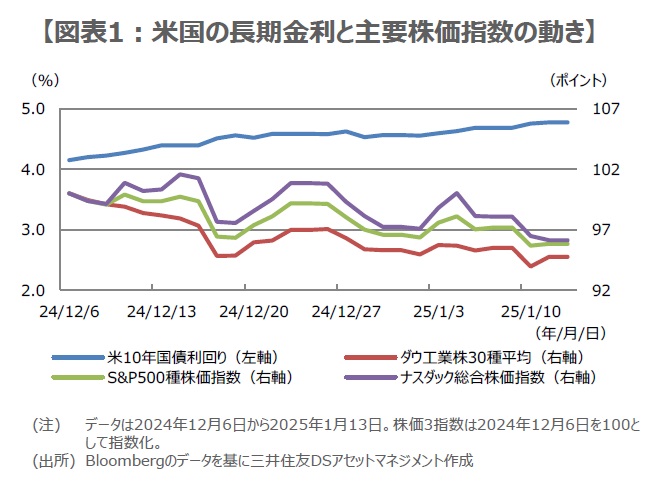

直近の米10年国債利回りの動きをみると、昨年12月6日から上昇傾向が顕著になり、昨日1月13日までの上昇幅は62.5ベーシスポイント(bp、1bp=0.01%)に達しています。この間、米連邦公開市場委員会(FOMC)が昨年12月17日と18日に開催されましたが、利下げペースの鈍化が示唆されるなどタカ派的な内容となり、フェデラルファンド(FF)金利先物市場が織り込む2025年の利下げ回数は、2回から1回に減少しました。

米株式市場に目を向けると、直近高値をつけた日は、ダウ平均が昨年12月4日、S&P500指数が12月6日、ナスダック総合指数が12月16日となっており、昨日まで順に、6.0%、4.2%、5.4%下落しています。タカ派的なFOMCと利下げ織り込みの後退、予想比強めの経済指標などを背景に、米10年国債利回りが上昇し、米主要株価指数の調整色を強めていると解釈できます(図表1)。

長期金利上昇はトランプリスクも反映、トランプ政策が行き過ぎず適切な金融政策で株価反転へ

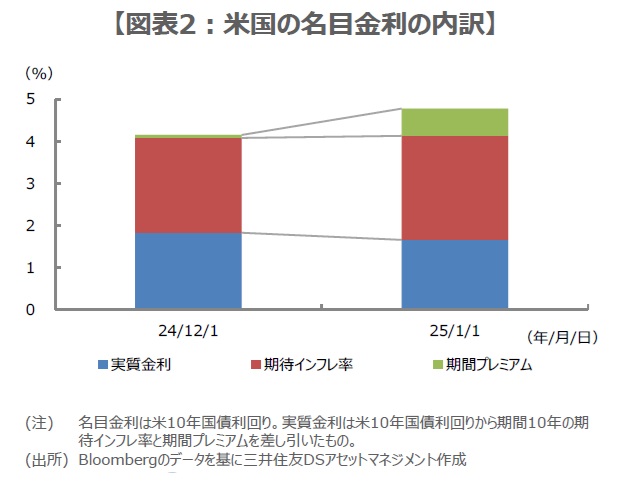

なお、米10年国債利回りを名目金利とし、簡便的に実質金利、期待インフレ率、期間プレミアムに分け、昨年12月6日から昨日までの変化幅をみると、実質金利が-16.7bp、期待インフレ率が21.3bp、期間プレミアムが57.9bpです(図表2、合計が名目金利の上昇幅+62.5bp)。つまり、米10年国債利回りの上昇は、トランプ氏の政策が財政悪化やインフレを招くリスクも反映しており、これも株安の要因になっていると考えられます。

これらを踏まえると、米利下げペースの鈍化は妥当と思われ、弊社も2025年は6月と12月に利下げ、2026年は据え置きとの予想に変更しました(従来は2025年、2026年とも3月と9月に利下げ)。この先、トランプ氏の政策が市場の警戒ほど行き過ぎた内容とならず、FRBが適切に金融政策を行えば、過度なインフレ懸念が後退することで、長期金利上昇の動きが一巡し、株価が持ち直す余地は拡大していくとみています。

(2025年1月14日)

※当レポートの閲覧にあたっては【ご注意】をご参照ください(見当たらない場合は関連記事『「米利下げ観測後退、長期金利上昇、株安」をどう考えるか【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト

この記事に関連するニュース

-

相対的に高い利回りとスプレッド安定…2025年の「米投資適格社債」は底堅く推移するとみる【解説:三井住友DSアセットマネジメント】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月10日 11時0分

-

2024年12月のマーケットの振り返り【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月8日 9時35分

-

2025年の「ドル円相場」見通し【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月26日 16時15分

-

早期利下げ観測が後退⇒豪ドルは対円で上昇 ~2週間分のオーストラリアマーケット動向を分析【解説:三井住友DSアセットマネジメント】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月20日 10時0分

-

焦点:米FRBの利下げ予想後退、米株は金利上昇の逆風直面へ

ロイター / 2024年12月19日 15時48分

ランキング

-

12025年「ポイント還元」界隈に起きている4大異変 高還元率を競い合う「経済圏」が乱立している

東洋経済オンライン / 2025年1月14日 13時0分

-

2今売れている「発熱インナー」おすすめ3選&ランキング 1000円台から買える! ミズノのモデルや保温性×消臭性の高機能インナーなど【2025年1月版】

Fav-Log by ITmedia / 2025年1月14日 16時20分

-

3バイトをしているコンビニでは廃棄商品の持ち帰りは禁止されています。もう捨てる商品なのになぜダメなのでしょうか? 捨てるほうがもったいない気がします。

ファイナンシャルフィールド / 2025年1月14日 5時0分

-

4【ニチガク倒産は序章に過ぎない】SNSの更新が止まったら要注意? “ヤバい予備校”の見分け方

オールアバウト / 2025年1月14日 21時5分

-

529歳男性が“人生初の彼女”と入ったお風呂で大失態…「謝罪LINEもブロックされました」

日刊SPA! / 2025年1月14日 15時54分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください