ズボラな人ほど株式投資はうまくいく…投資の神様・バフェットが守り続ける"大暴落した時の絶対ルール"

プレジデントオンライン / 2025年1月3日 10時15分

■人間は不合理な行動をする生き物

バフェットは、投資家として成功するには2つのことを理解したほうがよいと助言する。

第一は企業を評価する方法で、これについては本書の第6章で取り上げた。第二は人間の行動を評価する方法だ。本稿では、比較的新しい「行動ファイナンス」と呼ばれる概念を用いてこれを掘り下げたいと思う。

行動ファイナンスは、ダニエル・カーネマンとエイモス・トヴェルスキーという二人の大学教授による画期的な研究を基にした理論である。2002年、カーネマンはノーベル経済学賞を受賞し、2011年に今ではすっかり有名となった『ファスト&スロー』を出版した。

同書は、我々が気づいている以上に人の行動に影響を及ぼすヒューリスティック〔経験則や先入観によって直感的に素早く判断すること〕とバイアス〔判断の歪み〕を検討している。ここには損失回避や自信過剰、楽観主義、フレーミング効果〔同じ意味を持つ情報であっても、焦点(フレーム)の当て方によって、人はまったく別の意思決定を行うという認知バイアス〕やサンクコストの誤謬〔資金や労力、時間を投資した結果、たとえ今後のコストがメリットを上回っても、これまでの行動を続けてしまう傾向〕などが含まれる。

この言葉をはっきりとは使わなかったとしても、バフェットとマンガーは行動ファイナンスを毎日実践している。投資判断をする際には、企業を評価するだけでは十分でないことを知っている。自分の見方にはバイアスがかかっているのではないかと投資家が自己点検することは、少なくとも企業評価と同じくらい重要である。

■行動経済学の教訓を投資に活かす

行動経済学は通常の経済学よりも研究対象が幅広く、人々は完璧に合理的に行動するという古典的な前提を否定し、文化的、心理学的、そして他の影響が経済的な判断にどう影響するかを検証する。カーネマンとトヴェルスキーの研究はこうした心の習慣に焦点を当て、人々が非合理な判断や誤った選択をするに至る過程を解き明かした。彼らの最初のコンセプトは「プロスペクト理論」(※1 編集部注)と呼ばれている。これは、今や行動経済学の基本的な理論の一つである。

行動ファイナンスは、行動経済学の一般的な教訓を一つの特定の経済主体に適用したものである。その対象は投資家だ。すなわち、投資家も、他の経済主体と同じように、古典的な経済理論が非合理とみなすような心理的バイアスに支配されると捉えるのである。

投資家は認知バイアスと感情バイアスの影響を大きく受ける。認知バイアスは、一つの経済モデルの失敗や限界、不完全あるいは不正確な情報、そして他の純粋な誤りなどの要因によって生じる。一方、感情バイアスは必ずしも誤りとは限らないのだが、投資家が特定の投資活動で得た喜びか痛みに左右されるもので、起こり得る結果の分析に影響を及ぼす。

※1 「損失回避性」と呼ばれ、人は収益よりも損失を過大に評価し、行動すること。

■間違った選択をするのは「認知バイアス」のせい

リチャード・セイラーは、行動ファイナンスの分野で最も注目に値する研究者の一人として、シカゴ大学の行動科学および経済学における「チャールズ・R・ウォルグリーン特別功労教授」として活躍している。心理学と経済学の統合を中心的に推進し、行動経済学への貢献によって2017年ノーベル経済学賞を受賞した。

行動経済学に関する複数のベストセラーの著書であるとともに、フーラー&セイラー・アセット・アマネジメントのプリンシパルとして、行動ファイナンスに関する知見を投資判断に活かしている。2015年には、ハリウッドがサブプライムローン(信用力の低い人を対象にした高金利の住宅ローン)の崩壊を検証した映画『マネー・ショート 華麗なる大逆転』にも出演した。また2008年の著書『実践行動経済学 健康、富、幸福への聡明な選択』で、共著者のキャス・サンスティーンとともに、「人々はよくひどい選択をする。そして後になってから当惑して振り返る」と書いた。

「我々が間違った選択をするのは、人間としてさまざまな種類のバイアスの影響を日常的に受けているからで、教育、個人の資産管理、健康管理、住宅ローン、クレジットカード、幸福、それがこの地球自体においても、背筋が寒くなるほどの大失敗につながりかねないのだ」

■論理的思考の持ち主にも「認知バイアス」はある

その後の著書『行動経済学の逆襲』で、セイラーは、100点満点の72点と137点満点の96点を比べると前者のほうがよい成績なのに、後者を選ぶ彼のビジネススクールの学生のエピソードを取り上げている。同じように、学生は72点を選べば成績が「A」になることを知っているにもかかわらず、数値としての低い点数を嫌う。学生たちは「90」とか「100」という点数を見るほうが幸福に感じるのだ。

そのような「非合理」な嗜好は、合理的な行為者に関する古典的な前提条件では受け入れがたいように思われるだろう。学生たちは、非合理な個人、つまり「期待外れの行動」をする人物に見えるだろう。しかし、彼らはおそらく、アメリカで最も論理的な、ビジネスマインドを持った新進気鋭の若者たちだったのだ。

セイラーの学生の中には、投資家になった者もいたことは間違いない。そこに至るまでに、学生たちはもっと洗練されていたはずである。それでも、非合理な認知バイアスが彼らの中に残っていたとしても不思議ではないのだ。

セイラーは、さらに投資家について次のように指摘する。

「損失への恐れ(および短期的な思考に陥りやすい傾向……)は、リスクテイキングを阻みかねない」

■ポートフォリオの点検は年に1回まで

キャサリーン・エルキンスは、人々がそうした失敗を犯さないためにセイラーの助言を要約した。

「株式を中心に、さまざまな投資対象を組み合わせるようにし、ポートフォリオの点検は1年に1度に限り、ニュースを追わないこと。いったん投資したら放っておきなさい」と。

多くの人々にとって、これは耳に響くほど簡単ではないかもしれない。しかし、もしテレビを見ていて株式市場が3%下がっていたらどうなるだろう? 多くの人は電話に飛びついて損失を止めようと株を売り始めるのではないだろうか。セイラーによると、これこそまさにやってはいけないことなのだ。

「テレビのチャンネルを替えなさい。さもなければテレビを消すのだ。株を買ったらほとんど動かず、あとは気にしないという私の怠惰な戦略はこれまでうまくいきました」と彼はフィナンシャル・タイムズ紙に語っている。

バフェットはバークシャー・ハサウェイの2014年年次報告書で同じような助言を書いている。

「市場ではいつ何が起きるかわかりません。どんな助言者も、エコノミストも、テレビ・コメンテーターも、そしてもちろんチャーリーも私も、混沌がいつ起きるかを言い当てることなどできません。市場予測の専門家はいろいろな情報であなたの耳を満たすでしょうが、あなたの財布をふくらますことはできないのです」

■金融危機時に証券口座を見てはいけない

行動ファイナンスの分野でもう一人の傑出した研究者は、ダン・アリエリーだ。デューク大学の心理学および行動経済学教授で、デューク大学先進後知恵研究センター(the Center for Advanced Hindsight)の創設者でもある。彼のウェブサイトのタイトルも勤め先と同じくらい個性的だ「私の不合理な生活」である。

アリエリーの研究は、人々の実際にどのような投資判断を下すかと、完全に合理的に行動した場合とを比較する。彼の著書には『予想どおりに不合理』や『不合理だからすべてがうまくいく』などがある。

セイラーと同様、アリエリーは投資家に対し、市場変動によって不安になったり、その結果として(金融の専門家でさえ)誤った判断をしたりする可能性が高いので、自分のポートフォリオの価値を定期的にチェックしないよう助言する。

2007年から2009年の世界金融危機の際の一時期、彼は意図的に自分の口座を一切見ないようにしていた。「相場の上げ下げを見ようとすると、よけいにみじめになるだけなんですよ。そして気持ちだけではなくて、行動も影響を受けてしまうんです」とCNBCに語っている。

■危機に対するバフェットの助言は「何もするな」

新型コロナウイルスのパンデミック

金融市場に影響を及ぼした、最近の世界的な危機といえば新型コロナウイルスのパンデミック(世界的大流行)で、アメリカ合衆国は2020年初頭にこれに襲われた。ウイルスの拡散を抑えようとビジネスをシャットダウンした結果、アメリカの株式市場は2020年2月中旬の高値から3月23日の底値まで34%急落し、史上最速の下落を記録した。これは、1930年代の大恐慌以来で最悪の経済危機を引き起こした。

実際、景気後退自体は2カ月しか続かず、エコノミストたちによると同年4月には終わっていた。だが、突然職を失ったり労働時間が減らされたりした多くの人々はそのように感じなかった。

いつも通り、危機が起きるとメディアはバフェットに金融に関する助言を求めた。では彼の助言は何だったのか?「じっと座って大きな変更を一切しないように」だった。要するに、「何もするな」と言ったのである。

実際、経済状況は、一部アメリカの支援も受けて自律回復した。連邦準備制度理事会(FRB)はさまざまな種類の債券を購入して市場に流動性をつぎ込み始めた。8週間以内に、FRBは2007〜2009年の大不況時代に行った以上の流動性を金融システムに注入した。その結果、資産価格は押し上げられて景気は回復した。バフェットは正しかった。最も賢明な行動はアメリカ経済を信じてパニックに陥らないことだった。

大不況(2007〜2009年)

当時、不動産市場は過熱しており、金融機関の無節操で投機的な貸付に支えられて一段と上昇したが、これが崩壊すると、ダウ平均は2007年8月にピークを付け、その後50%以上下落した。多くの投資家が売りに殺到した。しかし、市場は2009年3月に回復し始め、4年後の2013年3月にはダウ平均は2007年の高値を抜いた。もう一度繰り返すと、危機を静観することが最善の行動だった。これは、バフェットと行動ファイナンスの学者たちがともに推奨した方法である。

■バフェットがバブル崩壊を回避できた理由

ドットコム・バブル(2000〜2002年)

1995年から2000年まで、インターネット関連企業の株価が急騰した。

実際には、その大半が株価上昇の裏付けとなる利益を出していなかったにもかかわらず、ナスダック総合指数は跳ね上がり、値上がり率は440%(株価水準で5.4倍)以上に達した。1999年に、バークシャー・ハサウェイのパフォーマンスが市場パフォーマンスを(S&P500株価指数をおよそ40%)下回ったため、バフェットは非難された。

ところが今振り返ると、バフェットは株価が市場の狂乱以外の何物でもなかったインターネット関連株の幻想にだまされることなく、手堅く行動していたと思われる。実際、ナスダック総合指数が5048.62の天井をつけた2000年3月10日から2002年10月4日までの間に、指数は76.81%下落して1139.90に達したのである。文字通りの大暴落(クラッシュ)だった。

バフェットは自分がどう考えるかを重視する人であり、集団の動きには従わなかった。その姿勢は短期的には非難されたとしても、長期的には実を結んだ。ナスダック指数は回復に時間がかかった。2000年3月の水準に戻るには、配当を考慮に入れても12年、2014年11月まで待たなければならなかった。

ここ数年、バークシャー・ハサウェイは市場パフォーマンスを再び下回っているので、今日の経済はバブルのような性格を帯びていて、バフェットはその先を見越しているのではないかとさえ我々はつい考えてしまう。

■私たちは危機への対処法を学んだ

大恐慌

1929年9月3日、ダウ平均は381.17ドルで天井に達した。大恐慌後に以前の高値を抜いたのは1954年11月23日で、実に25年以上も後のことだった。

公式的には、この時の景気後退は1929年の株式市場の暴落からアメリカが第二次世界大戦に参戦するまで10年以上続いた。1933年の不況のどん底時には、全アメリカ人労働者の25%が失業していた。痛々しいまでに遅い回復を経験したアメリカ人は、政府の役割の増大を求めるようになった。その結果、高齢者向けの社会保障と失業手当が生まれた。

ここまで見たように、株価指数が前の高値に戻るまでにかかった時間はさまざまだった。

しかし、時間が経つとともに、我々はこうした危機への対処法を学んできたようだ。なぜなら、回復するまでの期間が25年(大恐慌)から14年(ドットコム・バブル)、4年(大不況)、そして2カ月(2020年のパンデミック)へと短くなってきたからである。

さらに、この短縮は市場への政府の関与度とも正の相関があることも注目に値する。ただし政府による干渉の是非は、モラルハザードをもたらす可能性があるため、激しい論争の的となっている。ここで、「モラルハザード」という用語は、ビジネス契約において、一方の当事者が契約成立前に利益を得ようと必死になるあまり、通常では取らないようなリスクを取ることを意味する。これを、市場への政府の関与という文脈で捉えると、モラルハザードの懸念とは、経済破綻の最中に政府が市場を助けてくれるだろうと投資家が期待して、無分別なリスクを取る可能性が高いことを意味する。しかし、この問題を正面から取り組むのは本書の目的の外となる。

----------

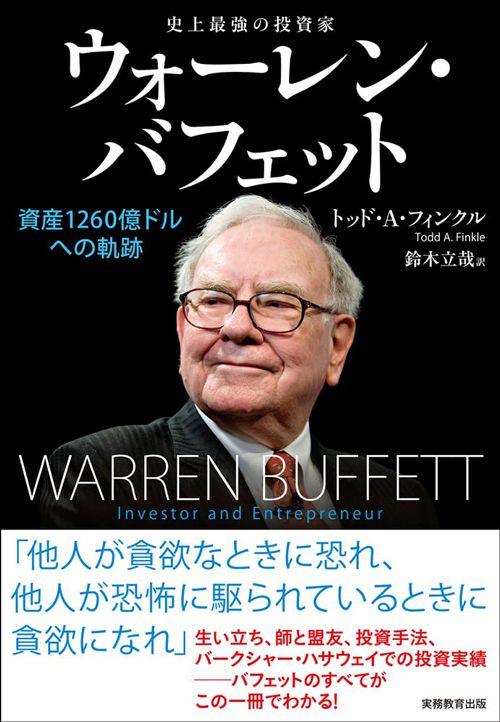

米ゴンザガ大学教授。ネブラスカ大学リンカーン校卒業、同大学院修了。専門は起業家精神で、ウォーレン・バフェットの研究で知られる。投資家として39年以上の経験を持ち、講演家、コンサルタントとしても活躍中。

----------

(米ゴンザガ大学教授 トッド・A・フィンクル)

外部リンク

この記事に関連するニュース

-

投資の神様も実践…エミン・ユルマズ「1年半後の日経平均5万円」をにらんで"割安銘柄"を仕込むワザ

プレジデントオンライン / 2025年1月25日 10時15分

-

これからの日本に本当に必要な株式市場とは何か 投資量を増やし株価を膨らませても意味がない

東洋経済オンライン / 2025年1月25日 8時30分

-

多くの投資家から「過度に評価される銘柄」が生まれる、3つの要因【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月25日 8時0分

-

楠 雄治、共著出版のお知らせ『楽天証券社長と行動ファイナンスの教授が「間違いない資産づくり」を真剣に考えた』

PR TIMES / 2025年1月18日 18時40分

-

投資家ジム・ロジャーズ「一刻も早く移民を受け入れるしかない」…日本が経済大国でいるためにいま必要なこと

プレジデントオンライン / 2025年1月17日 7時15分

ランキング

-

1【速報】ホンダとの経営統合が破談 日産が協議“打ち切り”方針を固める ホンダからの「子会社化」提案に反発 幹部「到底受け入れられない」

TBS NEWS DIG Powered by JNN / 2025年2月5日 15時38分

-

2「横浜駅に頼らない路線」神奈川県ご当地鉄道事情 代表格は「ロマンスカー」でおなじみの大手私鉄

東洋経済オンライン / 2025年2月5日 6時30分

-

3「一緒にやっていくのは難しい」ホンダと日産の経営統合“破談”が現実味 ホンダは日産の「子会社化」を打診も日産幹部「受け入れられない」と反発

TBS NEWS DIG Powered by JNN / 2025年2月5日 11時51分

-

4「きのこの山」「たけのこの里」に異変 「チョコ」がいつの間にか「準チョコ」に...明治が明かしたその経緯

J-CASTニュース / 2025年2月5日 10時51分

-

5ホンダ・日産の株価急上昇、需給巡る思惑先行 破談報道でも

ロイター / 2025年2月5日 10時39分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください