【就職氷河期が知っておきたい】50代定年前の貯蓄額は二極化傾向

LIMO / 2022年5月2日 5時50分

【就職氷河期が知っておきたい】50代定年前の貯蓄額は二極化傾向

ロスジェネ世代が考える「貯蓄のラストスパート」

50代の方は、そろそろ老後に向けてお金の準備を始めている頃ですね。

就職氷河期(ロストジェネレーション世代)とは、現在およそ40代~50代前半の方を指します。

こうした方が将来の「老後資金」を考える際、まずは50代定年前の貯蓄事情を知っておくとイメージがしやすくなるでしょう。

松井証券が全国の結婚2年以内の20~30代男女400名(以下、若年夫婦)、結婚30年以上の50~60代男女400名(以下、熟年夫婦)合計800名を対象に行った「夫婦の家計管理事情に関する調査」によると、若い時にやっておけばよかった後悔の1位は「資産形成・資産運用」でした(2020年6月30日公表)。

資産形成は「若いうちにやっておけばよかった」と後悔する代表格とも言えます。

定年を約10年先に控えた50代の貯蓄事情を知ることで、なるべく早く資産準備を始めていきましょう。

50代世帯「みんなの貯蓄額」は平均いくらか

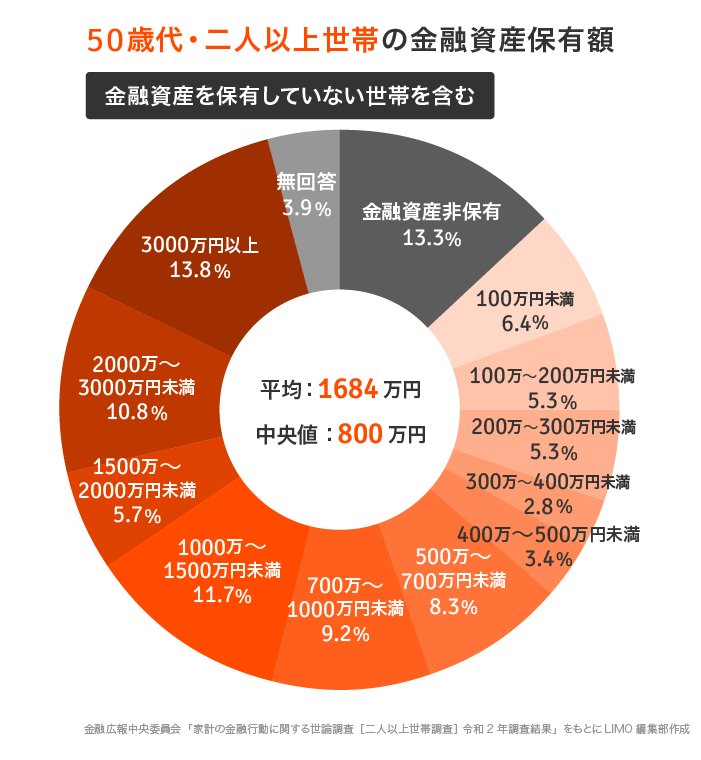

まずは、金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査] 令和2年調査結果」をもとに、50代・二人以上世帯の貯蓄事情をみていきます。

出典:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)各種分類別データ」

50歳代・二人以上世帯の金融資産保有額

(金融資産を保有しない世帯を含む)

平均:1684万円

中央値:800万円

「平均」と「中央値」に2倍以上の差がありますね。平均値は一部の極端に貯蓄が多い人の数値に影響されて、数値が大きくなる特徴があります

一方、「中央値」とは貯蓄額が少ない順、あるいは多い順に並べたときに真ん中にくる金額です。

そのため平均値より中央値のほうが「より実態を反映した数値」といえます。

平均だけを見れば「2000万円の大台まであと一踏ん張り」という印象を受けますが、実態としては800万円が近いということになりますね。

また一部の富裕層が平均値を引き上げていることから、「貯蓄が多い人と少ない人の差が大きい」ことも予想されます。

50代の貯蓄事情には格差があるのかもしれません。検証するために、保有額ごとの内訳も確認しましょう。

50歳代・二人以上世帯の金融資産保有額分布

(金融資産を保有しない世帯を含む)

金融資産非保有:13.3%

100万円未満:6.4%

100~200万円未満:5.3%

200~300万円未満:5.3%

300~400万円未満:2.8%

400~500万円未満:3.4%

500~700万円未満:8.3%

700~1000万円未満:9.2%

1000~1500万円未満:11.7%

1500~2000万円未満:5.7%

2000~3000万円未満:10.8%

3000万円以上:13.8%

無回答:3.9%

「2000万円以上を保有する世帯が24.6%」、「200万円に満たない世帯が25.0%」と、ほぼ同じ割合になっています。

やはり50代の貯蓄事情では、二極化の様子が垣間見えます。

50代世帯、負債を抜いた「純貯蓄額」はいくらか

50代の世帯では、住宅ローンなどの負債を抱えている世帯もいることでしょう。貯蓄がある一方で負債を抱える場合、ほんとうの貯蓄額が見えにくくなります。

ほんとうの貯蓄額を知るために、今度は平均の「負債額」を確認してみましょう。貯蓄額から負債額を引くことで「ほんとうの貯蓄額=純貯蓄額」が見えてきます。

同じく金融広報中央委員会の調査から抽出します。

50歳代・二人以上世帯の借入額(借入金有無回答世帯)

平均値:729万円

中央値:120万円

50歳代・二人以上世帯のほんとうの貯蓄額(貯蓄額-借入額)

平均値:955万円(1684万円-729万円)

中央値:680万円(800万円-120万円)

貯蓄額から負債額を引いた額「純貯蓄額」では、平均でも中央値でも1000万円を下回りました。

家族構成や居住地、持ち家の有無等によって貯蓄事情はさまざまであることが考えられますが、このように平均や中央値でおおよその実態を把握することができます。

平均値や中央値を見て危機感を感じた方もいるかもしれません。

定年退職に向け、今からできることはあるのでしょうか。

50代。定年前でも資産運用を始められる?

50代といえば、年収のピークを迎える人や、教育費や宅ローンの支払いにめどがつくご家庭が増える時期です。

うまく支出額が減ってくるようであれば、現役世代のラストスパートとして貯蓄のピッチをあげられるでしょう。

まとまった資金ができた段階で、「資産運用」に挑戦する50代も多いです。銀行に預けていても金利がつかない以上、資産運用に回してお金を増やすことは確かに一つの選択肢になりますね。

ただし老後までの期間が短い50代にとって、「ハイリスク・ハイリターン」の運用は避けたほうが無難です。

手元の預金を守りながら、少しでも効率よくお金を増やせる方法を吟味していかれることをお勧めします。

例えばiDeCo(イデコ:個人型確定拠出年金)では掛け金を拠出して運用に回し、60歳以降に年金形式等で老後資金を受け取れます。

掛け金を支払っている間は所得控除を受けられるので、現在の税負担を減らせます。運用益にかかる税金も非課税で、将来受け取るときにも各種控除が適用されるため、初心者にとって始めやすい選択肢となるでしょう。

50代で加入する場合、60歳まで加入するのであれば数年しか運用できません。加入期間が10年なければ60歳で受け取ることができず、加入と受け取りの間の空白期間が生まれてしまうことも。

しかし2022年度の年金制度改正により、一部の方の加入期間が65歳未満まで引き上げられます。制度改正によって加入期間を確保できるのであれば、検討してみてもいいでしょう。

このように、50代の資産運用では選択肢が少ない傾向にあります。それでも効率的な資産運用は選択肢となるので、情報収集は必須でしょう。

あわせて支出の管理も必要になります。定年に向けて、徐々に生活費の水準を落とす練習を始めていきたいですね。

貯蓄のモチベーションを保つカギ

50代の貯蓄事情を知ることで、将来に向けての危機感を持たれた方もいるでしょう。

平均値や中央値はあくまでも数字上のものなので、「机上の空論」に感じてしまうこともあります。

実際には個々の状況(年収、家族構成、居住地等)でさまざまですよね。大切なのは50代の貯蓄事情や「二極化」の現状を知ること。そして貯蓄のために何ができるのかを考えることです。

危機感はモチベーションに転換しやすいものです。まだ老後までの貯蓄に間に合う40~50代は、まだまだ貯蓄できる可能性が残っています。

貯蓄手段の「メリットデメリット」「合う合わない」「とれるリスク」をしっかり天秤にかけて、老後に向けた資産形成を始めてみましょう。

参考資料

家計の金融行動に関する世論調査[二人以上世帯調査] 令和2年調査結果(https://www.shiruporuto.jp/public/document/container/yoron/futari/2020/)

松井証券「若年夫婦・熟年夫婦の実態調査」(https://www.matsui.co.jp/company/ir/press/research/20200630.html)

厚生労働省「年金制度改正法(令和2年法律第40号)が成立しました」(https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000147284_00006.html)

外部リンク

この記事に関連するニュース

-

65歳で貯金は「500万円」です。老後資金2000万円以上をためている人は実際にどれくらいいますか?

ファイナンシャルフィールド / 2024年4月23日 2時20分

-

現在50代ですが、老後資金「2000万円」をためられる気がしません…ためられている人はどのくらいいるのでしょうか?

ファイナンシャルフィールド / 2024年4月19日 2時30分

-

30代後半で「貯金ゼロ」です。お金があると「旅行」や「趣味」に使ってしまうのですが、ほかの30代は貯金しているのでしょうか?

ファイナンシャルフィールド / 2024年4月12日 9時40分

-

58歳の「専業主婦」です。子育てが終わり、我が家の貯金は「500万円」のみですが、これって普通ですか?

ファイナンシャルフィールド / 2024年4月12日 3時0分

-

年代・年収別の「二人以上世帯の平均貯蓄額」はいくら?

オールアバウト / 2024年3月30日 11時30分

ランキング

-

1米ファンドに日本KFC売却=三菱商事、来月にも

時事通信 / 2024年4月26日 20時17分

-

2円安、物価上昇通じて賃金に波及するリスクに警戒感=植田日銀総裁

ロイター / 2024年4月26日 18時5分

-

3突然現場に現れて「良案」を言い出す上司の弊害 「気になったら即座に直したい」欲求への抗い方

東洋経済オンライン / 2024年4月26日 9時0分

-

4「加賀屋」50歳の元若女将が選んだ"第2の人生" 震災からの復興への道、仕事術について聞く

東洋経済オンライン / 2024年4月26日 13時0分

-

5なぜ歯磨き粉はミント味? ヒット商品の誕生には「無駄」が必要なワケ

ITmedia ビジネスオンライン / 2024年4月26日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください