金持ち優遇、時代とズレている相続税が広げる格差

LIMO / 2018年4月28日 12時20分

金持ち優遇、時代とズレている相続税が広げる格差

サラリーマンの教養としての税金

相続は多くの場合、「財産を引き継ぐ側の人」の努力や能力とは別の次元で発生します。われわれは裕福な家・貧しい家を選んで生まれてくることはできませんが、本人の努力にあまり関係なく、「金持ちの家に生まれた子はずっと裕福で、貧しい家に生まれた子はずっと貧しいまま」になっては、世代をまたいで格差が固定化してしまいます。

「相続税」には、こうした格差を緩和するために「富の再分配」を行い、「格差の固定化を防ぐ」という役割がありますが、『税金格差』の著者であるジャーナリストの梶原一義氏は、「相続税は、所得税などよりも富裕層への優遇が露骨だ」と話します。いまの相続税のどこが不公平なのか、梶原氏が解説します。

「25人に1件だけ払う」状態は改善されたが

相続税は、親などからの相続で得た財産にかかる資産課税として、所得の再分配の機能を担っている。しかし、これまでさまざまな軽減措置など富裕層に有利な税制が積み上げられてきたため、税としての空洞化が著しく、所得再分配機能を失いつつある。

たとえば、年間の死亡者数と相続税の課税対象となった被相続人数の割合、すなわち相続税の課税件数割合(年間課税件数/年間死亡者数)は、近年は4%台で推移してきた。単純計算だと、亡くなった人が25人いてわずか1件だけ相続税が発生していたということになる。

この状況を改善するために、2015年から相続税増税が行われ、相続税が課される財産金額のボーダーラインとなる「基礎控除」が引き下げられた。基礎控除は、それまで「5000万円+法定相続人数×1000万円」で、法定相続人が奥さんと子ども2人の計3人の場合、8000万円だった。つまり遺産総額が8000万円以下だと相続税がかからないということで、課税件数割合が低かった。それが15年から基礎控除は3000万円+法定相続人数×600万円となり、法定相続人が3人の場合は4800万円と6割に減少。そのため相続税を課されるケースが増え、15年の課税件数割合は8.0%に上昇している。

しかし、富裕層は貸家建設やタワーマンション節税、相続税節税のための養子縁組など相続税対策にも熱心なため、この先の課税件数割合の動向は不透明だ。

相続税「空洞化」の4つの原因

相続税空洞化の原因は次の4つに大別される。

1.地価高騰が著しかったバブル期に相次いで引き上げられた基礎控除が富裕層の既得権のようになり、バブル崩壊(地価急落)後も長く据え置かれてきたこと

2.税率全般の引き下げが続いてきたこと

3.配偶者控除がほぼ無制限になったこと

4.相続税評価額が最大80%減額される「小規模宅地等の課税の特例」が拡充され、富裕層などの既得権になっていること

これら手厚い軽減措置の数々を見ていく前に、相続税の計算の仕組みを理解しておこう。現行の相続税は、基礎控除などを差し引いた課税遺産の総額を、法定相続人が法定相続分通りに取得したものとして計算した各人の相続税を合計し、まず「相続税の総額」を求める。それを各相続人の実際の相続割合に応じて按分するという仕組みになっている。つまり基礎控除は、課税遺産総額を決める上でとても重要なファクターだということだ。

地価大幅下落でも基礎控除は高止まり

相続税空洞化の原因の「1」はこの基礎控除である。94年に「5000万円+法定相続人数×1000万円」まで引き上げられた基礎控除は、バブル崩壊後も長く据え置かれ、下落著しい地価と大きく乖離していた。バブル期、地価高騰による相続税負担の増大に対応し、87年以前に「2000万円+法定相続人数×400万円」だった基礎控除は段階的に引き上げられてきた。

たとえば法定相続人数が3人の場合、87年以前は3200万円、88年以降6400万円、92年以降7650万円、94年以降8000万円と、基礎控除額は7年で実に2.5倍にもなっている。

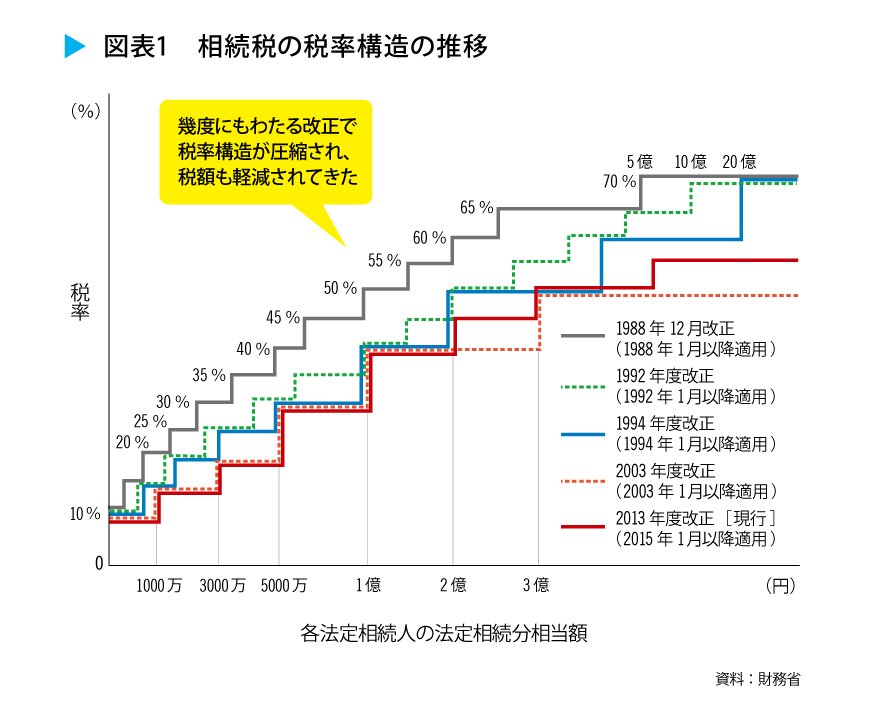

相続税空洞化の原因の「2」は「税率全般の引き下げが続いてきたこと」である。図表1(別画像)のように、相続税は88年以降の5回の税制改正で税率構造が圧縮され、税額が軽減されてきた。相続税の税率とは、各法定相続人の法定相続分相当額に課せられる税率である。たとえば法定相続分相当額が1億円の場合の相続税額は、87年以前は3975万円だったが、88年3480万円、92年2745万円、94年2480万円、03年以降は2300万円と税額が42%も減っている。

続いては、相続税空洞化の3番目の原因を見ていこう。

拡充され続けてきた配偶者控除

相続税空洞化の原因の「3」は「被相続人の配偶者に適用される配偶者控除がほぼ無制限になったこと」だ。被相続人の配偶者は、取得した遺産額が法定相続分以内であれば、額にかかわらず相続税がかからないようになっているのである。相続における法定相続分は、たとえば相続人が配偶者と被相続人の子どもの場合、配偶者が2分の1、子どもが2分の1などとなっている。

配偶者控除は、87年以前は「遺産の2分の1または4000万円のいずれか大きい金額に対応する税額まで控除」だった。これが88年以降は「配偶者の法定相続分または8000万円のいずれか大きい金額に対応する税額まで控除」となった。さらに94年以降は「配偶者の法定相続分または1億6000万円のいずれか大きい金額に対応する税額まで控除」となっている。

富裕層や経営者一族の既得権に

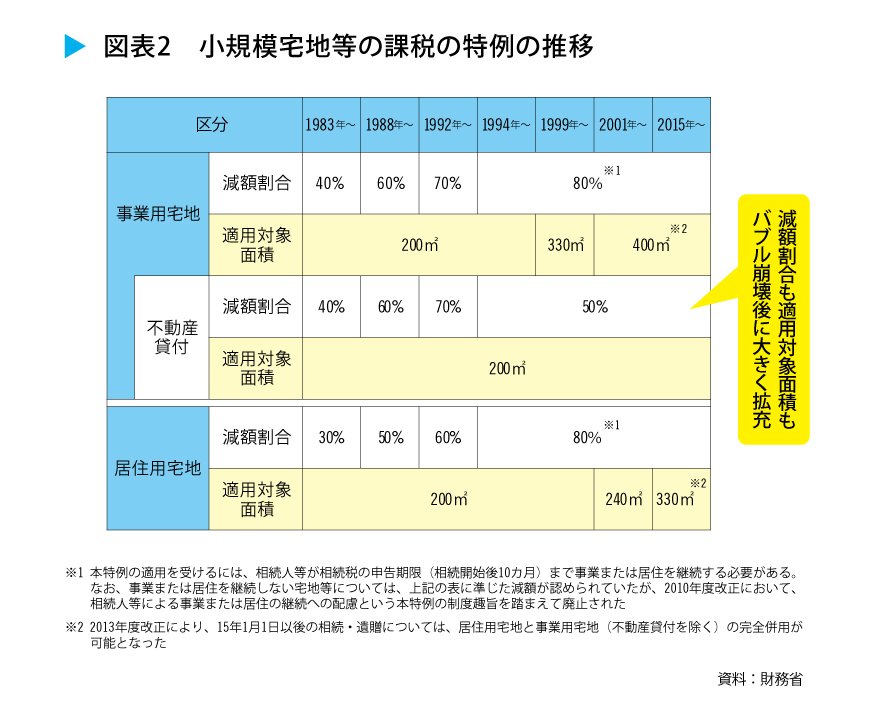

相続税空洞化の原因「4」は、「相続税評価額が最大80%減額される『小規模宅地等の課税の特例』がバブル崩壊後に拡充され、富裕層や経営者一族の既得権になっていること」である。

この特例は、被相続人とともに生活していた家族などが、被相続人の死亡後も生活や事業を最低限維持していくために不可欠な宅地および事業用地の一定限度について、相続税の大幅な減額を認める制度である。

たとえば相続人が子ども1人で相続税評価額1億8000万円(面積300m2)の宅地を相続し、同特例を適用すると、評価額が8割減で課税遺産額は3600万円。基礎控除は3600万円(3000万円+600万円×法定相続人数1人)だから、相続税額は0円となる。これが現金で1億8000万円だったら、8割減額がないため、4060万円の相続税がかかる。

現状から大きくズレた特例

この特例は図表2(別画像)のように、バブル崩壊後に減額割合と適用対象面積が大きく拡充されてきた。地価は1991年をピークに下落し、土地取引が止まった。そのため都市部の住民や商工業者は相続で得た土地を売却して相続税の納付に充てることが難しくなり、相続税の物納や延納(分割払い)が急増した。国税庁によると、物納申請件数は、バブル崩壊前は年間400~500件だったが、崩壊後は毎年5000件を超えた。延納も89年に2万4179件だったのが91年は4万7360件と倍増した。

そのため日本商工会議所など中小企業団体が「相続税の負担軽減」を強く求め、国が救済措置として小規模宅地等の課税の特例を矢継ぎ早に拡充してきたという経緯である。前記の基礎控除が高水準のまま据え置かれてきたのも、同様の救済措置であろう。

しかし、小規模宅地等の課税の特例は、「地価急落時に緊急避難的に拡充されてきたもの」であり、地価が落ち着いている現在、高水準の減額割合などを継続する根拠はないのである。

筆者の梶原一義氏の著書(画像をクリックするとAmazonのページにジャンプします)

不動産需要をあおり、社会階層の固定化も

このように、宅地は相続で有利だから、大都市圏での需要が喚起され、「土地神話」が強まる。また、親が大都市圏に住んでいる者に有利ということで、社会階層の固定化にもつながってしまう。

以上見てきたように、相続税は「持てる者」に有利な税制が積み重なって空洞化が著しい。「持たざる者」への所得再分配機能を強化するためのより大胆な見直しが急務である。

■ 梶原一義(かじはら・かずよし)

1953年生まれ、北九州市若松区出身。早稲田大学商学部を卒業後、ダイヤモンド社に入社。「週刊ダイヤモンド」記者としてマクロ経済や中小企業、総合商社、化学・医薬品業界などを担当。以後、各種経営情報誌や単行本などの編集に従事。

(https://www.amazon.co.jp/gp/product/4295401439/ref=as_li_tl?ie=UTF8&camp=247&creative=1211&creativeASIN=4295401439&linkCode=as2&tag=cmmarketingjp-22&linkId=433bc4b7c979cb4e4c666ad17fcdefe2)

『税金格差(https://www.amazon.co.jp/gp/product/4295401439/ref=as_li_tl?ie=UTF8&camp=247&creative=1211&creativeASIN=4295401439&linkCode=as2&tag=cmmarketingjp-22&linkId=343b7e7a3b990914edba93b1d800e0a3)』

外部リンク

この記事に関連するニュース

-

母が亡くなりました。母と私の2人とも貯金がないので「相続税」が払えないかもしれません。「物納」という制度があるそうですが、私でも使えるのでしょうか?

ファイナンシャルフィールド / 2025年1月28日 23時0分

-

贈与税の「暦年課税」と「相続時精算課税」どちらが有利なのでしょうか? 親が相続のことを考えるようになり、アドバイスしてあげたいです

ファイナンシャルフィールド / 2025年1月25日 23時0分

-

生前贈与を考えたいけど、相続税が心配……。「相続時精算課税制度」を使うときに知っておきたい注意点とは?

ファイナンシャルフィールド / 2025年1月25日 11時0分

-

相続税って「物」で払ってもいいの?2000万円の家と3000万円の預金を相続したのですが、家はいらないので手放したいです。

ファイナンシャルフィールド / 2025年1月18日 23時30分

-

事業売却後、オーナー社長が検討すべき「相続税対策」のキホン

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月16日 18時15分

ランキング

-

1【速報】ホンダとの経営統合が破談 日産が協議“打ち切り”方針を固める ホンダからの「子会社化」提案に反発 幹部「到底受け入れられない」

TBS NEWS DIG Powered by JNN / 2025年2月5日 15時38分

-

2「横浜駅に頼らない路線」神奈川県ご当地鉄道事情 代表格は「ロマンスカー」でおなじみの大手私鉄

東洋経済オンライン / 2025年2月5日 6時30分

-

3「一緒にやっていくのは難しい」ホンダと日産の経営統合“破談”が現実味 ホンダは日産の「子会社化」を打診も日産幹部「受け入れられない」と反発

TBS NEWS DIG Powered by JNN / 2025年2月5日 11時51分

-

4「きのこの山」「たけのこの里」に異変 「チョコ」がいつの間にか「準チョコ」に...明治が明かしたその経緯

J-CASTニュース / 2025年2月5日 10時51分

-

5ホンダ・日産の株価急上昇、需給巡る思惑先行 破談報道でも

ロイター / 2025年2月5日 10時39分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください