パウエルFRB議長発言でドル/円急落! 12月は、「ドル安の3週間」になる可能性も

トウシル / 2022年12月1日 9時55分

パウエルFRB議長発言でドル/円急落! 12月は、「ドル安の3週間」になる可能性も

今日のレンジ予測

[本日のドル/円]

↑上値メドは141.54円

↓下値メドは135.35円

ドル安:過去10年間、ドルの12月のパフォーマンスは最悪

在宅勤務:在宅勤務を縮小・廃止する会社は、在宅勤務の生産性を過小評価している

FRB:FRBは世界の中央銀行ではない。米国以外の金融市場の不安定化リスクに無関心

米インフレ:インフレで米国家庭の貯蓄が1年で1兆ドル使われる

生産性:生産性を目標にすることは政治的には有効だが、経済的には非常にあいまい

中国:コロナ隔離期間の短縮でも需要回復につながらない

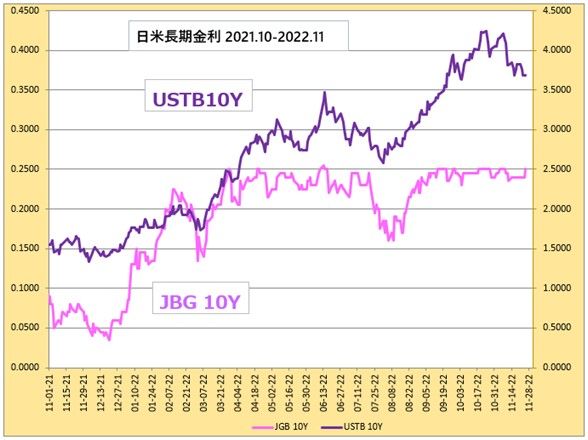

円安:円安は日本の経済力低下も原因。経常収支は赤字

欧州経済:2023年GDP見通し、1.4%から0.3%に引き下げ

英国経済:景気後退に入る。リセッションは2025年まで続く可能性

BOE:終着レートは4.5%、2023年3月利上げで打ち止め

スイス:SNB「スイスフランを買う準備はできている」

パウエルFRB(米連邦準備制度理事会)議長はこの日,「米経済見通しと雇用市場」というタイトルでスピーチを行った。12月FOMC(米連邦公開市場委員会)前最後の発言であり、また雇用統計直前ということもあって注目が集まった。12月のFOMCの利上げは0.50%に「減速」というのがマーケットのコンセンサスだったが、一方でパウエル議長がそれを押し戻すのではないかという見方も根強かったからだ。

結論からいえば、12月の利上げは0.50%がほぼ確定となった。パウエルFRB議長のスピーチは「ハト派的」というほどではなかったが、少なくともマーケットが恐れていたほど「タカ派」でもなかった。

パウエルFRB議長によると、米国のインフレ率を押し上げている要因は、大きく3つあり、それはサプライチェーン混乱による供給不足、住宅賃料、そして労働賃金である。

そのうち供給不足は解消に向かい、住宅価格も下落の兆しが見えてきた。あと残るのは、労働賃金の上昇だが、パウエルFRB議長によると雇用市場は正しい方向に進んでいるということである。つまりFRBは「やるべき仕事をほぼやり終えた」ということであり、FF金利の終着レートが現在予想する5.00%から大きく上振れするおそれもなくなった。株式市場にとってはプラス。しかし金利差のFXにとってはマイナス材料となった。

11月30日(水曜)のドル/円は「円高」。

1日のレンジは137.65円から139.90円。値幅は2.25円。

2022年238営業日目は138.62円からスタート。

この日発表された米国の7-9月期GDP(改定値)が予想より良かっこともあり、パウエルFRB(米連邦準備制度理事会)議長のスピーチの前にドル買いが優勢になり、東京時間未明には一時139.90円まで上昇、140円台まであと一歩と迫った。

ところが、パウエル議長の発言後は一転してドル売り。パウエルFRB議長の発言は「株価に優しく、ドルに厳しい」内容だったからで、明け方までに、139円、138円を通り抜け137.65円まで2円超下落した。

とはいえ、1日を通してみると、140円近くまで買われたすぎた分が吐き出されたという状況で大きく円高が進んだわけではない。終値は138.10円(前日比▲ 0.59円)。

レジスタンスは、

139.90円(11/30)

141.61円(11/23)

142.23円(11/22)

148.85円(10/31)

サポートは、

137.65円(11/30)

137.49円(11/28)

136.19円(08/26)

主要指標 終値

今日の為替ウォーキング

今日の一言

損失の恐怖を克服する最善の方法は、発生前に最悪の事態を想定することである

Will You Still Love Me Tomorrow?

パウエルFRB議長は雇用を増やしたいのか、それとも減らしたいのか?

パウエルFRB議長はこの日のスピーチで、はっきりと「雇用市場は減速するべき」との考えを示している。11月雇用統計のNFP(非農業部門雇用者数)の予想は20万人増だが、おそらく10万人増程度で十分と考えている。もしかするとマイナス成長でも良いと思っているのかもしれない。なぜなら、雇用市場の賃金上昇がインフレ率の下落を阻む大きな要因となっているからだ。

世界の中央銀行にとって、高インフレ率が最大の問題だ。中央銀行はインフレ率を引き下げるために何をしているのか。インフレ率の抑制には賃金コストを引き下げる政策が適切だと、FRBやECB(欧州中央銀行)は考える。しかし、実質所得(名目所得を物価の変動を考慮して調整された所得)が著しくマイナスになっている状況では、このような政策は理解を得られない。

そのため、需要を抑制することによって、企業の価格決定力と利益率を弱めることを中央銀行は考える。中央銀行は、原油価格や食料品価格の上昇を直接コントロールすることはできない。中央銀行にできることは、需要を後退させることしかない。

需要後退は、雇用の減少や雇用安定への懸念の高まり、あるいは所得の減少によって引き起こされる。給料が上がらない、リストラの恐怖など、将来の生活に対する不安が大きくなるほど、家庭はできるだけ出費を抑え、質素な生活を心がける。するとモノが売れなくなるから、企業は値下げするしかなくなる。これがFRBの狙うところだ。

今週の 注目経済指標

今日の注目通貨:豪ドル/円

予想レンジ ↑96.96円 ↓91.06円

今週の豪ドル/円のピボット(ブルベア判断の分かれ目)は、94.01円。

94.01円より上ならば豪ドル買いが優勢、94.01円より下ならば豪ドル売りが優勢。

2022年の高値は98.67円、安値は80.37円。平均値は89.52円。

1日の最大値幅は3.01円、平均値幅は1.20円。

2022年の値幅は18.30円。

2021年の終値(83.70円)に比べて9.93円の豪ドル高。

98.67円 : 2022年 高値

98.09円 : 第4レジスタンス(HBO)

96.96円 : 第3レジスタンス

95.83円 : 第2レジスタンス

95.74円 : 10月 高値

95.56円 : 11月 高値

95.49円 : 第1レジスタンス

94.01円 : ピボット

92.54円 : 第1サポート

92.19円 : 第2サポート

92.14円 : 11月 安値

91.06円 : 第3サポート

89.93円 : 第4サポート(LBO)

90.84円 : 10月 安値

2022年 豪ドル/円データ

(荒地 潤)

この記事に関連するニュース

-

今月の質問「金(ゴールド)価格、今後どうなると思いますか?」

トウシル / 2024年5月10日 16時0分

-

3回目介入を警戒? ドル/円はいったん様子見

トウシル / 2024年5月10日 9時53分

-

介入ない、米利下げもない、円は160円に向かって沈没中

トウシル / 2024年5月9日 9時57分

-

介入効果1日もたず。ドル/円、再び158円近辺まで円安

トウシル / 2024年5月1日 9時57分

-

ドルの志は高く、口先介入の調整は浅く、為替変動は平等に

トウシル / 2024年4月19日 9時44分

ランキング

-

1「育休1年+時短勤務で昇進もしたい」は正気の沙汰ではない…「子持ち様VS非子持ち様」の対立が起きる根本原因

プレジデントオンライン / 2024年5月18日 6時15分

-

2消えゆく「回転レストラン」…80年代には全国50店→再開発・老朽化で数店舗に

読売新聞 / 2024年5月18日 15時0分

-

3「株価暴落」引き起こしてしまう意外な"きっかけ" 金融危機のきっかけとなった市場急落のケース

東洋経済オンライン / 2024年5月18日 8時40分

-

4血圧・血糖値・コレステロール値…良くない結果に肩を落とすも「健診の数値は気にしなくていい」ってどういうこと?【有名医師が助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月18日 10時0分

-

5庶民は買えない!?マンション高騰は続くのか? 今後のインフレで日本の不動産はどうなるのか

東洋経済オンライン / 2024年5月17日 19時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください