[今週の株式市場]チャートの底入れは先高観とイコールか?~読み解くのは「サイン」のウラ~

トウシル / 2024年8月19日 13時0分

![[今週の株式市場]チャートの底入れは先高観とイコールか?~読み解くのは「サイン」のウラ~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_45688_0-small.jpg)

[今週の株式市場]チャートの底入れは先高観とイコールか?~読み解くのは「サイン」のウラ~

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「チャートの底入れは先高観とイコールか?~読み解くのは「サイン」のウラ ~」

先週末8月16日(金)の日経平均株価は3万8,062円で取引を終え、前週末終値(3万5,025円)からの上昇幅は3,000円を超えるほどの大きな上昇となりました。

こうした株価の上昇に伴い、節目の3万8,000円台を回復したほか、200日移動平均線の上抜けや、7月11日の過去最高値(4万2,426円)から8月5日の安値(3万1,156円)までの下げ幅の「半値戻し」達成など、チャート上に続々と「底入れ」サインが出現していることは、多くの市況解説のメディアでも報じられています。

このままの勢いで、今週の株式市場も上目線が続きそうな印象ではありますが、テクニカル分析的には、必ずしも「相場の底入れサインが、先高観を示すサインと同じとは限らない」ため、今回のレポートでは、先週に出現した底入れサインを検証して行きたいと思います。

日経平均3万8,000円台回復の意味

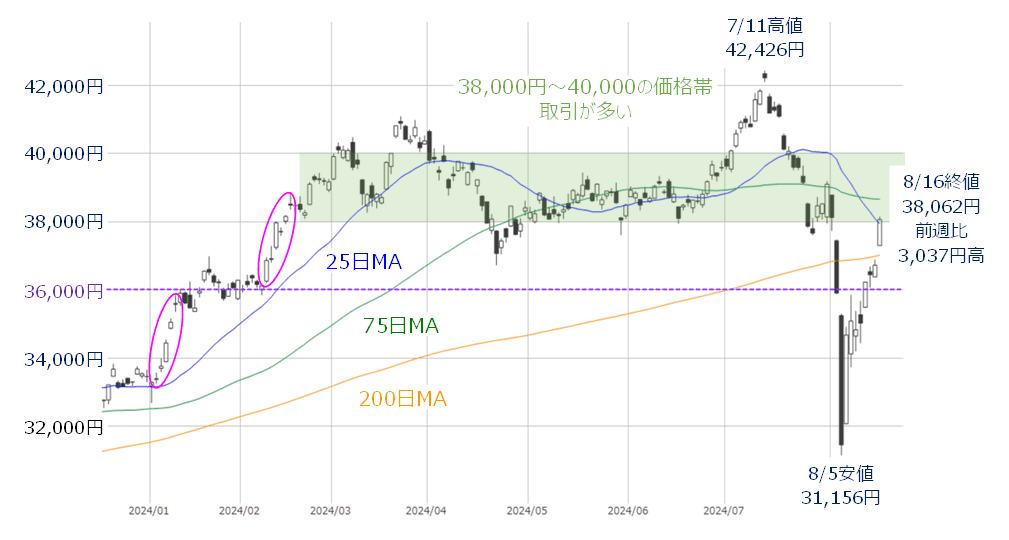

図1 日経平均(日足)の動き(2024年8月16日時点)

まずは、先週の終値で回復した3万8,000円台について考えてみたいと思います。実は、3万8,000円台の回復は前回のレポートでも想定していました。

チャートを少し過去に遡ると、1月半ばから2月上旬にかけて3万6,000円を挟んでのもみ合いが続いていることが確認できますが、注目するのはその前後で、上下2,000円の値幅内のローソク足の数が少なく、取引に厚みがないため、足元の株価が動く際には、上は3万8,000円台、下は3万4,000円台までは意外と簡単に動きやすいというのがその理由でした。

結果的に株価は上の3万8,000円台へと向かったわけですが、取引の厚みという点では、今回で回復した3万8,000円から4万円の価格帯にかけては、チャートを見ても分かるように、むしろ多くのローソク足がこの範囲に収まっていますので、「ここから株価が上昇していく場合には、上値の重たい場面が増えるかもしれない」点は押さえておきたいところです。

足元の株価上昇において200日移動平均線は重要ではない?

続いて、株価の200日移動平均線の上抜けについても考えて行きたいと思います。

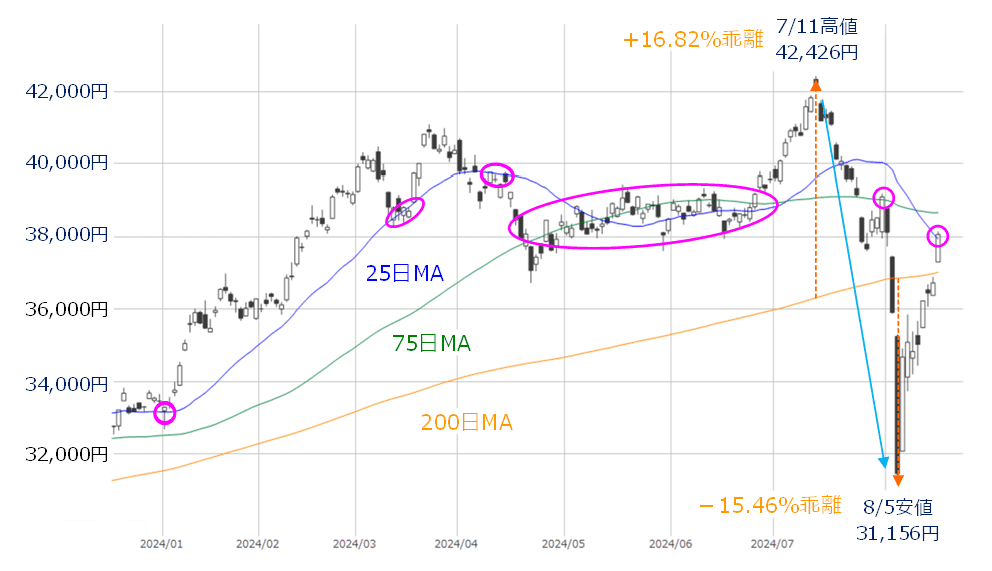

図2 日経平均(日足)とMACDの動き(2024年8月16日時点)

200日移動平均線は、ちょっと日数の開きはあるものの、1年間の営業日(245日前後)の期間の値動きの中心線であるほか、テクニカル分析の理論のひとつで、株価と移動平均線の関係性を示した「グランビルの法則」における基本線がこの200日移動平均線でもあることから、重要視されやすい線であることは間違いありません。

ただし、上の図2を見ても分かるように、日経平均が7月11日の最高値から、8月5日の安値にかけて200日移動平均線を一気に突き抜けるような格好で急落していったことを踏まえると、今回の下落局面で200日移動平均線が注目されていたかと言えば微妙です。

もちろん、今後の株価推移で200日移動平均線が意識される可能性はありますが、むしろ重要視されるのは、25日や75日移動平均線の方かもしれません。25日移動平均線は、先週末時点の株価のところに位置しているほか、75日移動平均線は7月末から8月あたまにかけて、一時的に上値の抵抗線となっている場面が確認できます。

「ダブル・トップ」&「移動平均線のリターン・ムーブ」の天井パターンを破れるか?

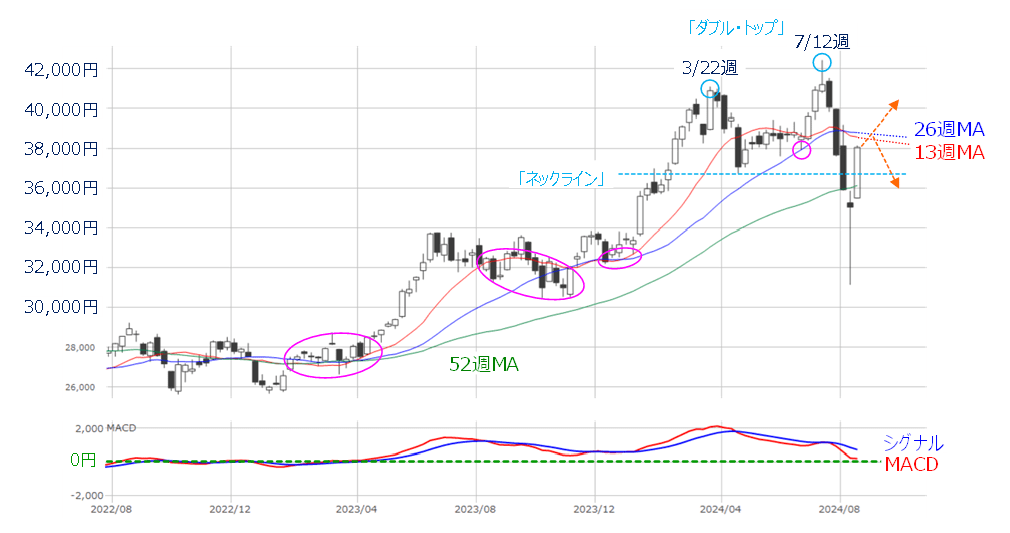

図3 日経平均(週足)とMACDの動き(2024年8月16日時点)

また、移動平均線については、週足チャートでも13週と26週の2本の移動平均線が押さえておきたいポイントになります。

上の図3でチャート全体の姿を確認すると、3月の高値と7月の高値による「ダブル・トップ」が形成されつつありましたが、先週の株価上昇によって、「ネックライン」にあたる4月19日週の株価水準を上回ってきたため、ひとまず「ダブル・トップ」を打ち消したようにも見えます。

ただ、ここで安心するのはまだ早く、ここからの株価が、先ほどの13週と26週移動平均線を超えられないと、再び下落基調に戻ってしまい、真のダブル・トップが完成する可能性が高まります。

この2本の移動平均線は、昨年(2023年)の春あたりから約1年半にわたって、ずっとサポートとして機能していました。そのため、今後の株価が2本の移動平均線を回復できないと、今度は移動平均線の役割がサポートから「レジスタンス(抵抗)」の役割へと変わることになり、下方向への意識を強めることになってしまいます。

このように、ローソク足の「ダブル・トップやトリプル・トップ」の形状と、移動平均線が株価の抵抗となってしまう「リターン・ムーブ」の組み合わせは、強い天井パターンになることが多く、相場の買いの強さが試されるのはむしろここからです。

仮に、株価がこの2本の移動平均線を上抜けできれば、再び日経平均4万円台を目指す期待が高まってくることになると言えます。

下落幅の「半値戻し」と、株価の下げ方の関係性に注目

そして、今回の株価急落の下落幅の「半値戻し」達成についても掘り下げてみたいと思います。

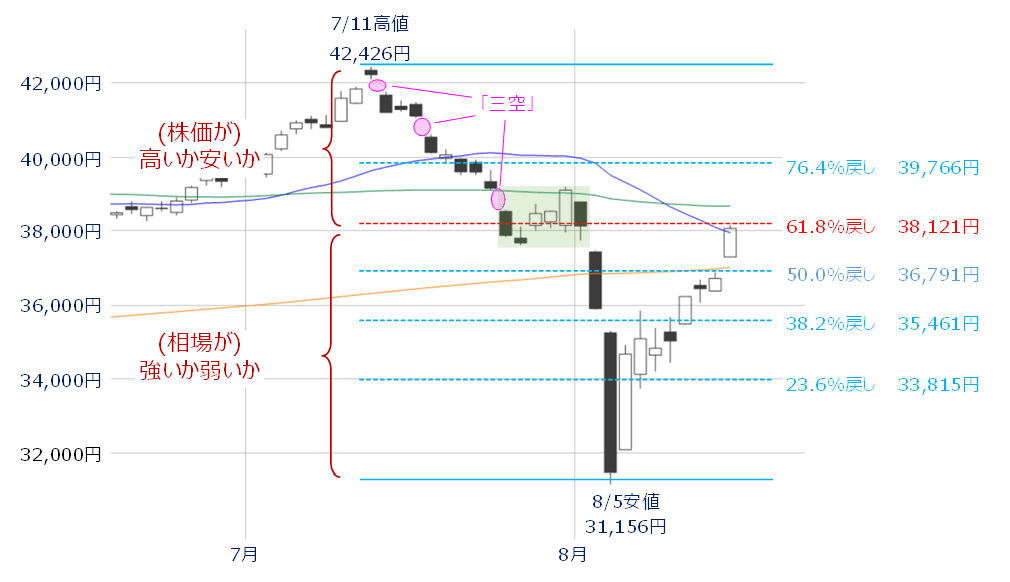

図4 日経平均(日足)とフィボナッチ・リトレースメント(2024年8月16日時点)

この半値戻しについては、先週末16日(金)に掲載したこちらのレポートでも言及していますが、「半値戻しは全値戻し」という相場格言があるように、「下げ幅の半分を取り戻すだけの勢いがあれば、下げ幅全体をとり戻すことも難しくないだろう」という考え方がベースにあります。

そのため、今回もこうした相場の考え方が当て嵌まり、全値戻しへと動いて行くのかを見極めて行くことになるのですが、そのためには、今一度、今回の株価急落を整理する必要がありそうです。

まず、ひとつめのポイントになるのは、「あまりにも大きい下げ幅」です。

先ほど、株価が200日移動平均線を一気に突き抜けるような格好で急落していったと説明しましたが、具体的に200日移動平均線の乖離(かいり)率で見て行くと、7月11日の高値(乖離率はプラス16.82%)から、8月5日の安値(乖離率はマイナス15.46%)へと、株価の下落にかかった時間以上に、株価の振れ幅が大きいことが分かります。

今回の株価急落は、ポジション整理(円キャリートレードや、買い偏重の建玉)を巻き込んだとはいえ、為替の円高や米景気後退懸念などの材料で、過去の景気後退や金融不安を伴った株価下落を上回る下げ幅となったことを考慮すると、今後も、米国の景気動向に一喜一憂する、荒い相場展開が見込まれます。

確かに、直近の安値をつけた8月5日以降に公表された米国の経済指標の結果は、景気への不安を後退させるものが相次ぎ、足元の株価反発の原動力のひとつになっていますが、再び冴えない指標が出てくれば、ある程度の下げ幅で株価が下落することも考えられます。

そもそも、米景気の「ソフトランディング」は9月に確実視されている米国の利下げ実施後に達成できるかという中長期的なテーマであり、たった1回だけの経済指標の改善で判断できるものではなく、今後数カ月の動向をウォッチしていくことになります。

また、上の図4で先週末16日(金)の日経平均は、フィボナッチ・リトレースメントで捉えると、半値(50%)どころか、「61.8%戻し」あたりまで株価が上昇していることが分かります。この61.8%戻しはちょうど3万8,000円の株価水準でもあります。

ここで押さえておきたいのが、ふたつめのポイントである「株価の下げ方」です。あらためて、今回の株価急落を振り返ると、前半と後半の2つに分けられます。

一般的に、株価が下落し始めると、大抵の場合は下値を探る目安として、テクニカル分析的な節目や、企業の価値と比べた株価の割安感が意識されます。つまり、想定されうる範囲内で、「株価が高いか安いか」の視点で下落相場と向き合うことになります。

こうした動きが今回の急落で現れていたのが、7月11日の高値から8月1日までの前半の期間です。窓空けが3つ連続して出現し、売られ過ぎ感のサインとなる「三空(叩き込み)」となったこと、節目の3万8,000円で踏みとどまる場面が見られるなど、テクニカルや株価水準を意識しながら下落していた様子がチャートからも感じられます。

これに対して、8月2日から5日にかけての後半の急落は、先ほどの200日移動平均線や、キリの良い株価水準を無視するような格好で下落しており、株価が高いか安いかよりも、「相場が強いか弱いか」の視点で下落していたと言えます。

このように、先週末16日(金)時点の3万8,000円水準は、前半と後半のちょうど境目のところでもあるわけです。

先週の株価上昇の勢い(相場の強弱)のまま、今週も上値を伸ばす展開もあり得ますが、ここから株価の先高観を持続させていくには、勢いだけでなく、株価の割高感を正当化させるような新たな買い材料(さらなる景気後退不安の払拭など)が求められる局面に入るのかもしれません。

今週は米「ジャクソンホール会議」を控えて様子見も

このように、テクニカル分析で大切なのは、「サイン出現の有無だけで売買を判断し、それが当たったか外れたか」ではなく、「サインが出現する背景や意味について考察し、そのサインが機能しそうかどうか」の視点を持つことです。

実際に、先週に出現した株価の底打ちサインについて、少し踏み込んで見てきましたが、先週末16日(金)の日経平均が3万8,000円台のところに位置している理由や、ここまでの株価反発は想定内であること、チャートの底打ちサインが必ずしも上昇サインと同じではないこと、今後の株価上昇に求められるものなどが、多少なりとも見えてきたと思います。

今週は22日(木)から24日(土)にかけて「ジャクソンホール会議(米カンザスシティ連銀が主催する毎年恒例の経済シンポジウム)」が開催され、パウエルFRB(米連邦準備制度理事会)議長が23日(金)に講演する予定です。

講演では、FRBの景気認識や今後の金融政策への言及などが注目されますが、マーケットでは既に9月の利下げを前提に動いているため、講演内容を受けて、さらに強気のムードとなるのか、それとも、いったん出尽くしとなるのか読みにくい面があります。

タイミング的に、国内株式市場が講演を織り込むのは来週26日(月)以降になりますので、今週は様子見ムードとなる可能性も想定しておいた方が良さそうです。

(土信田 雅之)

この記事に関連するニュース

-

[今週の株式市場]海外イベントの多さと米新政権前の緊張感~微妙な「軟調サイン」に注意~

トウシル / 2025年1月14日 12時10分

-

日本株、2024年相場の振り返りと2025年のざっくり見通し

トウシル / 2024年12月31日 11時0分

-

日経平均株価に投資する際の分析方法とは? 「買う」「買わない」の判断方法を解説

ファイナンシャルフィールド / 2024年12月20日 22時0分

-

FOMC後の米株急落は「過剰反応」か否か?~思惑先行の相場に変化の兆しも~(土信田雅之)

トウシル / 2024年12月20日 8時0分

-

2024年マーケット振り返りと来年の展望。「1970年代の米国株」の動きがヒントに

トウシル / 2024年12月19日 11時0分

ランキング

-

1裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

-

2理想の体形や収入がいつまでも手に入らない理由 強い願いも「無意識」に打ち負かされてしまう

東洋経済オンライン / 2025年1月15日 8時15分

-

3松屋が「本気のガチ中華」で投入した商品の"正体" 「中華一番」の作者も唸る「水煮牛肉」の実力

東洋経済オンライン / 2025年1月15日 8時40分

-

4「馬上、枕上、厠上」がキャリア形成にも重要な理由 「1人になれる時間」は本来いくらでも存在する

東洋経済オンライン / 2025年1月15日 8時0分

-

5悪質なデータ復旧事業者「レスキュー商法」の手口 多発する「納得できない作業結果と費用請求」

東洋経済オンライン / 2025年1月15日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください