第28話:NISAという「制度」をどう考えるか

トウシル / 2024年9月3日 13時7分

第28話:NISAという「制度」をどう考えるか

NISAは単なる口座の名前でしかない

今日はNISAについて話そう。NISAって名称は知っていると思うけど、要は何なのか、どう使ったらいいのかについての理解は充分だろうか。

ひとことで言えば、その口座で買った投資信託については、売る時に利益に対してかかる約2割の税金が免除されるという、国が用意してくれた非課税制度のことだ。

まさかNISAって名前の商品があると思ってはいないと思うが、今言った通りNISAはただの制度でしかなく、それ自体が何か特別な力を持っているものではない。

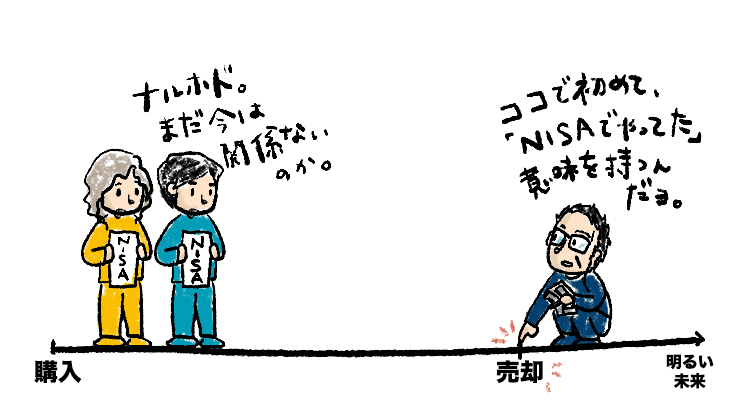

その口座の中で買った投資信託がいつか利益を生んではじめて、「NISAで買っててよかった!」となるという、言ってみればただそれだけの話。ずっとずっと先の売る時になって初めて意味を持つ話ってことだ。売るまではNISAだろうがNISAでなかろうが、何も変わらない。

つまり、それを最後にどの口座で買おうかという、いわば口座選択の話でしかないってこと。

本来、預貯金も株式や投資信託も、その金融商品から得られた利益等には20%の税金(所得税15%+地方税5%)がかかる。2037年までは東日本大震災からの復興のための復興特別所得税が所得税15%の2.1%分(0.315%)かかるため、現在の税率は非常に中途半端な20.315%になっている。

もし普通の口座で100万円の投資信託を買って将来200万円になった場合、売却すると利益の100万円の20.315%、20万3,150円が差し引かれた1,796,850円が売却代金として得られるところ、もしそれをNISA口座で買っていた場合には、所得税が引かれることなく額面通り200万円で受け取れるのだ。

NISAは国の制度なので、ひとりがあちこちの金融機関でNISA口座をたくさん開いて際限なく非課税の恩恵を得るようなズルをしないよう、「名寄せ」という管理が行なわれてる。

したがって僕らはどこか1つの金融機関でしかNISA口座を持てない。

途中で変更することはできるけどまあまあ面倒なので、余程のことがない限り一度開いたらずっとそこで続けるつもりで金融機関を選ぶ必要がある。だからこそキャンペーンとかポイントで決めないことが大事だ。

NISAで買える商品は制限付き

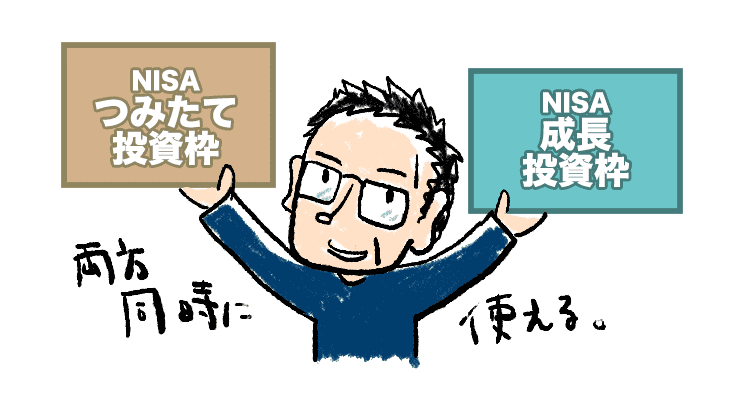

投資信託を買う一般の口座とは異なり、NISAでは買える商品が限定されている。その話の前にまず、NISAの口座が2つの「枠」に分かれていることから説明しておく。ひとつは「つみたて投資枠」というもの。その名の通り、毎月の投信積立を前提にした枠。

金融機関が用意するラインアップの中から選んだ「〇〇ファンド」を「毎月〇日」に「〇万円分」買っていく、という指定をするということ。具体的には注文の画面に行ったら「特定口座」「NISA(つみたて)」「NISA(成長)」みたいなチェックボックスがあるはずなので、そこで「NISA(つみたて)」にチェックを入れるだけでいい。

「特定口座」っていうのは普通の口座のこと。NISAの枠を使い切った後はこれで買うしかないし、後で話すけどNISAでは買えない投資信託を買う場合には、この口座を選ぶ。当然、売る時に利益があったら、そこに課税される。もうひとつの「NISA(成長)」についてはあとで説明する。

さて、「〇〇ファンド」を「毎月〇日」に「〇万円分」を「NISA(つみたて)」の枠で買うという「初期設定」が済めば、あとは自動引き落としになる。ストップしない限りずっと続いていく。

で、本題、「つみたて投資枠」で選べる商品は金融機関によって異なる。

ウチの会社の投資信託を採用するか、他の運用会社のを採用するかは販売会社の自由なので、金融機関によってつみたて投資枠ラインアップは異なる場合がある。

とはいえ実は、金融機関が採用する前の大元のところで、国が「つみたて投資枠」の対象ファンドを審査しており、そもそもの全体数が相当にしぼられているんだ。どの金融機関もそのリストからピックアップした「国の認定済み」の商品しかラインアップできない。そうした理由で、金融機関によってすごく大きな違いがあるわけではない。

その審査項目の一番大きなものは「ノーロード」であること。つまり購入時手数料がゼロということ。そして信託報酬にも上限値が設けられている。ネットを見ていると「数年前から(昔の)つみたてNISAを銀行でやってきたが、銀行は手数料が高いと聞くので、もう解約してネット証券に移した方がいいでしょうか」といった声を見ることがあるけど、これは誤解だ。

あとで説明するもうひとつの枠の方では購入時手数料がかかるものもあるし、信託報酬率も安いものから高いものまでバラつきはある。だが、こと「つみたて(昔のつみたてNISA)」の分に関しては銀行でもネット証券でも購入時手数料はゼロで同じだし、信託報酬率についてはそもそも販売会社が決めるものではなく運用会社が決めているのだから、同じ商品ならどこで買っても同じ。

もちろん、ネット証券の方が品揃えが豊富で、今の銀行では選びたい商品がないから――という理由なら、ネット証券に鞍替えしたらいいけど、世の中の「ネット証券以外の金融機関には近づくな」といった声に影響されただけの判断なら、それは正しくない。

自分が手続きや商品選択に関するアドバイスを必要としているのか、相場変調時にアドバイスしてくれる店舗や人の存在を心強く思うのかどうか、などで決めればいいと思う。

話を元に戻すと、NISAは個人の資産形成のための長期投資にふさわしい投資信託がラインアップされるように制度設計されているってことだ。特につみたての分についてはかなり厳格だ。

インデックスファンドについては「この指数のインデックスファンドに限る」という「指定インデックス」というものが設けられていて、日本の株式ならTOPIXと日経225(日経平均株価)などは指定インデックスだけど、例えば中小型株指数などは指定外なので、どの金融機関に行ってもラインアップに並んでいない。

新興国株式のインデックスも、MSCIエマージング・マーケット・インデックスというのは指定インデックスだけど、例えばインド株の指数は指定外なので、いくらインデックスファンドであっても、インド株インデックスファンドはつみたて枠では買えないんだ。

インデックスファンド以外、「コンセプトファンド」を含むいわゆるアクティブファンドのジャンルでは、ファンドの大きさ(純資産総額)が50億円以上で、設定から5年以上経っていて、その3分の2以上の期間において売る人による解約金額よりも購入金額の方が上回っていること、そして信託報酬は国内資産を対象とするファンドなら1%以下、海外資産を対象とするファンドなら1.5%以下、といった要件が定められている。

これは相当に厳しい要件。だからアクティブファンドで「つみたて枠認定」を得られたファンドは、同業として大したもんだ、と思う。ウチも本当に限られたものしか適格になれてないので。

ちなみにマニアックな補足だけど、指定インデックス「以外」のインデックスファンドでも、こっちの要件の方で「つみたて投資枠」の適格になっているのが最近出始めた。インデックスファンドなのに「アクティブ枠」で要件を満たしちゃった、というちょっとレアなケースだ。

各金融機関は、あらかじめ指定された指数(指定インデックス)のインデックスファンドと、厳しい要件に合格した指定インデックスのインデックスファンド「以外」のファンドの各運用会社のリストの中から、自社にふさわしい「つみたて投資枠」のラインアップを作っているのだ。

さて、ではもうひとつの枠「成長投資枠」の話もします。

でもこの「成長投資枠」って名前は、少し誤解を招きやすい名前だと思う。「つみたて投資枠」も、というよりNISA制度自体がお金の成長を期待した投資のための枠組みなんだから、この成長投資枠だけにことさら「成長」と付けるのは、ちょっと違和感を覚える。皆が皆、「そうか、成長投資枠だから大きなリスクを取って成長を狙わなくては!」などと思ってしまうとしたら、それは違う。あとで2つの枠の使い方のところで、詳しく話します。

「成長投資枠」で買える投資信託については、「つみたて投資枠」ほど厳格ではないもののやはり認定要件があって、それは信託期間、つまり投資信託の運用が終了する期限が20年以上あり、毎月分配型ではなくて、運用の中でデリバティブ取引というものを行なっていない投資信託に限る、というもの。

運用できる期間があと10年しかないようなファンドはお断りだし、毎月分配金を払い出すファンドも認めないし、複雑な取引をするファンドもふさわしくない、ということだ。

各金融機関は、日興アセットなど運用会社が提示した「成長投資枠適格リスト」から、「つみたて投資枠」と同じようにピックアップして自社のNISAラインアップを完成させている。きっと今後見直しはされていくのだと思うけど、NISAが想定しているお客さん像を考えると、いたずらに数を増やすことはしないだろうな。多すぎても選べないだろうから。

NISAで買える金額の上限が決まっている

さて、買える商品の概要が分かったところで、「その枠はいくらまで使えるのか」について話します。

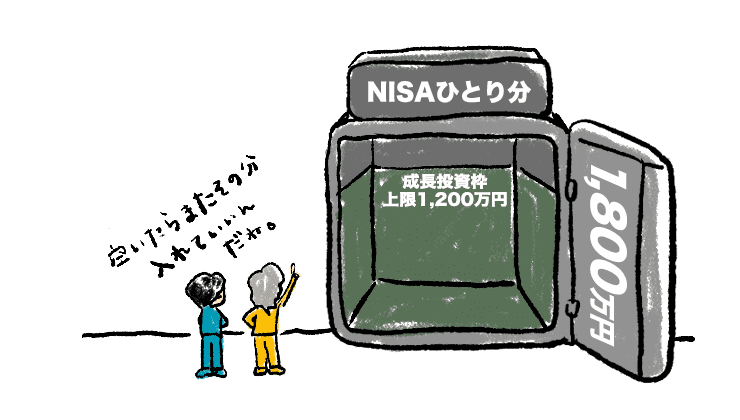

国もさすがに「いくらまで入れてもいいよ、そこから出る利益は全部非課税にするよ」という青天井にはしてくれなかった。ひとり1,800万円の投資元本の上限が付けられている。

ある人が「同時に」保有できる「元本」の合計の上限という意味だ。

あくまで元本だから、NISA口座に入れた投資信託が上昇して時価が3,000万円になっても、もちろんOK。それこそがNISAの目的なのだから。1,800万円が3,000万円になって売った利益1,200万円が非課税ってことだ。

でもその1,800万円の元本のうち、例えば500万円の元本で買った投資信託が800万円になった分、それを「部分解約」したら、500万円分が1,800万円の合計上限から「枠が空いた」として、翌年に復活するのよ。積立など同じものを複数回買っていた場合は、どれが売った分の元本に相当するのかがヤヤコシイけど、そこは平均の買付単価を用いて販売会社側で計算してくれるから大丈夫。

これ、ありがたいことなんだよね。

長期投資のつもりでいても、急にお金が必要になることはあるかもしれない。その時に一部売却した分の元本相当金額を、翌年またNISAの中に入れることができるのだから。ただし、翌年に早速その500万円を一気に投資することはできない点は要注意。なぜかというと、それぞれの枠ごとに「1年間で使える上限枠」というものが決まっているから。

「そんなにハイペースで1,800万円を使ってはダメですよ。積立も含めた時間分散で資産形成してくださいね」っていう金融庁のメッセージを感じる設計だな。

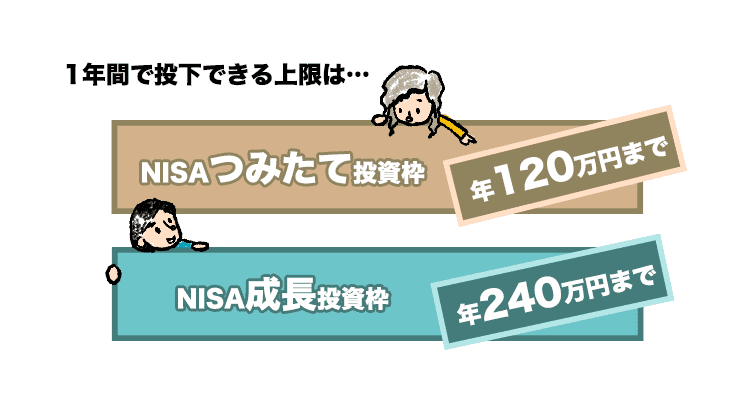

はい、これが「つみたて投資枠」と「成長投資枠」それぞれの枠の年間上限だ。

「つみたて投資枠」は年120万円までだから、毎月の投信積立の金額で考えると12カ月で割った月10万円。2023年までの(旧)つみたてNISAでは年40万円・月当たり約3万3千円が上限だったから、2024年から大幅に制度が拡大されたかが分かるよね。

「成長投資枠」は年240万円まで。

1年のうちどこか自分がいいと思った時に240万円分買ってもいいし、例えば60万円ずつに分けて4回とか、80万円ずつの3回とかに分ける「マイルール」でもいい。手動で「分割投資」するのは面倒だから、この枠についても別途、毎月の投信積立の「自動引き落とし」をセットすることも可能。その場合は年240万円÷12カ月の月20万円までの積立ができてしまう。

つみたて投資枠での積立が月10万円までだから、両枠を合わせると、何と月30万円の毎月の投信積立を非課税制度の中でセットすることが可能だ(いったいどんな人がそんな大金の積立をするのか、と思うけれど)。

ちなみに、もうひとつだけルールがあって、それは「成長投資枠」の合計上限は1,200万円まで、というもの。1,800万円のすべてを「成長投資枠」だけで埋めてはダメですよ、という意味だ。「つみたて投資枠」だけで1,800万円を埋めるのはOKなんだけど、なぜか「成長投資枠」だけで埋めるのはダメなのだ。

成長投資枠の毎年の上限は240万円だから、毎年やっていると5年で1,200万円に達することになる。ということは、投資元本の上限1,800万円に対する残りの600万円分をもったいないと思う人は、「つみたて投資枠」を使って600万円を埋める必要があるということだ。

この2つの枠は併用できるのだが、同じ金融機関でないとダメ。

「つみたて投資枠」はA社で「成長投資枠」はB 社で、というのはダメ。あくまでもNISA口座の中の2つの枠だから。

どうだろう。制度の仕組みは以上だが、理解できただろうか。

冒頭に言ったように、NISAは単なる口座の名前であって、売る時までは関係ない。売る時に利益に対する税金が免除されるってだけだ。

つまり、中で何を買うかの大方針こそが大事。

それがNISAで買えるならNISAの中で買えばいいし、仮にNISAでは買えない投資信託が自分にとって買うべきものだと思うなら、NISAを使わずに特定口座(普通の口座)で買えばいいのだ。

「せっかくの非課税枠を使わないのは損だ」って思う?だが、それでは考え方の順序が逆。

以前の記事で人気ファンドランキングとかYouTuberの意見に従って買うファンドから決めようとするのは順序が逆だ。って話をしたのを覚えているだろうか。

毎月の「天引き金額」の決定が一番で、商品は最後だ、って話をした。NISAについても同様で、「非課税で最大限にトクしてやろう」なんて考えから投資を考え始めないでほしい。

それに、そもそも税金払うのは国民の義務だから。2割の税金をしっかり払い、それでも十分なお金を手にして「自分でハンドルを握る大人」になれるのなら、納税もして自立もするという超カッコいい、最高なシナリオとさえ言えるかもしれない。

<父から娘への黄金ルール、「フルバージョン」はこちら>

当記事の書籍版ができました。少しずつ、あるいは何度も読み返したい方はぜひお手元に。

投資信託業界歴30年の父親が娘とその夫に伝える資産形成の本音の話(星海社新書/講談社)

(今福 啓之)

この記事に関連するニュース

-

2025年こそ「新NISA」を始めたい! でも知識がないと「大損」する場合もある?「ほったらかし投資」に少額なら大丈夫なの? リスクの少ない始め方を解説

ファイナンシャルフィールド / 2025年1月8日 4時40分

-

「ほったらかし投資」でおなじみのブロガー水瀬ケンイチさんに聞く、新NISA2年目の投資戦略。初心者が学ぶべき“とある組織”の投資法とは?

Finasee / 2025年1月6日 18時0分

-

「eMAXIS Slim」の爆売れと新NISA成功は印象的だが…“ある運用会社の事業終了”も重要なワケ【2024年投信振り返り】

Finasee / 2024年12月27日 12時0分

-

新NISA「年初に一括 VS 積立」に最終結論が…!? どちらが有利かすぐに分かる「超シンプルな考え方」

Finasee / 2024年12月25日 11時0分

-

年末年始にやっておきたい新旧【NISA】の見直し、適切なメンテナンスをする方法

MONEYPLUS / 2024年12月17日 7時30分

ランキング

-

1裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

-

2理想の体形や収入がいつまでも手に入らない理由 強い願いも「無意識」に打ち負かされてしまう

東洋経済オンライン / 2025年1月15日 8時15分

-

3松屋が「本気のガチ中華」で投入した商品の"正体" 「中華一番」の作者も唸る「水煮牛肉」の実力

東洋経済オンライン / 2025年1月15日 8時40分

-

4「馬上、枕上、厠上」がキャリア形成にも重要な理由 「1人になれる時間」は本来いくらでも存在する

東洋経済オンライン / 2025年1月15日 8時0分

-

5悪質なデータ復旧事業者「レスキュー商法」の手口 多発する「納得できない作業結果と費用請求」

東洋経済オンライン / 2025年1月15日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください