40歳パート、貯金260万円。夫が残業ができず、給料は3万円減り、赤字に転落…

オールアバウト / 2024年5月10日 22時20分

相談者は、夫の残業代が減ってしまったため、家計が赤字になってしまっているという40歳のパート主婦の方。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

家計の赤字解消をして教育費と貯蓄をどうにかしたいです

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、夫の残業代が減ってしまったため、家計が赤字になってしまっているという40歳のパート主婦の方。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

めるみるくさん(仮名)女性/パート・アルバイト/40歳

埼玉県/持ち家(一戸建て)

家族構成

夫(44歳)、子ども2人(11歳・8歳)相談内容

夫が残業ができなくなり、給料が減ってしまいました。月々赤字に転落してしまっています。赤字解消と教育費と貯蓄をどうにかしたいです。このままでは家族で旅行もできません。今後の子どもにかかるお金も不安です。家計収支データ

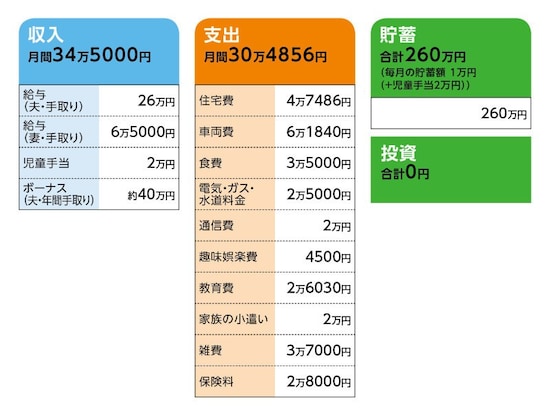

めるみるくさんの家計収支データは図表のとおりです。

家計収支データ補足

(1)収支について相談者コメント「貯金は、毎月定期積金で1万円の貯蓄をしています。今のところ毎月できています。残業代が支払われないのは、働き方改革かと思われます。プラス会社の業績不振も理由の一つかと思います。ボーナスはトータルでは減っていません。月収は1カ月で約3万円近く減りました」

(2)住居費について

・購入時の物件の状況:新築

・物件価格:2500万円

・頭金:1000万円

・ローン残高:1500万円

・借入期間:35年

・金利のタイプ:固定金利フラット35

・金利:1.71%(来年から2.41%→のちに2.71%に変動)

・毎月の返済額:4万7486円(来年から5万1450円→のちに5万2550円に変動)

・ボーナス返済なし

・固定資産税:年間10万円

(3)加入保険について

・夫/生命保険(終身タイプ、死亡保障500万円、55歳満了)=毎月の保険料6981円

・夫/医療保険、がん保険、生活習慣病保険付き団体信用生命保険=年間4万6800円

・相談者/医療保険(共済=毎月の保険料2000円、がん保険終身=毎月の保険料4000円、共済個人賠償責任保険=毎月の保険料170円)

・子ども2人(共済=毎月の保険料1900円、毎月の保険料1000円)

・車保険(1台目=毎月の保険料4190円、2台目=毎月の保険料3810円)

(4)教育費について

相談者コメント「児童手当は全額貯金。教育費は通信教育、第1子=年間6万9000円、第2子=年間4万4160円、その他習い事2人で1万1000円。第1子は大学進学を本人が希望。第2子は不明だが、短大くらいはと考えています」

(5)車両費について

相談者コメント「車2台保有、1台のみローンあり。残価型、総額304万3671円。60回払い、月2万1900円、ボーナス払い3万円。最終支払い時に残価72万4901円を再度ローンを組む予定です」

(6)雑費3万7000円の内訳

修学旅行費用積立:月3000円

住まいの維持費:月2000円

掃除用モップリース代:月820円

給食費2人分:月8800円

子ども会費2人分:月1000円

学校PTA会費:年間1万1120円

学校教材費:年間約1万5000円

コンタクトレンズ代2人分:月7150円

美容室代:月約1万円

自治会費:年間3000円など

(7)年金について

相談者コメント「ねんきん定期便がきたことがありません。退職金制度はあるようですが、今のところ400万円程度だと聞いた気がします」

(8)ボーナス40万円の使いみち

車検代、車税、家族旅行、被服費、発表会代、交際費など。

(9)今後の相談者の働き方について

相談者コメント「年齢的に正社員は難しいかと思います。今の職場と条件が合えばフルタイムで働くつもりです」

FP深野康彦の3つのアドバイス

アドバイス1:毎月の貯蓄とボーナスからの貯蓄を増やしても、教育費はギリギリアドバイス2:聖域なく、根本的な家計の見直しが急務

アドバイス3:できるだけ長く働く覚悟が必要。公的年金見込み額の確認を

アドバイス1:毎月の貯蓄とボーナスからの貯蓄を増やしても、教育費はギリギリ

これまでと同じような家計管理では、収入が減った分をカバーすることはできません。厳しいアドバイスになると思いますが、理解してほしいと思います。収入が減る前は、毎月の貯蓄は6万円できていましたか? ボーナスからの貯蓄のデータがありませんが、ボーナスの変動はないとのこと、ボーナスから貯蓄はできていますか?

現在の収支でも、4万円ほど収支差があります。児童手当を含めて毎月3万円の貯蓄とすると、1万円は使途不明金になっています。

細かな出費が積み重なり、支出が増えているのが、今の家計状況でしょう。これまではなんとかやってこられたのかもしれませんが、収入が減った今後は、お子さんの教育費のために、家計を引き締めていかなければなりません。

細かな見直しはアドバイス2で説明しますが、現状の収入から毎月5万円、ボーナスから3割の12万円の貯蓄が必要です。

年間72万円で、ご主人が60歳になるまでの14年間で貯められる金額は1008万円。現在ある貯蓄260万円を加えて1268万円となります。お子さん2人がずっと国公立だとしても、教育費はギリギリです。

中学、高校、大学でかかる教育費は1人500万円です。学校外費用も考慮すると、やはり2人分でギリギリということです。仮に大学が私立になったとすれば1人あたり200万~250万円不足することになります。

現実的には、第1子はあと7年で大学進学、第2子は10年で短大または大学進学となり、それまでにいくら貯蓄できるか、ということになります。

7年後までに計算上は500万円貯められますが、その間の教育費もまかなっていかなければなりません。大学進学時にどれだけ残せるかということです。大学入学後は貯蓄できず、教育費でなくなっていく形になります。

結果として、現在保有する260万円と60歳時点までに貯められるお金を合わせた1268万円は、教育費で使い果たし、手元には、あまり残らないことになってしまいます。

アドバイス2:聖域なく、根本的な家計の見直しが急務

老後資金のことも考えれば、今、家計の見直しに手を入れることを真剣に考えてほしいと思います。それも、聖域なしで、根本的な見直しが必要です。まず、通信費。実質的にご夫婦二人分だと思いますが、格安スマホなどに乗り換えて5000円から1万円の削減を。

車両費は支出の2割を占めています。本当に2台必要でしょうか? 維持費も2台分かかり、家計を圧迫しています。1台は処分してください。その際、もしも残価設定プランの車両を残すなら、残価で再度ローンを組むのはNGです。その時点で、一括で支払ってください。

もともと、高額な車両のようですが、今後買い換える場合は、その時に現金で支払える車両にするようにしてください。新車ではなく中古も選択肢にいれてください。

住宅ローンは、今後適用金利が上がり、返済額が増えていく可能性があります。今の金利水準であれば、全期間固定金利であっても、1.0%程度で借り換えができます。残りのローンは1200万円程度でしょうか?

金利1.0%、27年返済で借り換えると、毎月の返済額は約4万2000円。現状から5000円の削減にすぎませんが、来年から返済額が増えることを考えると、今、借り換えをしておいてほしいと思います。

そして、お子さんにかけている教育費です。親なら子どもがやりたいことをさせてあげたいと思うのは、当たり前のことです。

ただ、それも収入に余裕があり、将来的な教育費のめどがたってこそのこと。通信教育、習い事の費用を絶対削れないのであれば、それに代わるところで、削減するほかありません。

当面、あと7年、10年、お子さんが大学に進学するまでに、いくら貯められるかにかかっています。毎月5万円に貯蓄額を増やしても、貯蓄だけでは、お子さんの希望を叶えることは難しいと言わざるをえません。

一方、保険については、保障が不足しています。ご主人の終身保険は現時点で払い済みにし、今後の保険料の支払いはなくします。割安な掛け捨ての定期保険で、死亡保障2000万円、保険期間10年で新規に加入してください。

お子さんの共済は不要。自動車も1台処分したら、保険料も浮きます。それで定期保険の保険料はまかなうことができます。

アドバイス3:できるだけ長く働く覚悟が必要。公的年金見込み額の確認を

ご夫婦で覚悟が必要なのは、もうひとつあります。それは、少しでも収入アップをすること。ご主人の収入が減ってしまったことは残念ですが、残業が減り、時間ができたのなら、いま可能な範囲でできる副業などで、収入減の分をカバーしてもらうことは無理でしょうか。めるみるくさんも、いずれフルタイムで働くつもり、とのこと。ぜひ、働ける時期がきましたらそうしてください。

フルタイムで働き、かつ家計の見直しで毎月3万円貯蓄額がアップできれば、ご主人が60歳になる14年間で約500万円の貯蓄を増やすことができるのです。フルタイムで働けばめるみるくさん自身も厚生年金に加入することになるので老後の準備もできることになるのです。

家計の無駄を省き、収入を増やす。この両輪で、お子さんの教育費、自分たちの老後資金を確保していくという覚悟を持ってほしいと思います。60歳以降も、できるだけ長く働く必要があります。

住宅ローンはご主人が71歳まで続きます。60歳時点での残債は、借り換えたとしても530万円程度あります。退職金400万円で精算したとしても、ローンは残ります。退職金は老後を支える保険のようなものですから、手を付けずにおくとしたら、やはり、できる限り収入を得ていくほかありません。

こうしたことを考えていくと、公的年金の見込み額がいくらなのか、無関心でいてはダメです。ねんきん定期便を見たことがない、ではなく、年金事務所などに問い合わせて、すぐに確認するようにしてください。

また、めるみるくさんが今後フルタイムで働けば、厚生年金に加入でき、公的年金の受給額を増やすことも可能になります。

今、ご夫婦で十分に話し合いをされ、今できることをひとつずつ解決していってください。できることが多ければ、その分、お子さんの教育費、自分たちの老後の安心につながります。少し厳しいアドバイスになりましたが、今ならまだ間に合います。頑張ってください。

相談者「めるみるく」さんから寄せられた感想

先生のご指摘とアドバイスをいただいて、大変参考になりました。特に、今疑問に思っていた通信教育費や習い事、すでにかかっている教育費について大変参考になりました。夫はだいぶ悠長に構えているので、このアドバイスを見せて夫婦で気を引き締めてまいりたいと思います。勉強不足であることも、身に染みました。今後、夫婦で身を引き締めていこうと思います。

教えてくれたのは……深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文:伊藤加奈子

(文:あるじゃん 編集部)

外部リンク

この記事に関連するニュース

-

56歳パート、貯金130万円。高1の長男が大学進学を希望していますが、貯金できません

オールアバウト / 2024年5月5日 22時20分

-

52歳派遣社員、貯蓄100万円。住居費と子ども4人の教育費、医療費の負担が大きく毎月赤字です

オールアバウト / 2024年4月28日 22時20分

-

夫が相談なしに転職!年収1000万が三分の一以下に…生活を立て直すにはどこから見直すべき?

MONEYPLUS / 2024年4月28日 7時30分

-

51歳会社員、貯金1億円。自分の人生を考えるともう無理して働きたくはないのですが……

オールアバウト / 2024年4月25日 22時20分

-

49歳貯金690万円。夫の収入が減ってしまいました。これから子どもの教育費がかかり、老後も心配です

オールアバウト / 2024年4月23日 22時20分

ランキング

-

1キー局決算で見えた「TVerによる驚きの配信収入」 50億円規模の事業が3割も4割も伸びている

東洋経済オンライン / 2024年5月20日 12時0分

-

2「家を借りられない」「老人ホームにも入れない」身寄りのない“孤独な高齢者”が増加する日本を待ち受ける残酷な未来とは

日刊SPA! / 2024年5月20日 8時52分

-

3クルマに加工された「謎のツブツブ模様」なぜ必要? どうして車種によって有無がある? 気になる「不思議な印」の役立ち方とは

くるまのニュース / 2024年5月20日 14時10分

-

4【青汁】血糖値、便秘、高血圧を改善… 夕食30分前に飲むと睡眠の質向上も

日刊ゲンダイ ヘルスケア / 2024年5月20日 9時26分

-

5白髪は禿げないのは本当? 目立たせないドライヤー活用法はあるのか?【プロに学ぶ「白髪染め」「白髪のぼかし」】

日刊ゲンダイ ヘルスケア / 2024年5月20日 9時26分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください