セブン-イレブンの7NOW全国展開へ!拡大するクイックコマースへの“懸念”とは

ダイヤモンド・チェーンストア オンライン / 2024年4月2日 20時54分

コロナ禍の時期に、スマートフォンから注文するとすぐに商品を届けてくれる「クイックコマース」というサービスが欧米で一気に勃興し、巣ごもり需要の拡大を背景に日本でも多くの企業が参入した。しかし、その後、短期間で撤退する企業が相次いだのは、報道などでご存じの方も多いかもしれない。

そんな中、コンビニエンスストア最大手セブン-イレブン・ジャパン(東京都:以下、セブン-イレブン)が「7NOW」(セブンナウ)というアプリによるクイックコマースサービスを一気に拡大するという。現時点で北海道、関東地方、広島などで限定的に実施しているが、2024年度中には全店舗導入をめざして拡大する予定だそうだ。これまでの実績によれば、7NOWは店舗の売上をほとんど減らさずにプラスオンすることがわかったようで、これをもって加盟店の利益にもつながると判断したのだろう。

加盟店の配送負担なく、増収できる仕組み

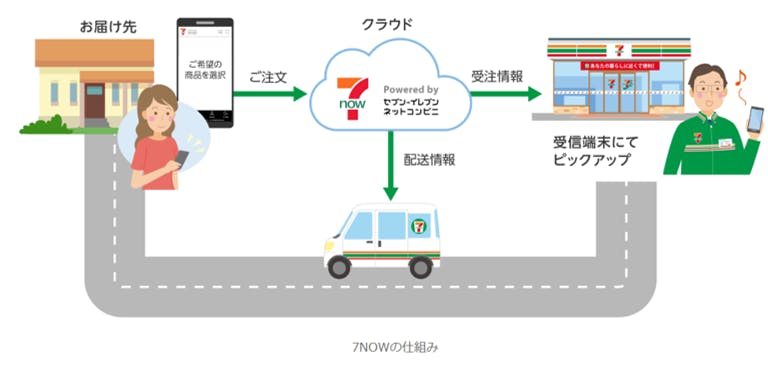

7NOWは専用の配送センターからではなく、顧客が指定した店舗で商品をピッキングする方式を取っている。そのため店舗在庫と連動したリアルタイム在庫連携が可能な仕組みを持っていて、注文先店舗にある商品のほとんどを、在庫状況を見ながら注文できる。

注文後は、店舗で商品をピッキングして、連携する配送業者が顧客の指定場所に届けるという流れになっていて、配送に関して店舗従業員に作業負担が生じない。セブン-イレブンというフランチャイズを前提とした店舗網において、ピッキングの手間はあるものの、配送の負担が生じずに増収となるという仕組みが全国展開を可能としたのであろう。

ただ、競合の多くが採算に乗せられなかったこのサービスを、なぜセブン-イレブンは全国展開可能な仕組みとして整えることができたのか。それは日本一「近くて便利」な店舗網を持っているからであろう。クイックコマースのビジネスモデルについてはデータ的な検証ができないため、ここからはあくまでも状況証拠からの推論となるが、これまでの事業者の動向から、その背景を考えてみる。

店舗でのピッキングと高密度な店舗網

配送費用については、クイックコマース各社は基本的にギグワーカーの活用によってコストを抑えるという手法をとっており、この点では7NOWと他社サービスに大きな違いはなかったと考えられる。

ギグワーカーとは、ウーバーイーツ(Uber Eats)に代表されるようなデリバリープラットフォーマーのシステムを通じて単発の配送を請け負う個人事業主(依頼主との雇用契約はない)だと言えば、おわかりいただけるであろう。

では、撤退した各社との違いは何か。それはセブン-イレブンが「加盟店を含めた自社グループ店舗でのピッキング」であるということになろう。ざっくり言えば、撤退した事業者は元々リアル店舗を持っていた小売業ではなく、ダークストア方式(ピッキング専用の倉庫として使用する店舗を配送拠点として整備する)を採用していた。

ダークストアは、コロナ禍の際にリアル店舗での販売活動が困難となり、街の中に多数の閉鎖店舗が発生したため、空き店舗をデリバリーの発送拠点として活用したという経緯から生まれたものらしい。

コロナ禍でロックダウン(都市封鎖)していた欧米の都市部でデリバリーニーズが高まったこと、リアル店舗が利用価値を失い、賃料が低下したことなどを背景として成立したとのことだが、日本にもそのままのスタイルで輸入されたのである。

しかし、コロナ禍初期でもロックダウンしなかった日本では、食品購入の制約はそこまで大きくなく、また、人口密集度が高く食品を販売する店舗が過密に存在しているため、ダークストアの損益分岐点に達するほどのニーズが確保できなかったのであろう。そして、ダークストアタイプのクイックコマースはコロナ終息前でもビジネスが成立せず、大半が撤退していった。

クイックコマースベンチャーながら、現在も事業を拡大しつつあるONIGO(東京都)にしても、そのビジネスモデルを変更している。

ダークストア方式の直営店からスタートし、配送員も自社で抱えるスタイルであったONIGOは、事業拡大に当たって既存の食品スーパーやコンビニエンスストアとの提携に転換し、「ローソン100」「ヨーク」「いなげや」「ビッグ・エー」「アオキスーパー」など小売業の店舗を配送拠点とするモデルとなっている。また、ウーバーイーツ、ウォルト(Wolt)とも提携、フードデリバリーサイトにも出店するようになった。

こうした経緯を見ていくと、クイックコマースのニーズは現時点では、配送拠点、配送員のコストを十分に賄えるほどには成熟していないとみるべきなのであろう。逆に言えば、人口密集地に高密度な店舗網を持っている企業こそ、クイックコマースのインフラを備えているとも言える(店舗数が多いほど配送エリアを細分化できるため、配送時間が短くなる)。だから、セブン-イレブンは7NOWの全国展開に手応えを感じたのであろう。

Qコマースの変動費化モデルに潜む死角

クイックコマース事業においては、ダークストア、物流人員のコストを自前で抱えることは一定の固定費負担が生じることから、損益分岐点を押し上げることになる。ただ、食品店舗の密度が高いこの国ではまだそこまでのマーケットが十分に形成されていないようだ。ピッキングのみのスペースに賃料を払うよりも、リアルで収益を稼ぐ既存店舗を活用したほうがコストを変動費化できる。そして配送人員のコストもデリバリープラットフォーマーを活用すれば変動費化できるのである。

さらに言えば、即配は計画配送と異なり、配送動線はほぼ1件ずつで配送後はいったん拠点に戻ることになるため、拠点からの半径を長くはできない(だからコンビニエンスストアの店舗が向いている)。消費者の生活の中にクイックコマースニーズが定着するようになれば、自前のインフラ投資もあり得るのであろうが、当面は変動費化モデルによって浸透を図っていく手法が主流になるように思われる。

ただ、配送人員のコストダウンに関して、デリバリープラットフォーマーと連携するという手法を取らざるを得ないことに、個人的に若干の危惧を覚えている。自前なら固定費であるのに、変動費化してコストダウンするというのは、固定費リスクを誰かに転嫁しているという解釈もできる。

デリバリープラットフォーマーから配送業務を請け負うのはギグワーカーといわれる個人事業主である。なぜ、コストが安くなるかといえば、仕事の自由度などの提供と引き換えに、デリバリープラットフォーマーは固定した雇用リスクを負わないで済むからである。

ギグワーカーについては、労働者とは見なされてはいないが、海外ではプラットフォーマーとの力関係からみて一定の保護を制度化すべきという議論は存在する。最近では米国、EU(欧州連合)においても一定の条件を満たせば、企業の従業員と同様の待遇を受けられるようにするという判断もなされているようであり、ゆくゆくは日本でも同様の方向性へと向かうことになるだろう。

コストダウンのためにプラットフォーマーを介して人件費を流動化すればよいといったビジネスモデルであれば、持続可能性にも懸念が生じる可能性があるだろう。

新たな社会問題を生む懸念も

ビジネスが世の中のDX(デジタル・トランスフォーメーション)化を前提とした仕組みに変わっていくというのは当たり前なのだが、DXによってデジタル化されるのは「情報」であって、「モノの移動」に関しては、現状では技術革新が十分に追いついていない。

ドローンやロボットが人に代わって運んでくれるようになれば、移動コストは固定費割合を落とすことが可能になるが、人が運んでいる限り人件費であり、労働集約的な工程として残る。

ギグワーカーを都合よく活用することで何とかしようというのでは、物流2024年問題の時代を“裏技”で逃げているようなものであろう。

ロボティクスが人に代わって機能する時代が来るまでは、「ギグワーカーを活用して人件費をコストダウンする」という発想は時代に逆行しているのではないか。

ロボティクスの技術革新のスピードを超えて、先にクイックコマース市場が拡大していくのだとすれば、近いうちにまた新たな社会問題を生むことになるのではと懸念してしまうのだが、皆さんは杞憂だと思われるだろうか。

外部リンク

この記事に関連するニュース

-

アマゾン創業者が語った「今後10年間変わらないこと」…爆速返金「24時間以内」アマゾンの大躍進を支えたキャンセル商品の取り扱い

集英社オンライン / 2024年4月26日 8時0分

-

日本でも台頭「Qコマース」1時間で商品届く仕組み 在庫の持ち方によって2種類に分けられる

東洋経済オンライン / 2024年4月25日 15時0分

-

OniGO、東京23区全域で食料品・日用品のクイックコマース提供を開始

PR TIMES / 2024年4月19日 12時15分

-

ONIGO、アオキスーパーと提携したクイックコマースサービス展開を拡大

PR TIMES / 2024年4月12日 16時45分

-

セブン-イレブン・ジャパンの宅配サービス「セブンNOW」1万2000店に拡大 強まる加盟店の要請受け早期全国拡大目指す

食品新聞 / 2024年4月11日 8時34分

ランキング

-

1メニューたった3種類で急成長「鰻の成瀬」 東京チカラめし、いきなり!ステーキを反面教師にできるか

ITmedia ビジネスオンライン / 2024年4月29日 6時15分

-

2『100円ショップ』が円安で悲鳴「きついを通り越してどうしたらいいんだって感じ」利益を出すために「もう100円ショップじゃなくなるような…」

MBSニュース / 2024年4月30日 17時45分

-

3手取り30万円・40歳の新婚男性「後悔しています」「老後資金を考える余裕はない」強い不安のワケ

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月30日 20時0分

-

4失業率3月は2.6%で横ばい、有効求人倍率1.28倍で0.02ポイント上昇

ロイター / 2024年4月30日 9時31分

-

5中国、日本の輸出規制案は通常貿易に悪影響 「企業の正当な権利守る」

ロイター / 2024年4月29日 16時6分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください