事業承継の大問題「株式の分散」を阻止せよ…名義株を次期経営者に「タダで集約する」実践的スキーム【事業承継のプロが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月13日 13時0分

(画像はイメージです/PIXTA)

事業承継において、株式の分散は回避すべき問題です。しかし、株式会社設立に7名以上の発起人を求めた旧商法の影響で、多数の「名義株」が存在しています。ここでは、会社の後継者による名義株の無償回収の方法を見ていきます。本連載は、事業承継士・中小企業診断士の中谷健太氏の著書『「子どもに会社をつがせたい」と思ったとき読む本』(あさ出版)より一部を抜粋・再編集したものです。

名義株は無償で解消(回収)できる

旧商法では、株式会社を設立するには7名以上の発起人が必要でした。そのため友人や従業員、親族に名義を借りて会社を設立するケースが多く見られました。結果、「名義株」が存在することになりました。

名義株は、会社の株主名簿に掲載されている株主と、会社に実際に資金を払い込んだ出資者が異なります。株式を集約する場合に、まず検討すべき事項は名義株の回収です。その理由は次のとおりです。

●名義株は無償で解消できる可能性が高い。

●名義株主が議決権行使や配当を受けると名義株でなくなってしまう(権利を行使される前に回収)。

●株主総会を経ないで相対で対処できる。

名義株かどうかは、次のような観点で総合的に判断されます。

①議決権を行使していない。

②配当金を受領していない。

③株式の取得代金ないし払込金の出捐者(しゅつえんしゃ)でない(実際に会社に振り込まれたお金は誰の金だったのか)。

④名義貸与者と名義借用者との関係がある(株主の名前を借りてもおかしくない関係性にあったかどうか)。

⑤名義借りの理由(発起人の頭数集めなど、名義を借りるどんな理由があったのか)。

名義株を解消(回収)するもっとも穏当な手段は、名義人と合意して名義人から無償で譲り受ける方法です。名義人が真の株主でなく、名義株であることが明らかな場合に名義人と合意できるのであれば、譲渡の対価を支払わずに名義書換えを行って名義株を解消することができます(名義人に対し、一定のハンコ代を支払うこともあります)。

名義株であることが明らかでない場合は、無償あるいは非常に低廉な対価で名義書換えを行うと贈与と認定されて課税リスクが生じます。名義株でないおそれがある場合は、税務リスクを考慮した適正価格での買取りを検討しておきます。その場合は、買取り資金が必要になるため、発行会社が自己株式として取得する選択肢もあります。

名義人が行方不明になっているケースもあります。名義株では名義を貸しているだけで、議決権の行使や配当の受領に関心がないため、年月が経つとその所在が不明になることもあります。このようなケースでは、「所在不明株式の売却許可」を裁判所に申し立てることで買い受けることができる場合があります。

名義株の回収の手順

名義株の回収は、次の流れで行います。

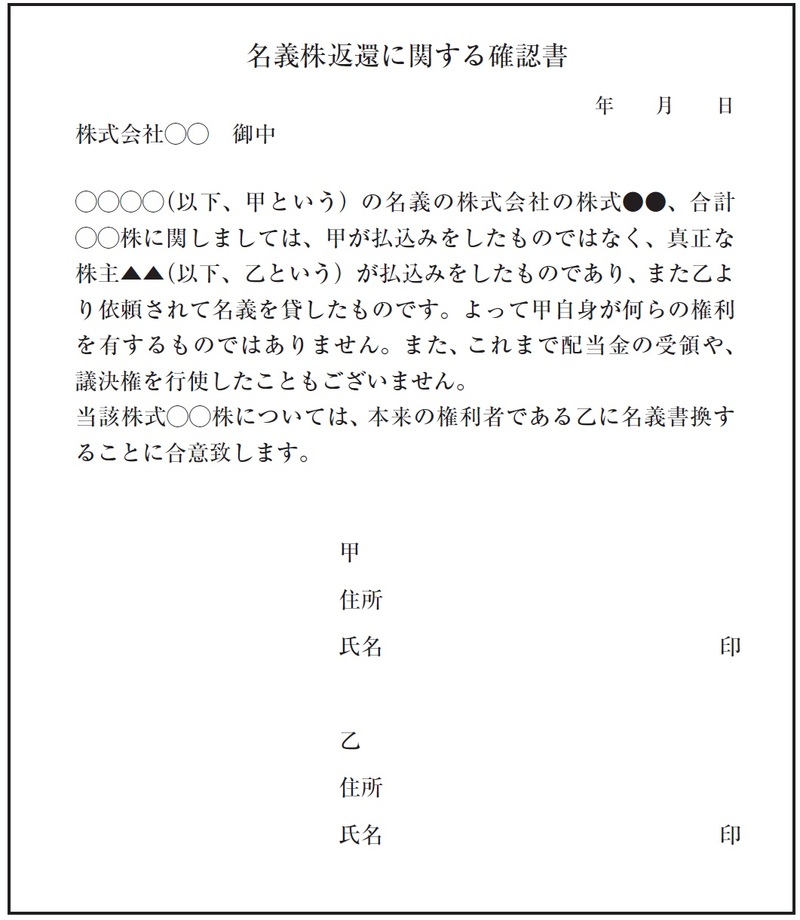

①当該株式が名義株であることである確認書の作成

②取締役会での承認(取締役会議事録作成)

③名義株返還契約書を交わす

④株主名簿書換え

株主名簿を書き換えただけでは、税務署から、名義株主が実質株主に株式を無償で贈与したと受け取られ、贈与税が課税されてしまうリスクがあります。そこで、税務署から株式の名義に変動があった理由を確認された際に説明できるよう、もともと株式が実質株主の財産であることを確認する「確認書」を作成し、名義株主に署名してもらっておくとよいでしょう(図表参照)。

確認書では、本人捺印を確実に証拠化するために、実印での捺印をおすすめします。

株主が協力的なら「株式譲渡」による集約を試みよう

株主が協力的であれば、「株式譲渡」によって株式を集約することを考えます。株式を売ってもらう、あるいは譲ってもらいます。

この場合、譲渡に応じてくれる株主との相対取引となります。ただし先述したとおり、中小企業で発行される株式には譲渡制限がつけられています。制限があれば、会社の承認なく勝手に株式を売買できないので、原則として取締役会か株主総会の承諾を得る手続きを行う必要があります。取締役会を設置している会社は、取締役会で承認するかどうかを決めます。取締役会を設置していない会社は、株主総会の決議で承認するかどうかを決定します。

また、株券を発行している会社であるか不発行の会社であるかの確認も必要です。

株券がある場合は譲渡側から株券を受け取り、譲受側が会社に対して株主名簿の書換え請求を行います。株券がないときは、譲渡側と株式の譲渡契約を結んだうえで、前株主(譲渡側)と譲受側がともに株主名簿の書換え請求を行います。

譲渡価格は当事者間の合意によって決定するので、無償でも有償でも構いません。株式を集約したいのは買い手側ですから、通常、贈与または低い価格での譲渡を希望するでしょう。一方、株式を手放す側はできれば多く対価を手に入れたいと思うのが普通です。つまり譲渡価格は相対交渉によって決まります。

贈与か譲渡か、譲渡価格をいくらにするかを決める際には税金に注意します。

株式は価値のある財産なので、株式の移動によって課税が生じることがあります。有償の譲渡であったとしても、税法上定められた方法で算出される価額よりも低い金額で株式の譲渡を受けた場合には、贈与税が課される可能性があります。

有償譲渡によって株式を集約する場合には、買い取る側は対価としての資金を用意しなくてはなりません。株価は会社の価値が反映され、意外に高額になることがあります。株式の贈与・譲渡では、税金や資金負担、そしてそのスキームを決めるためにも事前に株式の価額を算定しておくことが重要です。

中谷 健太 株式会社新経営サービス 経営支援部マネージャー 事業承継士/中小企業診断士/経営革新等認定支援機関

外部リンク

- 資産運用から事業承継計画まで…経営者が知っておきたい「ファミリービジネス」の重要ポイント【公認会計士が解説】

- 銀行員「申し訳ありませんが、お手続きできません」…“年金月6万円”と90歳父からの“お小遣い”で贅沢に暮らす65歳息子の末路【FPが解説】

- いま非上場オーナー企業が企図すべきは〈フォロワー型経営〉からの脱却…「経営の自由度」を有効活用するための出発点は?【経営変革のプロが解説】

- 経済産業省「中小M&Aガイドライン」に明記された、経営者注目の〈有利な事業承継実現〉のポイント【公認会計士が解説】

- 【2023年「税金」人気記事TOP10】第1位は『愛する娘へ「年間110万円」を20年間贈与していた父逝去…2年後、税務調査で「670万円」の追徴課税のワケ』! 第2~10位はこちら

この記事に関連するニュース

-

株式会社ストラテジックキャピタルが株式会社淀川製鋼所への株主提案及び同提案に関する特集サイトの開設を公表

PR TIMES / 2024年4月28日 23時40分

-

株主名簿に載らない“実質株主”に企業は戦々恐々…金融庁が仕組みづくり検討へ(中西文行)

日刊ゲンダイDIGITAL / 2024年4月27日 9時26分

-

事業承継の大問題〈株式の分散〉を阻止する方法…株式を会社が買い戻す「自己株式の取得」のやり方【事業承継のプロが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月26日 13時0分

-

親族内承継の極意…ファミリービジネスを成功へ導く事業承継計画のスキーム【公認会計士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月25日 11時15分

-

先代社長が亡くなれば、関係者が手の平を返す場合も…事業承継「株式の分散」を絶対阻止すべき、当然の理由【事業承継のプロが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月8日 13時0分

ランキング

-

1トイレ掃除を頼むと涙目…新人バイトはオーナー親族のお嬢様。いきなり辞めたが、意外な展開に

女子SPA! / 2024年5月2日 8時47分

-

2「おじさんドラマ」すっかり定着の底知れぬ魅力 ベテラン俳優が好演、世間の"おじさん観"も変化?

東洋経済オンライン / 2024年5月2日 13時20分

-

3「いきなり退職代行から連絡が…」「注意すると泣く」20代社員はなぜ“打たれ弱い”のか

日刊SPA! / 2024年5月2日 8時52分

-

4年収4000万円超えの弁護士、44歳でスタートさせた婚活の「残念すぎる結末」

日刊SPA! / 2024年5月2日 9時39分

-

5「紅麹問題」"3つの基本、混同してる"人が多すぎだ "添加物のプロ"が明かす「問題の本質」は?

東洋経済オンライン / 2024年5月2日 13時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください