楽天DI 2022年11月「米国株、はじめてますか?」

トウシル / 2022年12月9日 16時0分

楽天DI 2022年11月「米国株、はじめてますか?」

はじめに

今回のアンケート調査は、2022年11月28日(月)~11月30日(水)の期間で行われました。

11月末の日経平均株価は2万7,968円で取引を終えました。前月末終値(2万7,587円)からの上げ幅(381円)は、10月分(1,650円)と比べると小幅にとどまりましたが、月足ベースで2カ月連続の上昇となっており、株価の戻り基調が続いた格好です。

あらためて11月の日経平均の値動きを振り返ると、月の初めに開催された米FOMC(連邦公開市場委員会)が売り材料となって軟調なスタートでした。

ですが、その後は米金融政策の利上げペースの鈍化が見え始めたことをはじめ、原油価格の下落や米国の経済指標などに見られるインフレのピークアウト感などによって上方向を目指しやすい地合いだったこともあり、米中間選挙や日米企業決算への反応、新型コロナウイルスの感染拡大などの材料をこなしつつ、株価の上げ下げを繰り返しながら下値と戻りの水準を切り上げていく展開となりました。

このような中で行われた今回のアンケートですが、2,200名を超える個人投資家からの回答を頂きました。日経平均のDIについては、前回に続いて株高見通しを維持する結果となりましたが、為替の見通しについては、米金利の上昇傾向が一服したこともあって、円高への見通しが優勢の結果となっています。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「株価の戻り基調強まるも、先高観への自信はまだ?」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

今回調査における日経平均見通しDIの結果は、1カ月先がプラス5.16、3カ月先はマイナス4.68となりました。

前回調査の結果が、それぞれプラス5.12と1.83でしたので、1カ月先がわずかに強気へ傾く一方で、3カ月先は、やや強気の見通しを後退させたことになります。今回の調査期間(11月28日~11月30日)の日経平均が下げていたことも影響していることを考慮すれば、あまり弱気に傾かなかったと言えます。

実際に、回答の内訳グラフを見ると、両者ともに全体的に中立派が多数を占めている状況が読み取れますが、短期目線の1カ月先について細かく見ていくと、強気派の割合(27.25%)は前回(28.51%)よりも微減にとどまっており、むしろ調査期間中の日経平均の下落を「買い場」として捉えているようにも感じられます。

反対に、3カ月先については前回よりも強気派の割合の減少幅が大きくなっています(30.41%から25.75%に減少)。

そのため、今回の調査結果からは、「確かに、足元で相場の下値不安は後退しているが、中長期的に買い上がっていく強さにもまだ足りていない」といった印象を受けます。

2022年相場も12月に入って残り1カ月を切りました。足元の相場環境を見渡すと、来週12月13~14日に開催される米FOMCや、同じく13日公表予定の米11月CPI(消費者物価指数)などの注目イベントを控えて様子を探る地合いとなっています。

日経平均は2万8,000円台を意識しつつも、上値を伸ばせない状況が目立っていて、海外株市場などの外部要因に左右されやすく、とりわけ二つの外部要因に留意しておく必要があります。

その一つめは米国です。足元の米国株市場は、年末に株価が上昇しやすいという経験則や、来週のFOMCでの利上げ幅縮小観測などが相場を支えていますが、その一方で、米金融政策の引き締めの長期化による景気後退懸念も台頭してきています。

今後の展開は景況感とインフレ動向次第ですが、さえない経済指標が発表される一方で、インフレの落ち着きが進まない状況となった場合には、スタグフレーションへの警戒で株価が下落していく展開もあり得ることになります。

そして、二つめは中国です。新型コロナウイルスへの対策をめぐって大規模な抗議活動が各地で頻発するなど、中国情勢が市場の注目を集める場面が増えてきました。

もっとも、足元の市場はこうした中国情勢に対して楽観的な見方が優勢です。あれだけの抗議活動が行われれば、中国当局もいわゆる「ゼロコロナ政策」の見直しを迫られることになり、経済活動が本格的に再開されるのではというシナリオが背景にあるようです。

確かに、世論の声に押されて政策の見直しや修正が行われることは珍しくありませんし、中国においても、厳しすぎる規制を緩和する動きが出始めています。とはいえ、これまでの中国は国内の抗議活動に対して力で押さえつけることが多かったことを踏まえると、現時点での楽観シナリオは危うさを抱えています。

例えば、このような流れで政策の見直しが行われてしまうと、「騒げば自分たちの要求が通る」という実績を作ることになり、今後もこうした国民からの抗議活動が活発になって、歯止めが効かなくなる恐れもあります。そのため、中国当局はある程度の妥協の姿勢を見せつつ、今回も力で押さえつける可能性は高いと考えられます。

中国はゼロコロナ政策以外にも、中国恒大集団をはじめとする不動産セクターの債務問題を発端として、地方政府の財政悪化や金融機関への影響、鉄道などの不採算公共事業などへと懸念が拡大してしまう火種もくすぶっています。

したがって、年末にかけての日本株は底堅い半面、警戒感が緩和されるにはもうしばらく見極めていく必要がありそうです。

楽天DI 2022年11月

楽天証券経済研究所 根岸 美知代

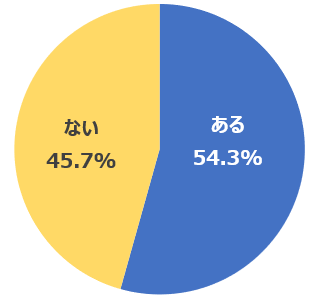

【今月の質問1】 米国株を買ったことがありますか。

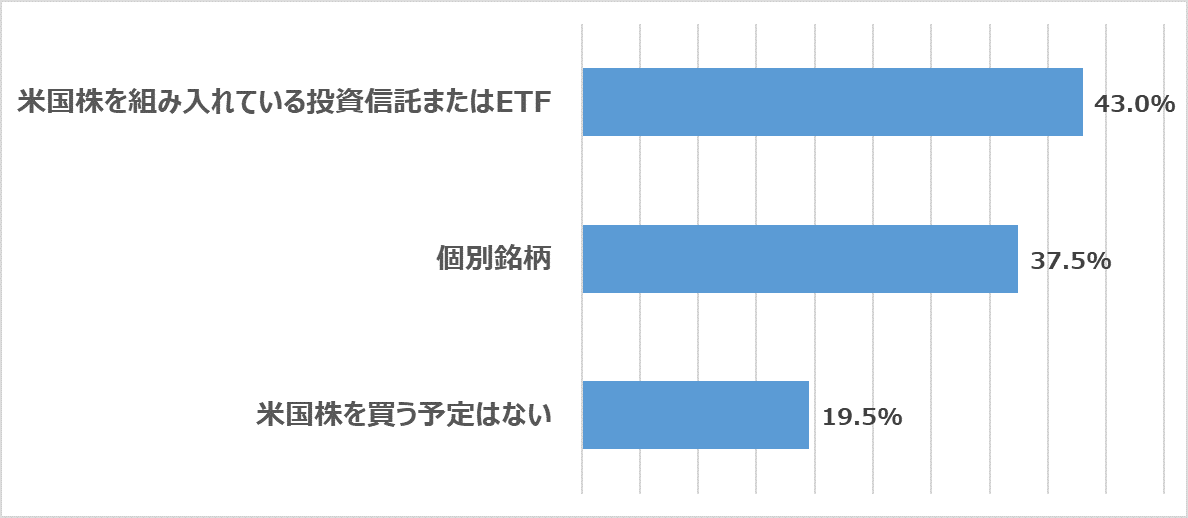

【今月の質問2】 どのような米国株を買いましたか、また、買いたいですか。(複数選択可)

「米国株を組み入れている投資信託またはETF(上場投資信託)」を選んだ方が43.0%でした。「個別銘柄」を選んだ方が37.5%でした。「個別銘柄」よりも「米国株を組み入れている投資信託またはETF」を選んだ方が少し多かったです。

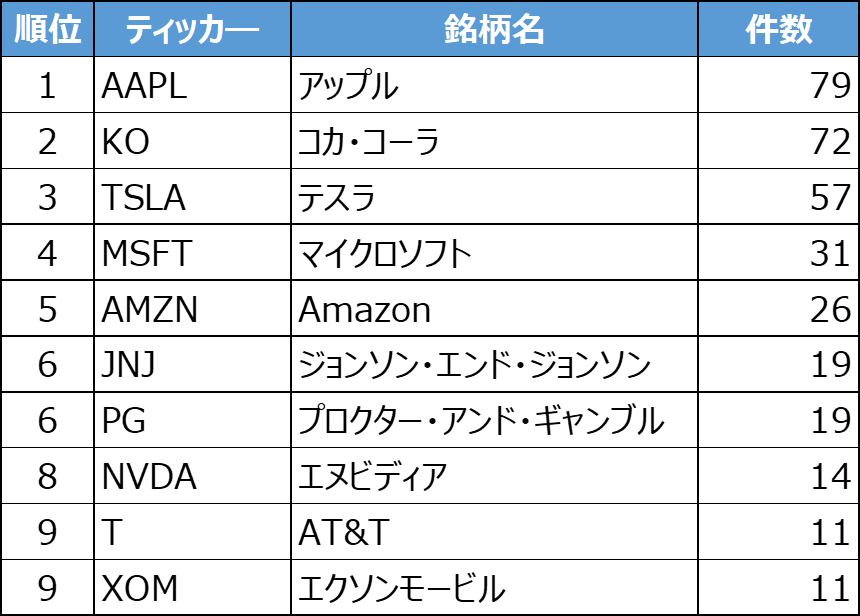

【今月の質問3】 米国個別株でおすすめの銘柄があれば一つだけ銘柄名を教えてください。

ベスト10の発表です。

※上記はアンケート結果集計で、楽天証券の推奨ではありません。

今回もたくさんのご意見をありがとうございました。

為替DI:12月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

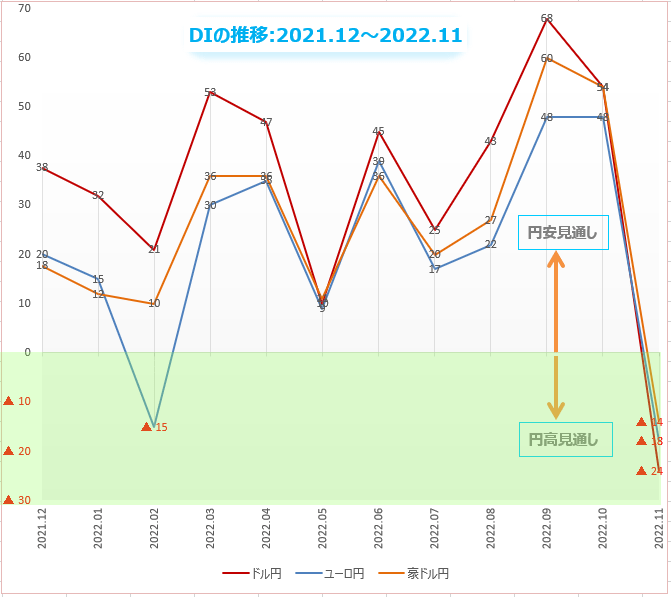

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスのときは「円安」見通し、マイナスのときは「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

DIは「強さ」ではなく「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

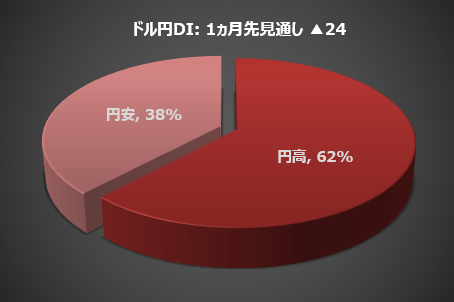

「ドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券が11月末に実施した相場アンケート調査によると、個人投資家1,519人(※)のうち62%(938人)が、12月のドル/円は「ドル安/円高」に動くと予想しています。

円高見通しは、前月に比べて39ポイント増えました。

一方、「ドル高/円安」予想は38%(581人)に減りました。

円安見通しから円高見通しを引いたDIは▲24で、円高見通しの多さを示しています。

(※)「円高」、「円安」のいずれかを回答した個人投資家の総数。「中立」は含めず。

米利上げは「どれだけ早く」から「どれだけ長く」へ

米国のインフレ指標であるCPIの10月は前年比+7.7%で、予想よりも低い伸びとなりました。今年3月からずっと円安街道を北上していたドル/円は、この結果を受けて1日の値動きとしては今年最大となる7円も急落。

いわゆる「CPIショック パート2」が起きたのです。さらにその後に発表されたPPI(卸売物価指数)も低下して、ドル/円は10月21日につけた151.95円のピークから約1カ月の間に14円も円高に動きました。

インフレ率の低下は、FRB(米連邦準備制度理事会)の利上げがついに効き始めたということで、これ以上の積極的利上げは、リセッションというマイナス効果の方が大きくなるので、そろそろペースを落とす頃合いだという見方が広がっています。

FOMCは、これまで4会合連続で0.75%の利上げを実施してきましたが、今年最後の12月会合では、利上げ幅を0.50%に緩め、さらに来年のいずれかの時点で利下げもありえると考え始めています。しかし、FRBはマーケットの「過剰な楽観論」を快く思っていないのも事実です。

ウォラーFRB理事は10月CPIについて「ある時点のデータに過ぎず、あまり深読みしてはいけない」と警告します。現在の8%近いインフレ率は、FRBの目標値2%と比較して「とんでもなく高い」と指摘し、利上げ休止期待を完全否定しています。

フィラデルフィア連邦準備銀行のハーカー総裁によると、そもそも12月FOMCの0.50%利上げを「ハト派的」と見なすのが間違いということです。なぜなら「FOMCは1983年から合計88回利上げをしてきたが、そのうち75回は0.5%より低かった。」

FOMCの11月会合の議事録には「参加者の大部分は、引き上げペースの減速が近く適切となる可能性が高いと判断した」と記されています。FOMCは、12月0.50%、来年2月0.25%、3月0.25%と利上げした後、休止モードに入る。現在4.00%のFF金利は、5.00%前後が打ち止めになるというのがマーケットの予想です。

もっとも、投票権を持つ最右派のセントルイス連邦準備銀行のブラード総裁は、「十分に引締め的な金利水準とは5%から7%である」として、マーケット予想を上回る水準になるまで利上げする考えを持っています。

しかし重要なことは、パウエルFRB議長をはじめFRBの多くのメンバーが、「政策金利の終着レートはまだ高くなるべきだ」という考えを共有していることです。「利上げ休止」は累積効果を測定するためであって「利上げ終了」ではない。インフレの状況次第によっては再開する可能性が高いのです。

インフレ制御のためには、過熱している雇用市場を冷まさなくてはいけないとパウエル議長は考えています。就業者数が伸びないまま平均賃金上昇率の高止まりが続くなら、インフレ警戒を強め大幅利上げということもありえます。利上げ終了のハードルは依然高い。FRBがハト派に転向したと考えるのはまだ早いのです。

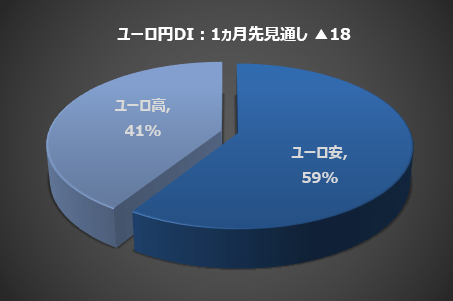

楽天証券の相場アンケート調査によると、12月のユーロ/円は、個人投資家1,189人(※)のうち、59%(699人)が「ユーロ安/円高」を予想しています。ユーロ安見通しは、前月に比べて33ポイント増えました。

一方「ユーロ高/円安」予想は41%(490人)でした。

ユーロ高見通しからユーロ安見通しを引いたDIは▲18で、ユーロ安見通しの多さを示しています。

(※)「円高」、「円安」のいずれかを回答した個人投資家の総数。「中立」は含めず。

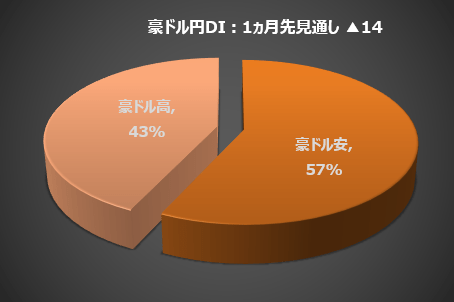

楽天証券の相場アンケート調査によると、12月の豪ドル/円は、個人投資家1,100人(※)のうち、7%(625人)が「豪ドル安/円高」を予想しています。豪ドル安見通しは、前月に比べて34ポイント増えました。

一方「豪ドル高/円安」見通しは43%(475人)でした。

豪ドル高見通しから豪ドル安見通しを引いたDIは▲14で、豪ドル安見通しの多さを示しています。

(※)「円高」、「円安」のいずれかを回答した個人投資家の総数。「中立」は含めず。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

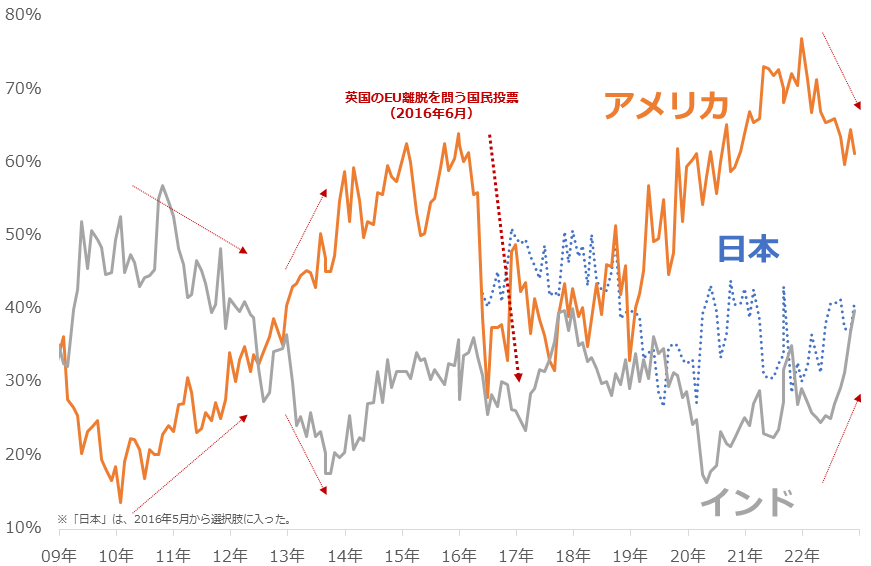

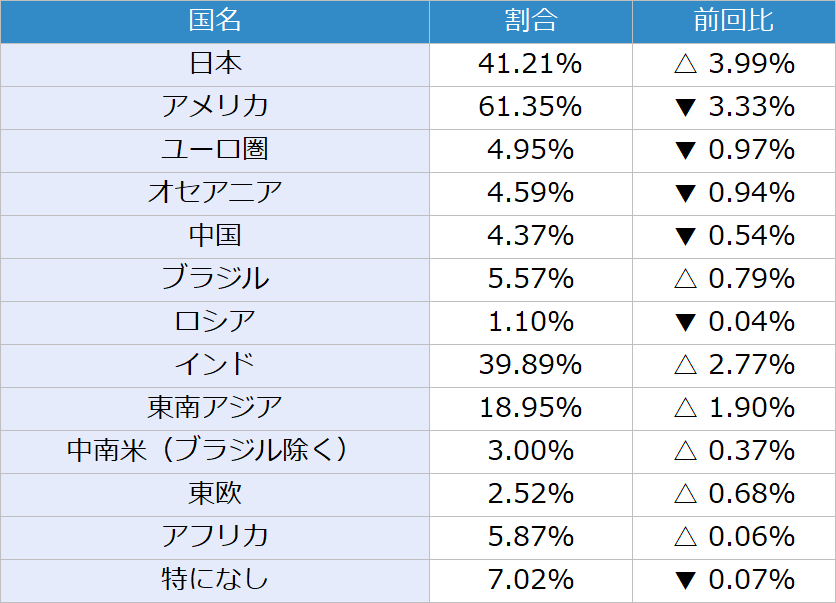

今回は、質問「今後投資してみたい国(地域)」で「アメリカ」「インド」「日本」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表のとおり13個です。(複数選択可)

図:「アメリカ」「インド」「日本」を選択した人の割合の推移

2022年11月の調査では、「アメリカ」を選択した人の割合は61.35%、「インド」は39.89%、「日本」は41.21%でした。アメリカは2021年12月をピークに反落、インドは同時期から反発色を強めています。

2009年(グラフの最も左)から2016年ごろまでを振り返ると、多くの期間で「アメリカ」と「インド」の推移は逆の関係にあったことがわかります。

アメリカは「先進国」、インドは「新興国」であるため、投資家が「先進国」に関心を寄せやすいときにはアメリカが選択され、「新興国」に関心を寄せやすいときにはインドが選択されやすかったと言えます。

こうした傾向に転機が訪れたのが2016年6月の英国のEU(欧州連合)離脱を問う国民投票です。これを機に、「アメリカ」を選択する人の割合が急低下しました。それまでの傾向をなぞるのであれば、「インド」を選択する人の割合は急上昇することになりますが、そのようにはなりませんでした。

英国国民が英国のEU離脱を支持したことにより、世界に「民族主義(ナショナリズム)」がまん延し、戦後、先進国が築き上げてきた自由貿易・自由競争などの考え方が後退する懸念が浮上しました。各種市場はそれを嫌気し、不安定化しました。

市場の不安定化の波は「先進国」だけにとどまりませんでした。波は「新興国」にも押し寄せ、新興国の株式市場も不安定化しました。こうした流れが、「アメリカ」も「インド」も選択しにくい環境を作ったと、考えられます。その後3年程度、両者の割合に大きな変動はみられませんでした。

2019年ごろから米国の株価指数が急反発したことを受け、「アメリカ」が急上昇する場面がありましたが、2021年12月をピークに、下落に転じました。一方「インド」は、「アメリカ」の下落を横目に、反発し始めました。

英国国民が英国のEU離脱を支持したときのような大きな混乱が生じると、「先進国」はおろか、「新興国」まで選好されにくくなる場合があるわけですが、足元、「インド」は選好されています。

このことは、投資家が足元の環境を、そこまでの大きな混乱は起きていない(多少の混乱は起きているが、解消の糸口が見えつつある)と、解釈している可能性があることを示唆しています。また、同じ新興国でも「中国」や「ロシア」を選考しにくい状態にあることも、(消去法的に)「インド」が選考される一因になっていると考えられます。

足元の市場環境が、「インドですら選好されない悪環境」でないことを、アメリカ反落・インド反発が、示していると考えられます。引き続き、「今後投資してみたい国(地域)」における、「アメリカ」と「インド」を選んだ人の割合に、注目していきたいと思います。

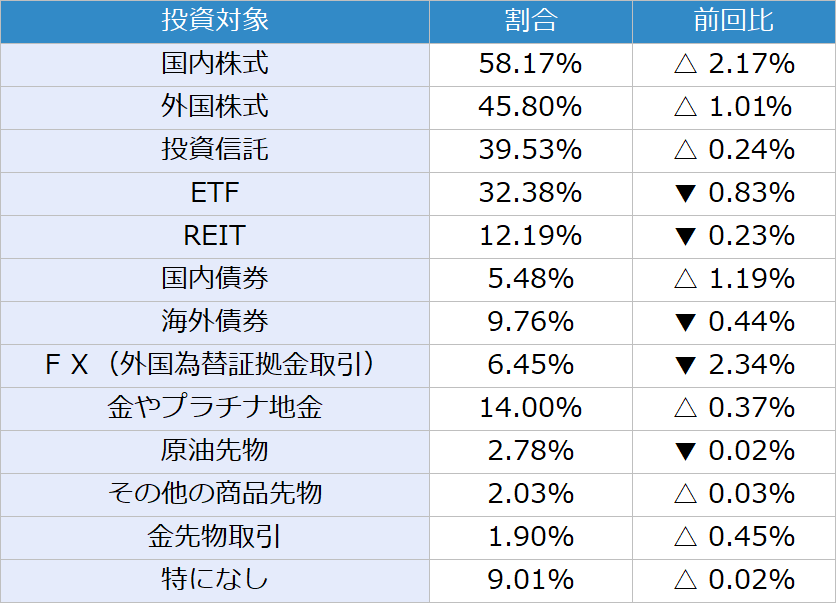

表:今後、投資してみたい金融商品 2022年11月調査時点 (複数回答可)

表:今後、投資してみたい国(地域) 2022年11月調査時点 (複数回答可)

(楽天証券経済研究所)

この記事に関連するニュース

-

今月の質問「金(ゴールド)価格、今後どうなると思いますか?」

トウシル / 2024年5月10日 16時0分

-

3回目介入を警戒? ドル/円はいったん様子見

トウシル / 2024年5月10日 9時53分

-

介入ない、米利下げもない、円は160円に向かって沈没中

トウシル / 2024年5月9日 9時57分

-

介入効果1日もたず。ドル/円、再び158円近辺まで円安

トウシル / 2024年5月1日 9時57分

-

ドル円ジェットコースター、1ドル=160円突破後、一時154円台に。どうなる日経平均?(窪田真之)

トウシル / 2024年4月30日 7時0分

ランキング

-

1パスコ超熟「60ミリの子ネズミ混入」対応の成否 誠実ゆえに、消費者に過度の想像をさせた

東洋経済オンライン / 2024年5月24日 18時30分

-

2パンのイベント突然中止に…「不義理…許せない」 主催社が“破産宣言”で関係者大混乱

日テレNEWS NNN / 2024年5月24日 22時26分

-

36月は電気料金の値上げ必至…デパートが推す“電気使わず暑さ和らげるグッズ” ひんやり感得られる敷きパッド等

東海テレビ / 2024年5月24日 17時32分

-

4コンビニ横の交差点で「信号待ち」をしていると、友人に「コンビニワープしないの?」と聞かれました。コンビニの駐車場を突っ切ることらしいのですが、これって“違法”ですよね…?

ファイナンシャルフィールド / 2024年5月22日 2時20分

-

5サーモンがマグロ超え価格“中トロ級”…海苔も来月から一斉値上げ、なぜ?コメ価格が去年の2倍【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年5月24日 21時3分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください