米株式 高金利の脅威は過ぎるか

トウシル / 2023年10月27日 7時30分

米株式 高金利の脅威は過ぎるか

※本レポートは10月25日執筆のものとなります

今回のサマリー

●米長期金利は5%到達後に軟化。しかし、投機にあおられた金利高が終わったと見るのは尚早

●11月以降、景気・インフレの陰り、債券投資家の不安緩和をチェック

●株は当面、11月1日FOMC後の投機の次ラウンドをにらみ、神経質な小波動を想定

●AI系数社の株は、景気悪化、金利高に耐性ありとして、短期のリスクと中期の勝機を整理する

米長期金利が足元軟化

長期金利の指標となる米国債10年金利は、10月23日のアジア~欧州市場時間に、5%の大台を超えました(図1)。ここに至るまで、長期金利の急速な上昇、すなわち債券価格の急速な下落は、プロの債券投資家の不安をあおるばかりではなく、株式投資家も金利過敏症に陥らせています。この日の米市場オープン前は、株式相場の底割れリスクもあり得るという警戒モードで構えていました。

ところが、米市場時間には、長期金利は急低下しました。当然、株式市場は大いに安堵(あんど)し、寄付き直後まで高金利不安による下振れを切り返すと、急激に反発し、翌24日も続伸しています。しかし、この金利低下には、特にきっかけになるような経済指標やFRB(米連邦準備制度理事会)からのハト発言があったわけではありません。

なぜ長期金利は下がったのか、相場の値動きを見ながら想定した理由は以下の通りです。データの証拠があるわけではなく、あくまで状況証拠としての推測です。

- 長期金利が5%の大台という象徴的水準に到達したことで、目標達成感を得た投機筋がポジションを巻き戻した。

- 長期金利が5%超のままだと、株式相場の底割れリスクが高かったため、リスクオフに伴う国債買いを警戒した投機ポジションの巻き戻しが出た。

- 数日前に、大手機関投資家のインタビューで、米長期金利5%超の国債は「買い」とのコメントがあり、投機もいったん様子を見た。

しかし、(1)と(2)は単なる相場のアヤ戻しであり、長期金利の上昇トレンドが終息させるものではないでしょう。(3)のように、債券投資家が買いへ本格出動することが、債券金利の低下には極めて重要ですが、すぐに期待してよいものか、今ひとつ慎重に見ています。

図1:米国債10年金利(1時間ローソク足)

長期金利急上昇のなぜ

長期金利の上昇が今後落ち着くかどうかは、景気・インフレ指標の陰り具合のチェック、債券投資家の買い意欲回復チェックを、11月以降に少し時間をかけて見ていく必要があると考えます。

もちろん、相場の変わり身はファンダメンタルズの証拠が出てくるより早く進みがちと心得てはいます。それでも、ここに至るまで、長期金利がこれほど上がった理由も判然とせず、市場には不安が渦巻き、そこを投機にあおられた格好です。この不透明感の改善なしでは、投資家の不安と投機のあおりはそれなりに残ると考えます。

そもそも、ここ半年、なぜ長期金利はこれほど上昇したのでしょう(図2)。6~9月には、堅調な景気指標の中にも陰りが見られました。インフレ指標も、恐らく夏場のリベンジ消費や、原油高によるガソリン高があっても、陰りの兆候も見られました。その中を債券金利は上がっていったのです。相場の中にいて推測していた理由を列挙します。

- FRBが、利上げ最終局面ゆえに、市場に安易に楽観を抱かせないようタカ姿勢を殊更に強調。

- 格付け会社フィッチが米国債を格下げし、財政赤字に関心が向かうようになった。

- 国債入札での増発を見て、QT(量的引き締め)下での債券需給への不安が募った。

しかし、それでも8月中の長期金利上昇は、景気・インフレ指標に陰りが見えても、そこから堅調な面を選び出すようにして、段階的に進みました。9月にかけて、長期金利が2022年10月のピーク4.3%付近に達すると、多くの債券投資家は値ごろ感から買い出動したと見受けられます。ここからさらに金利が上がり、債券価格の下落が進むと、投資家は投げ売りや先物でのヘッジ売りに向かい、自ら金利を高める側に回ったようです。

債券投資家が、数カ月にわたる相場下落で打ちのめされ、自信喪失となると、入札での購入にも気合いが入りません。投資家の買いに躊躇(ちゅうちょ)がある中で、債券市場の現物と先物の間にある微妙なズレを、巨大な投機筋がベーシス取引などの投機で活発に獲りにいったと見受けられます。投機筋がひどく売り込むようなことをしなくても、投資家が不安にさいなまれていると、相場はおのずと嫌な方、嫌な方に動きやすい面があります。

図2:米国債10年金利(日次ローソク足、50・100・200日移動平均)

長期金利軟化への流れ

債券投資家には、4%台後半~5%にも至った長期債は「買い」という思いが少なからずあるでしょう。しかし、今年ここでまた損を重ねてしまうリスクに慎重になるのは人情です。そんな彼らが、自信を取り戻すには、少なくとも景気・インフレ指標の陰りや、FRB高官のハト寄りのお墨付きなどの支援が必要でしょう。

当面のチェック・ポイントは、11月公表の10月景気・インフレ指標の陰り具合と考えています。7~9月の景気指標は、陰りの兆候が見られつつも、全体としては思いがけず強振れたことは確かです。アトランタ連邦準備銀行が個別指標の発表ごとに、その結果をGDP(国内総生産)に換算するGDPNowでは、7~9月GDP成長率が年率5.4%にもなりました。このレポート公開の前夜に公表される実際のGDPの予想値(Bloomberg集計)も年率4.5%と、巡航ペースとされる1.8%を大きく上回ります。

しかし、この景気の強さを基調的なものかは疑わしく見ています。恐らく、夏期休暇期のレジャー・旅行などへのリベンジ消費支出増、それによるサービス部門の活況、さらに、製造業の投資や、供給不足による住宅建設増などが折よく重なっての上振れと推測しています。

このことは、10~12月には反動での鈍化があり得ると解釈されます。折しも10-12月期には、コロナ禍の財政給付金の使い果たし、バイデン政権が徳政令を出したはずの学生ローンの返済再開、金融引き締めの累積的効果がじわり現れると見ています。それが来年前半の景気抑制へ尾を引く可能性があります。

もちろん、景気の鈍化あるいは悪化の程度、インフレ減速の程度いかんのことではありますが、景気・インフレのサイクルが下方に向かえば、さすがに債券金利は高止まれず、ある程度下がると見ています。それには11月からしばらくの期間を要するでしょう。逆に捉えると、11月には、債券投資家の不安とそれをあおる投機の次ラウンドが続くであろうと、警戒を保っています。

財政赤字という長期課題

また、景気・インフレの下降サイクルに至って、債券金利の下がり方について、初めて実質的な影響を探れる重大問題があります。財政赤字です。

米民主党政権には、大きな政府への志向があり、財政赤字を膨らませがちです。バイデン政権は、大規模なコロナ禍対策に加えて、インフラ整備、ハイテク企業の国内誘致支援などで、財政赤字を大きく膨らませました(図3)。それが、その後の大インフレ分だけ名目GDPが拡大し、税収が増え、一見すると、財政赤字もさほど問題にならないような期間があります。

しかし、インフレが鈍化し、景気が鈍化する段になると、名目GDPの伸びも鈍り、税収が鈍ります。拡大した財政赤字をこれからも賄えるのかと、先行きに不安が出ると、米国債の信用は損なわれ、その分だけ金利にプレミアムの上乗せを求められるようになります。

これを「タームプレミアム」と言います。図4には、最近の長期金利について、タームプレミアム分と、タームプレミアム以外の部分(基本的に、向こう10年の短期金利について市場が織り込む水準の平均)を描いています。最近の長期金利の上昇は、将来にわたる景気・インフレの高止まり観を背景にした短期金利予想の上振れ以上に、タームプレミアムが加速していることが見て取れるでしょう。

歴史を振り返ると、1980年代前半の財政赤字拡大、後半の財政破綻懸念を思い起こさせます。この時期に、米国債10年金利は名目GDP成長率を上回り続けました。このことは、米国は財政赤字を自らの経済活動で賄えるのか、ということが問われたのです。

図3:米国は財政赤字を賄えるか

図4:米国債10年金利とタームプレミアム

株式と金利のこれから

債券市場において巨大ファンドの投機が止まることはないでしょう。しかし投資家が債券購入への自信を取り戻す状況では、投機のあり様も金利高をあおる方向ばかりではなくなります。そのためにも、景気・インフレの陰り具合の確認が必要と考えています。

足元の債券相場は、長期金利が5%到達後の揺り返しでいったん軟化しており、おそらくFOMC(米連邦公開市場委員会)前に、金利高をひどくあおる投機も盛り上がりにくいかと見ています(相場のアヤであり、強い予想ではなく、単に感触です)。しかしFOMCの結果確認後は、彼らも動きやすくなります。雇用統計やCPI(消費者物価指数)などインフレ指標に軟化の兆しが出ない限り、あるいは、堅調な部分があれば、相場を刺激する投機が続くと思われます。

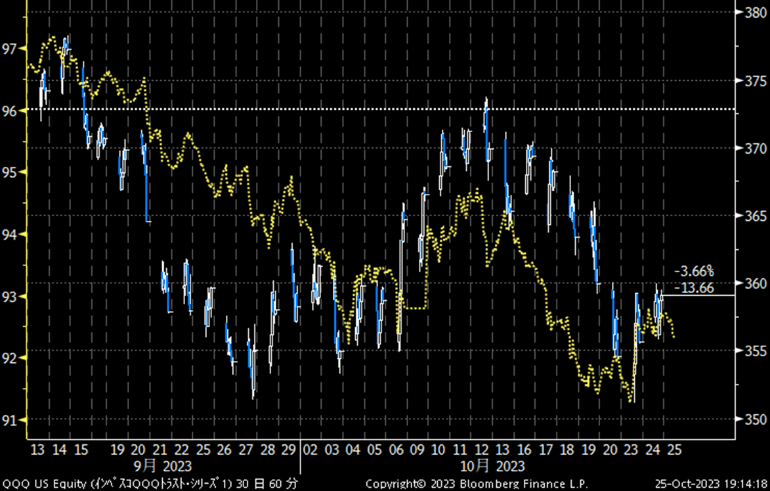

株式相場は長期金利次第の神経質な展開を継続すると想定します(図5)。ただし、投機が活発なままでも、長期金利が5%という節目に絡んでいること、10~12月分の景気・インフレ指標は陰る可能性があることから、売られるばかりではなかろうという希望的観測も維持しています。

そもそも10月からの株の秋相場は、短く小さな波動の繰り返しの中で、エヌビディアやGAFAMの主導でどこまで上がれるかという見立てでした。長期金利次第とはいえ、株式相場は、10月上旬に上伸し、中旬に調整となり、下旬は失地回復を模索する小波動、11月1日のFOMCを区切りとして、また10日前後の波動を繰り返して持ちこたえ、12月には近年季節パターンとして投資家に刷り込まれている調整反落、年明け後に再始動…、こんな展開イメージを抱いて相場に臨んでいます。

なお、金利次第で生じる神経質な相場波動の下値付近では、毎回ここで金利が上がれば相場は底抜けかという警戒を怠れません。他方で、今年の相場を数社でけん引してきたと言って過言でないエヌビディアやGAFAMなどのAI(人工知能)テーマ株は、景気悪化や金利高にもある程度耐性があると見ています。したがって、この秋相場は、短期で、折々に下方リスクにヤキモキ構える目線と、中期で、選別した銘柄・業種の買い入れ水準とタイミングを考える視座を、同時に働かせています。

図5:米株QQQ と 米10年国債(価格)

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

(田中泰輔)

この記事に関連するニュース

-

S&P500が最高値を更新!米国株式の上値目途は?(香川睦)

トウシル / 2024年5月17日 8時0分

-

焦点:利下げに向かう欧州、動けないFRB 乖離拡大で市場は転換点に

ロイター / 2024年5月10日 14時21分

-

米国株 GWに見えた吉兆 5月相場が変わる

トウシル / 2024年5月10日 7時30分

-

日本株は「軟調な展開」も、上昇すると予想。業績相場に入ることで下値は限られそう ~マーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月2日 14時25分

-

S&P500は下値を探る?為替差益で円建て米国株式は最高値を更新(香川睦)

トウシル / 2024年5月2日 7時45分

ランキング

-

1「ポテトを食べ電車を待った」…ヨーカドー福島店、39年の歴史に幕

読売新聞 / 2024年5月21日 17時19分

-

2“ニッポンのお菓子”に外国人観光客が感動 定番商品も訪日客向けに変化

日テレNEWS NNN / 2024年5月21日 21時15分

-

3商社勤務でも苦しい…23区「億ション」だらけの訳 高騰続くマンション価格が"適正"なカラクリ

東洋経済オンライン / 2024年5月21日 12時30分

-

4一度乗ったら普通乗用車には戻れない?軽自動車ユーザーの88%が「軽自動車にしてよかった」という理由とは

ファイナンシャルフィールド / 2024年5月20日 9時40分

-

5食べ放題の「残してしまう」問題、どう解決? 「しゃぶ葉」が始めたユニークな方法

ITmedia ビジネスオンライン / 2024年5月21日 6時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください