米国株式の季節性に注意!株価下落は好機か(香川睦)

トウシル / 2024年1月12日 8時0分

米国株式の季節性に注意!株価下落は好機か(香川睦)

年明けの米国株軟調は季節性に沿った動き

米国市場では、多くの機関投資家が運用指標とする「S&P500種指数」が昨年末まで9週連続高した反動で、年明けはいったん反落してもみ合う動きとなりました。図表1は、過去30年(1994年~2023年)におけるS&P500の年間推移を平均化したものです。

昨年みられた年末高は季節性(アノマリー)に沿った動きで、年初は利益確定売りが先行しやすい傾向が分かります。ただ、3月以降は確定申告を受けた税還付金の資金流入効果で再び株高傾向をたどりやすかった市場実績も検証できます。

今年に入っては、FRB(米連邦準備制度理事会)が3日に公表した12月FOMC(米連邦公開市場委員会)議事要旨で金融引き締めの早期縮小に関して慎重な意見が目立ったことが明らかにされ、5日に発表された12月・雇用統計が労働市場の底堅さを示したことで、長期金利(10年国債利回り)が12月下旬の3.8%台から4.0%台に上昇。

年末高でやや過熱感がみられた株式市場は割高感も嫌気され、年明けは総じて上値の重いスタートとなりました。

一方、ダラス連邦準備銀行のローガン総裁は6日の講演でQT(量的引き締め)のペースを緩める必要性を示唆。ニューヨーク連邦準備銀行が8日に公表した12月の「1年後予想インフレ率」が+3.01%と(11月の+3.36%から)低下して長期金利上昇が一服する中、AI向け半導体最大手のエヌビディアの株価は連日で上場来高値を更新しました。

市場心理改善を受け主要株価指数は反発し、S&P500は昨年末比の騰落率で+0.3%とプラスに浮上しています(10日時点)。

<図表1>過去30年における米国株式の季節性を振り返る

2024年も「金融ストレス」が低下するかに注目

S&P500は2022年に19.4%下落し、2023年は24.2%上昇しました。2022年はインフレ加速観測を受けてFRBが同年3月から利上げサイクルに入り、長期金利が上昇して株価の下落を余儀なくされました。

一方、2023年はインフレのピークアウト観測を受けたFRBが7月の追加利上げで最後に利上げサイクルを停止。物価上昇率がディスインフレ(減速)傾向をたどったことや、労働市場の過熱感に和らぎが見られ、長期金利は2023年10月下旬に5%に達した後は低下に転じました。

政策金利の行方に敏感とされる短期金利(2年国債利回り)も低下に転じ、金利先物市場で試算されるFF金利見通しは2024年央からの利下げ傾向を織り込むに至りました。

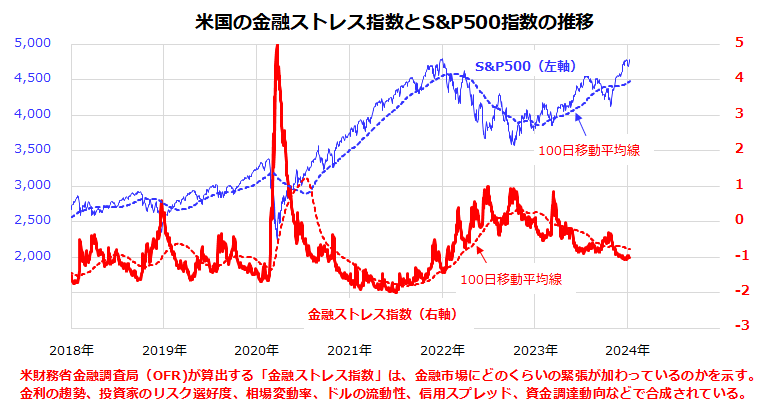

図表2は、米財務省OFR(Office of Financial Research=金融調査局)が算出している「金融ストレス指数」とS&P500の推移を示したものです。

金融ストレス指数とは、OFRが金融リスクを監視する目的で、金利の趨勢(すうせい)、投資家のリスク選好度、相場変動率、ドルの流動性、信用スプレッド、資金調達動向など幅広い指標で合成され米国内外の金融市場にどのくらいの緊張が加わっているのかを示す指標です。

金融ストレス指数のトレンド(100日移動平均線)とS&P500のトレンド(100日移動平均線)はほぼ逆相関の関係にあり、2023年は(3月に発生した地方銀行の連続破綻局面を除き)金融ストレスが低下傾向をたどる中、生成AIブームに乗った大手テック銘柄がリードしてS&P500が強気相場に転換した経緯が分かります。

2024年はFRBが利上げに転じると長期金利も一段と低下することが見込まれ、金融ストレスが低位で安定すれば米国株の堅調トレンドを支えることが期待されます。

<図表2>金融ストレスの低下傾向は2024年も続くか

(出所) Bloombergより楽天証券経済研究所作成(2018年初~2024年1月10日)

2024年の米国経済はソフトランディング(軟着陸)するか

2023年の今ごろ、多くの専門家が10年債と2年債の水準逆転(逆イールド=長短金利逆転)現象を主因に米国経済が景気後退(リセッション)に陥り、株価が低調を余儀なくされると慎重にみていました。

ところが、実際は想定した以上に強い雇用情勢、個人所得や個人消費の伸び、バイデン政権による財政出動による設備投資拡大、ディスインフレ(物価上昇率の減速)を受けて景気は底堅く推移しました。

上述した金融ストレスの低下を受けた資産効果(株高効果)も個人消費の下支えに寄与したと考えられます。とはいえ、2023年第4Q(10-12月期)以降は、コロナ禍に蓄えられた過剰貯蓄の減少、学生ローンの支払い再開、おととしからの利上げ累積効果を受け景気鈍化が見込まれています。

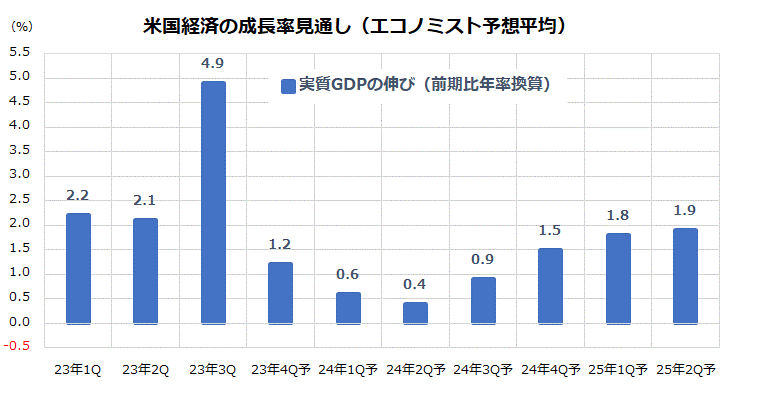

図表3は、米国の四半期別・実質GDP(国内総生産)成長率(前期比年率)の実績と市場見通し(エコノミストによる予想平均:ブルームバーグ集計)を示したものです。昨年第4Q(10-12月期)の実質成長率は+1.2%と第3Q(+4.9%)から急鈍化し、今年は第1Qと第2Qも低空飛行を続けると予想されています。

ただ、実質成長率は底割れ(マイナス成長入り)せず、米国経済はソフトランディング(軟着陸)していく見通しです。5日に発表された12月・雇用統計が総じて堅調だったことを受け、ジャネット・イエレン米財務長官は「私たちが今、目にしているのはソフトランディングだ」と述べました(CNN)。

米景気が底堅く推移していくことは、企業業績に与える影響の観点で株式市場の行方に重要となります。FRB高官が発言したように、今後発表されるインフレ指標や経済指標の次第で、今年は金融当局が早晩利下げに転じるだけでなく、QTを緩めて長期金利を安定化させ、景気を下支える可能性もあり注目したいと思います。

<図表3>米国経済のメインシナリオはソフトランディング

出所: Bloombergより楽天証券経済研究所作成(2024年1月10日)

▼著者おすすめのバックナンバー

2024年1月5日:2024年の分散投資はS&P500かオールカントリーか(香川睦)

2023年12月29日:びっくり初夢!?2024年のサプライズ予想(香川睦)

2023年12月22日:どうするNISA!低コスト投信で国際分散投資を全力応援(香川睦)

(香川 睦)

この記事に関連するニュース

-

S&P500が最高値を更新!米国株式の上値目途は?(香川睦)

トウシル / 2024年5月17日 8時0分

-

日本株は「軟調な展開」も、上昇すると予想。業績相場に入ることで下値は限られそう ~マーケットの振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月2日 14時25分

-

S&P500は下値を探る?為替差益で円建て米国株式は最高値を更新(香川睦)

トウシル / 2024年5月2日 7時45分

-

日本株には「超強気」だが…経済の専門家が米国株の「バブル化」を警戒する理由

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月26日 9時15分

-

米国株の下落が怖い?ドローダウンで検証する下落余地と投資戦略(香川睦)

トウシル / 2024年4月26日 8時0分

ランキング

-

1飲むヨーグルトが「乳酸菌バブル」でジリ貧の理由 市場は逆転寸前、かつての人気を取り戻せるか

東洋経済オンライン / 2024年5月19日 7時20分

-

2東京から新幹線…「新神戸」よりも、一駅先の「西明石」まで買った方がおトク!? JR往復割引「601キロ」のカラクリ

まいどなニュース / 2024年5月19日 8時2分

-

3ラーメン屋経営で地獄見たプロレスラーの気づき 川田利明が向き合う「お客様は神様です」の怖さ

東洋経済オンライン / 2024年5月19日 12時30分

-

4ローソン、コーヒーなどの「濃さ」選べる仕様に 背景に“客離れ”回避

ITmedia ビジネスオンライン / 2024年5月19日 8時0分

-

5広がるタッチ決済乗車は訪日外国人観光客対応か 話題の「二重価格」が鉄道・バスに導入される可能性

NEWSポストセブン / 2024年5月19日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください