「同意なきTOB」が増加、買収ターゲットになりやすい企業の特色とは

トウシル / 2024年4月13日 8時0分

「同意なきTOB」が増加、買収ターゲットになりやすい企業の特色とは

「クイズでわかる!資産形成」(毎週土曜日に掲載)の第24回をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

今日のクイズ:同意なき買収の対象になりやすい企業はどっち?

今日は、買収ターゲットになりやすい企業を当てるクイズを出します。今日は、ちょっと難問です。初心者の方には分かりにくいかもしれません。すみません。

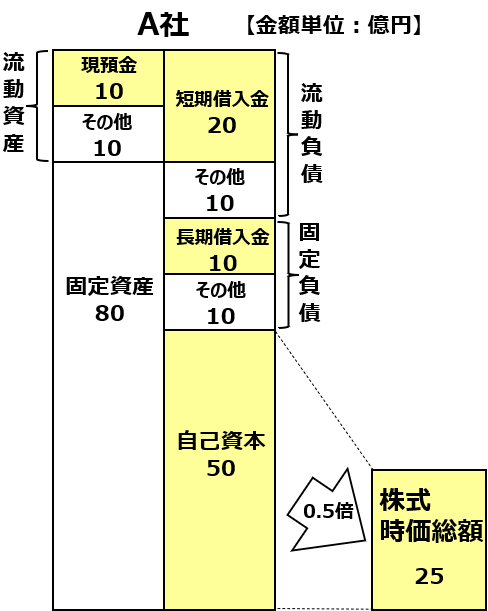

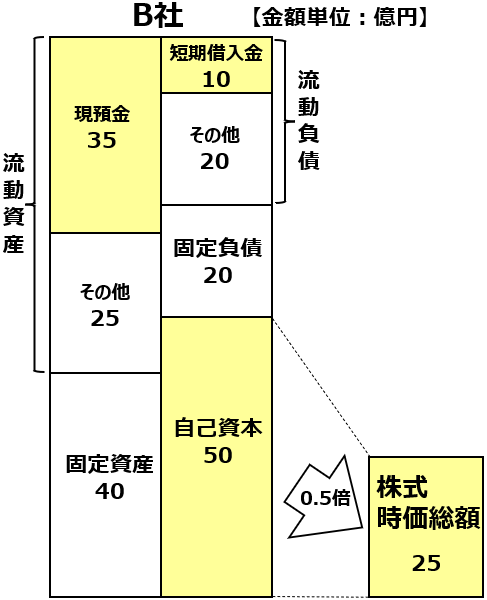

A社とB社のバランスシート(貸借対照表)と株式時価総額を、以下に図で示しています。同意なきTOB(ティー・オー・ビー:株式公開買付)のターゲットとなりやすい特色を備えているのは、どちらでしょう?

上の図は、企業のバランスシートを一目で全体像が分かるように、図で示したものです。

A社もB社も、自己資本比率が50%で、PBR(株価純資産倍率)が0.5倍です。

【自己資本比率】=【自己資本50億円】÷【総資産100億円】×100=50%

【PBR】=【株式時価総額25億円】÷【自己資本50億円】=0.5倍

どちらも、「自己資本より株式時価総額が小さい」という点で、買収のターゲットになりやすい性質を備えているように見えます。

ところが、バランスシートの中身を細かく見ると、この2社のうち、一方は買収ターゲットとなりやすいが、他方はなりにくいことが分かります。TOBがかかりやすいのは、どちらでしょう? バランスシートだけから、判断してください。

バランスシート、PBRの意味が分からない方のために、この後の章で、説明を載せています。そちらを読んで、クイズを解いてください。

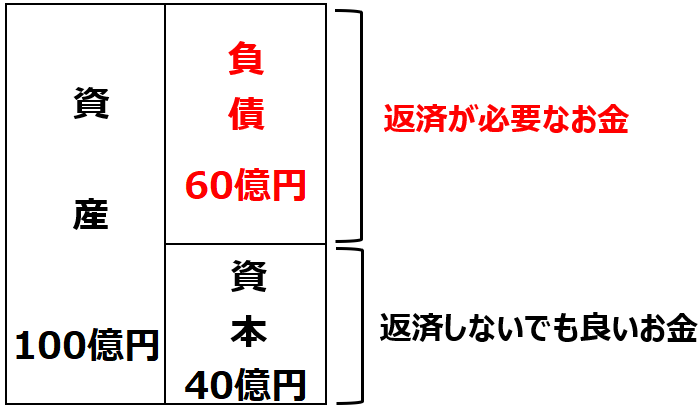

バランスシートとは

クイズに出しているのは、企業のバランスシートを、図にしたものです。

バランスシート(貸借対照表)=資産、負債、資本の目録

バランスシートを見ると、事業に使う資産を得るための資金をどう調達したか分かります。上の例では、資産100億円を、負債(借金など)60億円+資本(株主の出資金など)40億円で調達したことが読み取れます。

この会社は、自己資本比率(資本÷総資産)が40%です。

PBRとは、株価割安度を示す株価指標のこと

PBRとは、株式時価総額が、資本(純資産)の何倍であるか示す値です。

PBR=(株式時価総額)÷(資本)

倍率が低いほど、株価は割安と判断されます。

近年、同意なきTOBが増加

近年、日本株市場で、TOBが増えています。そのほとんどが、事前に被買収企業の経営陣の同意を得てから実施されています。ところが、それだけではありません。

近年は、経営陣の同意を得ないまま実施される「同意なきTOB」が増えています。かつて「敵対的TOB」と呼ばれていたものですが、経済産業省の呼びかけで「同意なきTOB」と呼ぶようになりました。

同意なきTOBには、企業価値を高める良い提案も増えています。それを「敵対的」と呼ぶと、悪いイメージが先行する可能性があります。TOBにネガティブなイメージを与えるのは良くありません。そこで、「同意なきTOB」と言った方がよいと思います。経営陣の同意を得ていないということだけ明らかにして、その是非については、別途議論すればよいことになります。

したがって、本リポートでも敵対的TOBという言葉は使わず、「同意なきTOB」という言葉を使うことにします。

クイズの正解:現預金が時価総額を超えるB社

正解はB社です。B社が保有するキャッシュ(現預金35億円)が、B社の株式時価総額(25億円)を超えており、株価は極めて割安と言えます。

A社は、資金繰りが悪く、手元資金では必要な支払いができなくなりそうな危険な状態にあるので、買収対象にはなりにくいと思います。

ネットキャッシュとは

保有している現預金で借入金を全て返済して、なお現預金が残る状態を、ネットキャッシュと言います。B社は、ネットキャッシュです。

B社は、短期借入金10億円を現預金35億円で全て返済しても、なお、現預金が25億円残ります。事業に必要のないキャッシュを、バランスシートに貯め込んだ状態と考えられます。

ところで、B社の株式時価総額はたったの25億円です。B社が保有するキャッシュだけで、株式時価総額を超えています。

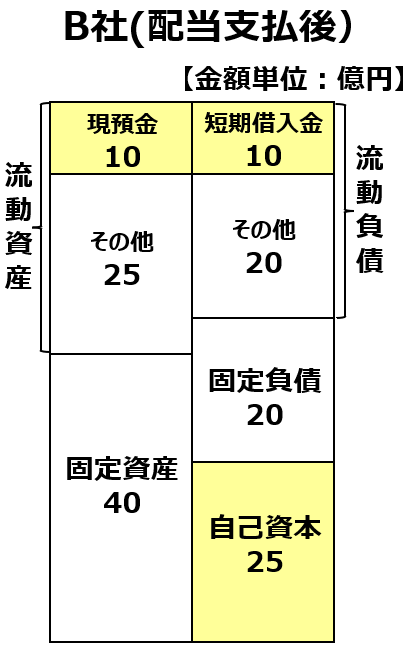

ある投資家が25億円出してB社株式を100%買い取った後、B社に配当金25億円を払わせたらどうなるでしょう。配当金にかかる税金を無視するならば、25億円の買収資金を、配当金25億円で全て回収したことになります。

配当支払い後のB社バランスシートは以下です。

買収資金25億円を、配当金25億円で回収した後、上記の会社が残ります。上記の会社を実質タダで手にしたといえます。

B社ほど極端ではなくとも、日本には、実質無借金、つまりネットキャッシュの企業がたくさんあります。実質的に、極めて割安に買収される企業もあり、そういう株に「同意なきTOB」が仕掛けられることは、これから多くなると思います。

資金繰りの厳しい企業には要注意

A社は、自己資本比率が50%と高いので、財務が良好かと勘違いしてしまいます。よく見ると、財務はけっこう厳しいことが分かります。

A社の流動資産20億円に対し、流動負債が30億円あります。流動資産とは、原則1年以内に現金化できる資産のことです。流動負債は、原則1年以内に返済期限が来る負債です。

流動負債が流動資産より多いので、資金繰りが厳しくなる可能性があります。このような財務に問題を抱えた企業には、投資しない方がいいと思います。

A社は、財務だけ見るならば、買収ターゲットとはなりにくいと言えます。ただし、A社が、世界的に注目される技術とか特許とか持っているならば、話は別です。財務的に厳しくても、そうした目に見えない宝物を持っているならば、A社が買収ターゲットになることもあります。

(窪田 真之)

この記事に関連するニュース

-

“割安”な〈成長株〉で勝ちを狙いたいなら…『会社四季報』の読破こそ「手間はかかるが割に合う」手法と言える“納得のワケ”【人気投資ブロガーが読み方のコツを伝授】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月29日 11時0分

-

住友電設株式会社(1949)に対する株主提案について

PR TIMES / 2024年4月25日 16時45分

-

利回りが高くても暴落してしまう高配当株「5つ」の共通点【2万人を指導した投資研究家が助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月12日 11時15分

-

PBR1倍割れってどういう意味?今、注目される理由とは

トウシル / 2024年4月6日 8時0分

-

1兆円超えが5社!「不動産含み益」100社ランキング 上位3社合計の含み益は前期比で約5340億円増加

東洋経済オンライン / 2024年4月5日 7時50分

ランキング

-

1「わらび餅」に外国人殺到! とろ~り伸びる進化形も、海外では専門店オープン【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年5月2日 21時50分

-

2政府・日銀 “不意打ち”為替介入か 早朝に一時4円超円高に

TBS NEWS DIG Powered by JNN / 2024年5月2日 16時53分

-

3岸田首相、AIルールで国際枠組み=OECD演説、東南アジア連携訴え

時事通信 / 2024年5月2日 19時15分

-

4「グリコ出荷停止騒動」6月へ再開延期の切実事情 店頭の「プッチンプリン」が約2カ月消える背景

東洋経済オンライン / 2024年5月2日 21時40分

-

5カメムシ対策グッズが品薄「いつもは秋なので生産が間に合っていないそうで…」春なのに再び『カメムシ大量発生』農作物への影響も懸念

MBSニュース / 2024年5月2日 18時42分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください