小型成長株の見つけ方:高成長するための三つの条件とは?

トウシル / 2024年4月27日 8時0分

小型成長株の見つけ方:高成長するための三つの条件とは?

「クイズでわかる!資産形成」(毎週土曜日に掲載)の第26回をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

小型成長株の見つけ方

私はファンドマネージャー時代、小型成長株を見つけるために、私は成長が期待される分野の企業をなるべくたくさん取材して投資企業を選別していました。年間100社以上の企業を取材して投資先を選んでいたこともあります。

私は、成長株として投資を実行する前に、三つの条件をチェックしていました。三つの「高い」が満たされれば、成長株として「合格」と判断します。今日のクイズは、成長株を評価するための三つのポイントを当てるクイズです。

今日のクイズ:成長株の3条件はどれでしょう?

今日は、私が成長株を見つけるためにチェックしていた三つの条件を当てるクイズです。成長株を見つけるための三つの条件に入るものは、どれでしょう? 以下【1】、【2】、【3】、【4】、【5】の中から、三つ選んでください。

| No | 評価項目 | 高い/低い |

|---|---|---|

| 【1】 | 過去3年の株価上昇率 | 高い |

| 【2】 | PER(株価収益率) | 高い |

| 【3】 | 市場の成長性 | 高い |

| 【4】 | 市場シェア(占有率) | 高い |

| 【5】 | 市場への参入障壁 | 高い |

| 出所:筆者作成 | ||

(注)

【2】PERとは

PER(株価収益率)=株価÷(1株当たり利益)、株価の割安度を測るための指標。一般的に倍率が高いと株価は割高、倍率が低いと割安と判断する。

【3】市場の成長性とは

会社が展開しているビジネス(市場)の成長性のこと。

成長株投資が面白い時代に

21世紀になり、第4次産業革命といわれる経済の構造変化が急速に進んでいます。これに伴い、20世紀とは違う、新しい成長企業がたくさん現れるようになっています。

20世紀には、製造業で世界トップに立つことが、成長企業となる条件でした。なぜならば、20世紀は、「モノ」の豊かさを求めて人類が努力した時代だったからです。生活を豊かにするモノを開発し、いち早く安価に大量生産する技術を確立した製造業が、成長した時代でした。

ところが、21世紀に入り、状況は変わりました。製造業で稼ぐのが難しい時代になりました。モノは人気が出て一時的に不足しても、すぐ大量供給されて、価格が急落するようになりました。製造業では、韓国、台湾、中国および日本企業が、利益度外視の過当競争を繰り返すようになってしまいました。

このように、モノが余る時代となる中、恒常的に不足しているのが良質なサービスです。医療、介護、保育、防犯、警備、教育、宅配ドライバー、熟練建設工など、良質なサービスが不足している分野はたくさんあります。サービスは、モノのように工場で大量生産することができないので、人手不足が続く中、良質なサービスは恒常的に不足するようになりました。

そこで、良質なサービスを安価に大量供給する仕組みをつくった企業が、21世紀の高成長企業になります。人間にしかできなかった良質なサービスをITで安価に大量供給する仕組みをつくった企業が高成長企業となりました。

EC(電子商取引)は、リアル店舗をつくるコストを省き、インターネットを通じて、小売サービスの量産を可能にしたものです。小売だけでなく、金融、医療サービス、人材あっせん、コンサルティング、教育、測量、旅行手配、予約サービスなどさまざまな分野で、リアルをネットが代替する時代となりつつあります。

今後、AI(人工知能)、IoT(モノのインターネット化) 、5G(第5世代移動体通信)、ロボットや、その応用分野(自動運転・フィンテックなど)から、21世紀の成長企業が多数出てくるでしょう。

クイズの正解:3条件は市場の成長性、占有率、参入障壁

正解は、【3】、【4】、【5】です。

<成長株の3条件>

| No | 評価項目 | 高い/低い |

|---|---|---|

| 【3】 | 市場の成長性 | 高い |

| 【4】 | 市場シェア(占有率) | 高い |

| 【5】 | 市場への参入障壁 | 高い |

| 出所:筆者作成 | ||

【1】過去3年の株価上昇率が高い、はダメです。確かに、過去の株価上昇率が高い銘柄には、成長株も含まれています。ただし、株価が上がってしまってから投資するのでは面白くありません。これから投資する成長株の候補を出すのに、過去の株価上昇率が高かった銘柄を選ぶのは、良い方法と思いません。

【2】PERが高い、もダメです。高成長が期待できる銘柄にPERが高い銘柄が多いのは事実です。でも、単に業績が悪くてPERが高くなる銘柄もたくさんあります。成長株を選ぶのに、PERが高いことを条件とするのは、良い方法とは思いません。

今、ITやAIによって、経済構造ががらりと変わる時代です。成長株の候補はたくさん見つかります。ただし、そこから、本当に成長する株を見分けるのが大変です。

1番目・2番目の成長条件を満たす企業(高成長市場で高シェアの企業)は、けっこうたくさん見つかります。ただ、3番目の条件(参入障壁が高い)まで満たす株は、簡単には見つかりません。

今までなかった新しいネットサービスをはじめ、需要が急増しているネット企業があると、投資家はそれを成長株としてはやします。そうなると、株価が大きく上昇します。ただし、その後が問題です。よくあるのは、新規参入が増えて、あっという間に過当競争になり、利益が稼げなくなることです。そうなると、株価は暴落します。

参入障壁が低いビジネスで成長できる期間はとても短くなっています。だから私は、成長株の調査を行うとき、3番目の条件(高い参入障壁)が満たされるか、念入りにチェックします。

成長株の3条件を満たしていると確信した企業でも、成長できずに終わることがある

どんなにしっかり調査して成長の3条件を満たしていると確信した企業でも、投資した後、成長ストーリーが崩壊して、株価が暴落することがあります。

私がファンドマネージャーをしていた時代、私が「これはすばらしい」と考えた成長企業の候補でも、実際に大きく成長できたのは1割か2割しかありませんでした。

失敗例に、例えばシャープがあります。1990年代には輝く未来の成長企業に見えていました。液晶の主要技術をほとんど押さえていて、「将来テレビが全てブラウン管から液晶に置き換わるときに、大きく成長する」と、成長3条件を満たす高成長企業として私は確信していました。

実際、ブラウン管はほぼ全て液晶に置き換えられ、液晶市場は急成長しました。ところが、シャープは液晶でもうけることはできませんでした。知的財産権の防御ができていなかったシャープの液晶技術はほとんど無償でアジア企業に流出し、低コストで大量生産するアジア企業に利益を奪われてしまいました。

成長を確信していた企業が成長できなくなってしまう例は、他にもたくさんあります。

損切りルールは必要

値動きの激しい小型成長株投資では、失敗した銘柄は売る「損切りルール」が必要と思います。成功した銘柄は持ち続け、失敗した銘柄をきっちり売っていくことが、成長株で成功する鍵です。

損切りルールとは、「買い値より10%下がったら売る」とか、「買い値より20%下がったら売る」というように、損切りラインを決めておくことです。何%下がったら売るかは、投資家が自分で決める必要があります。決めたら、そのルールをきっちり守って損切りすることが必要です。

私は、「20%下がったら、どんな理由があっても絶対売る」と決めておくのが良いと思います。小型成長株を買ってから20%も下がるということは、何か大きな間違いをしているということです。どんな理由があっても売る、と決めておいた方がよいと思います。

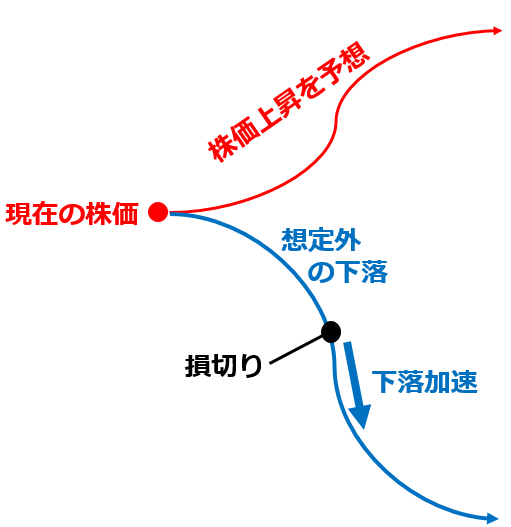

もちろん「10%下がったら売る」というルールでも構いません。皆さまが管理しやすい%で結構です。以下は、損切りがなぜ必要なのか分かっていただくために、作成したイメージ図です。

<急落する失敗銘柄を早めに損切り(イメージ図)>

成長株投資で大成功して一財を成した人は、大もうけした銘柄の話をよくしますが、その陰には失敗銘柄を早めに損切りした話がたくさんあるはずです。それができたからこそ、本物の成長株で大もうけすることができたに違いありません。

失敗銘柄を、早めに損切りできることが、高成長銘柄で稼ぐための条件となります。ところが、成長期待企業の、成長ストーリーが崩壊していることに気付くには時間がかかります。失敗銘柄が失敗銘柄だと、はっきり分かったときには、株価は暴落して大けがした後です。

そうなる前、「なんか変」と思う段階で、すばやく損切りすることが必要です。どんなに遅くとも、20%下がったときには、損切りすべきだと思います。

(窪田 真之)

この記事に関連するニュース

-

急落した小型成長株、ここで買って良い?

トウシル / 2024年5月4日 8時0分

-

ただ「成長しているだけ」で選んではいけない…元証券マンが教える「50倍に上昇する株」を見極めるコツ

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月24日 12時15分

-

独自で開発した「はっしゃん式理論株価」を公開中!IT投資家・はっしゃんさんインタビュー[後編]

トウシル / 2024年4月14日 11時0分

-

中長期保有が基本の〈新NISA〉でも「売却・利益確定」を検討すべきタイミングとは【投資家が助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月11日 11時15分

-

「信用取引を始めてみたい!」と思った方へ。ベテラン投資家からのアドバイス(その2)

トウシル / 2024年4月11日 11時0分

ランキング

-

1日本郵便と西濃が共同輸送 長距離対象、24年問題に対応

共同通信 / 2024年5月6日 17時34分

-

2GWが明けたら次の祝日は7月の海の日…産業医が教える「年間幸福度」を最大に引き上げる有給の賢い取り方

プレジデントオンライン / 2024年5月7日 7時15分

-

3思わずクリック「フィッシング詐欺」メールの巧妙 専門家も見極め困難、2要素認証と「意識」が大切

東洋経済オンライン / 2024年5月7日 9時0分

-

4「ようやく再出発」ダイハツ本社工場で生産再開 国内の全工場が稼働に 停止から約4か月半…従業員「やっぱり長かった」

MBSニュース / 2024年5月7日 9時20分

-

5「ブラザー工業のTOB案」にローランドDGが大反論 DG常務「傘下に入ると営業利益が50億円下押し」

東洋経済オンライン / 2024年5月7日 11時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください