40代の会社員です。老後資金として貯めているお金が100万円になりました。このまま現金で増やし続けるよりも、iDeCoを使って運用したほうがいいでしょうか?

ファイナンシャルフィールド / 2024年5月10日 10時0分

「貯蓄から投資へ」以前はひとごとのように思えたフレーズですが、近頃はちょっとした投資ブームがおきています。iDeCoやNISAをどう使えば良いのか悩む声は多いです。

まずはお金の置き場所を考えましょう

「老後資金として貯めているお金が100万円になりました」ということは、そのお金は“当分使わないお金”です。資産運用を考える際には「お金の仕分けをする」ことが大切です。手持ちのお金を4つに分類します。

(1) 日常の生活費などに使うお金

(2) 使う予定はあるが、使う時期は数年後のお金

(3) 将来のため(10年以上先)に貯めているお金

(4) 急な出費に備えるためのお金(生活費の3ヶ月~1年分)

上記の(1)(2)(4)は減らしてはいけない「守るお金」です。(1)(4)の置き場所は流動性も確保できる普通預金やMRFなどが選択肢になります。(2)は少し利回りの良い定期預金や個人向け国債、格付けの高い社債が置き場所となります。

(3)は余裕資金なので「増やすお金」として、投資を考える対象になる資金です。今回の100万円が相当します。今まではインフレを意識することも少なかったのですが、老後までは20年以上あります。

今後は、現金で持ち続けることで「将来価値が下がってしまうリスク」についても対策する必要があります。物価上昇に負けない運用をするには、投資信託などを使って、長期・分散・積立投資をすることが有効です。老後資金を確保するのなら、現金で持ち続けるよりも、他の置き場所を考えるべきでしょう。

なぜiDeCoが老後資金の準備に最適といわれているの?

iDeCoは、老後資金を積み立てる上で「お勧め!」とされるツールです。

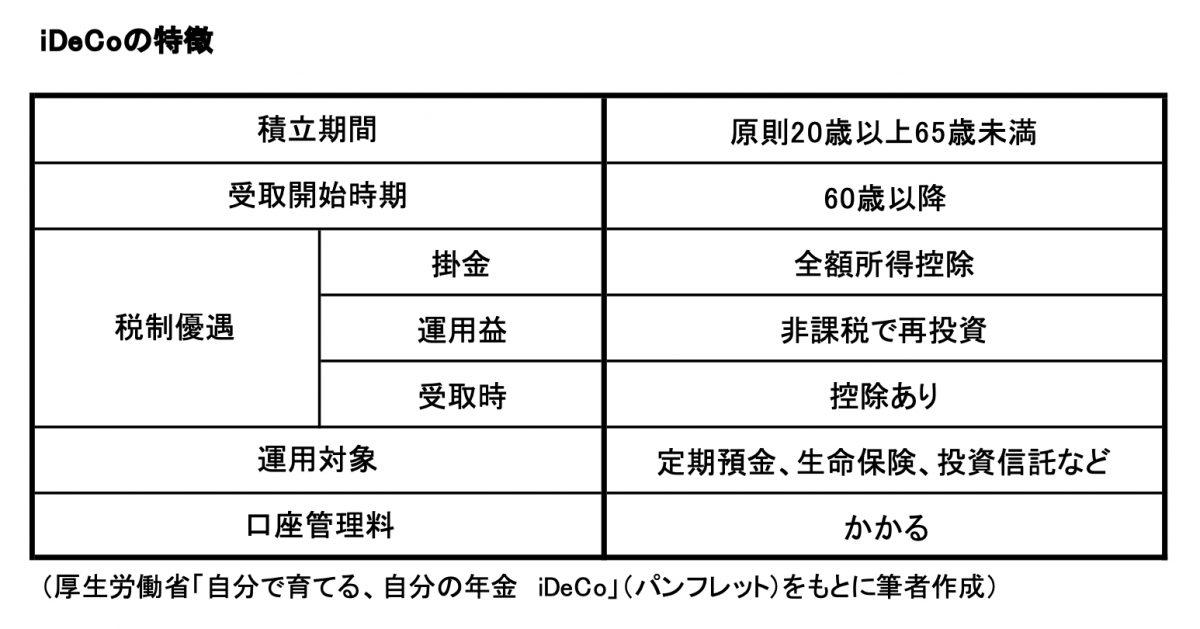

そもそもiDeCoは個人型確定拠出年金の愛称で、公的年金を補完するために、自分で決めた掛金を積立運用し老後に受け取る仕組みです。図表1のような特徴があります。

(図表1)

一番のお勧めポイントは、厚生労働省のiDeCoのパンフレットにも表紙に掲げられているのですが、3つの税制優遇を受けられる点です。

・掛金が全額所得控除の対象になります

毎月1万円の掛金なら1年間で12万円の積立金額になります。所得税(20%)・住民税(10%)の税率の場合、12×30%で年間3万6000円税が軽減されます。

・運用益は非課税で再投資されます

通常なら金融商品の運用益には約20%の税金が掛かります。iDeCoなら非課税で再投資されますので、効率的に複利効果を得ることができます。

・受取時にも控除があります

受取時には税金が掛かりますが、年金として定期的に受け取る場合は「公的年金等控除」、一時金として一括で受け取る場合は「退職所得控除」が設けられています。

主な注意点が2つありますので、確認しておきます。図表にあるとおり、原則として60歳になるまで受給できません。老後の生活資金に充てることが目的なので、ここは「老後資金専用口座」と考えましょう。

冒頭でお金の仕分けをしましたが、(1)(2)(4)のお金を入れてしまうとバランスが崩れます。変更はできますが、掛金は慎重に考えてください。

2つめの注意点は口座管理料についてです。「国民年金基金連合会の手数料」「運営管理機関(金融機関等)等の手数料」「運用商品の手数料」がかかります。金融機関や運用商品によって変わりますので、金融機関選びのポイントにもなります。比較検討することが大切です。

なぜNISAとの併用がお勧めといわれているの?

「iDeCoとNISAどちらが良いか?」と、両者は比較されることが多いです。これまで見てきたように、iDeCoは老後資金に特化した制度です。NISAはいつでも受け取ることができるのでその点では自由度が高いです。

NISA口座も長期スパンで利用することでリスクを減らすことができます。2つの制度はそれぞれに優れています。「(3)将来のため(10年以上先)に貯めているお金」の置き場として、やはりうまく併用することがお勧めです。

出典

厚生労働省 自分で育てる、自分の年金 iDeCo(パンフレット)

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士

外部リンク

この記事に関連するニュース

-

改めて知っておきたいiDeCoとNISAの違い、活用法をFPが指南

MONEYPLUS / 2024年5月9日 11時30分

-

お金はどうやったらたまる? 「残ったら貯蓄へ」の「成り行き貯蓄」はNG

ファイナンシャルフィールド / 2024年5月8日 9時40分

-

NISAでつみたて vs iDeCo―実はあなどれない!? “制度にかかる費用”で比較

Finasee / 2024年5月7日 11時0分

-

30歳で「手取り18万円」です。老後のためにNISAやiDeCoで「月3万円」欲しいのですが、出せるのは「月1万円」です。やはり少額だと厳しいでしょうか?

ファイナンシャルフィールド / 2024年4月30日 5時0分

-

「毎月100円でもいいから、新NISAは始めたほうがいい」社会人1年生に知ってほしい"お金の貯め方・増やし方"

プレジデントオンライン / 2024年4月25日 16時15分

ランキング

-

1ドライブスルー中古車査定が登場…強みは「スピードと会話の短縮」

レスポンス / 2024年5月20日 19時30分

-

2だからトヨタは「全方位戦略」を貫いた…「富裕層のシンボル」テスラがここにきて大失速しているワケ

プレジデントオンライン / 2024年5月20日 9時15分

-

3医師が推薦!「おやつ」はむしろ食べたほうがいい… 大谷翔平も実践していた理想のおやつとは?

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月20日 8時0分

-

4再送-米アップル、薄型iPhoneを開発 25年に発売か=報道

ロイター / 2024年5月20日 8時30分

-

5やがて太陽光パネル"大量廃棄の波"が押し寄せる…地銀の「電力子会社設立ブーム」に潜むリスク

プレジデントオンライン / 2024年5月20日 10時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください