今月の質問 「異常気象対策 ~ 今年の夏、暑かったでしょうか? ~」

トウシル / 2023年10月6日 16時0分

今月の質問 「異常気象対策 ~ 今年の夏、暑かったでしょうか? ~」

はじめに

今回のアンケート調査は、2023年9月25日(月)~27日(水)にかけて行われました。

9月末の日経平均株価終値は3万1,857円でした。節目となる3万2,000円水準を割り込んだだけでなく、前月末終値(3万2,619円)からは761円安、月足ベースでも3カ月連続で下落となりました。

あらためて、9月の相場を大まかに振り返ると、前半は上昇し、後半にかけては下落に転じるという値動きでした。日足チャートでは、月間を通じて「山」を描く格好となり、ちょうど「谷」を描いていた前月(8月)とは反対の展開となりました。

前半の株価上昇局面では、米国株がグロース(成長)株を中心に軟調気味になる一方で、日本株については時価総額の大きい主力のバリュー(割安)株や、円安進行に伴う輸出関連株などに買いが入り、TOPIX(東証株価指数)がバブル後の最高値を更新するなど、日本株に対する買い意欲が際立つ場面もありました。

とはいえ、株式市場の重しとなる米長期金利や原油価格の上昇傾向が続く中では、さすがに日本株も上値を追いづらくなったほか、日米の金融政策イベントを控えていたタイミングも加わり、月末にかけて次第に失速していきました。

このような中で行われた今回のアンケートですが、3,600名を超える個人投資家からの回答を頂きました。

日経平均のDIについては、堅調な見通しが維持されて前回と大きく変わらない結果でしたが、為替の見通しについては、円安が進行した影響もあってか、前回よりも円安の見通しを強める結果となりました。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「DIは楽観見通しも、警戒は続く」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

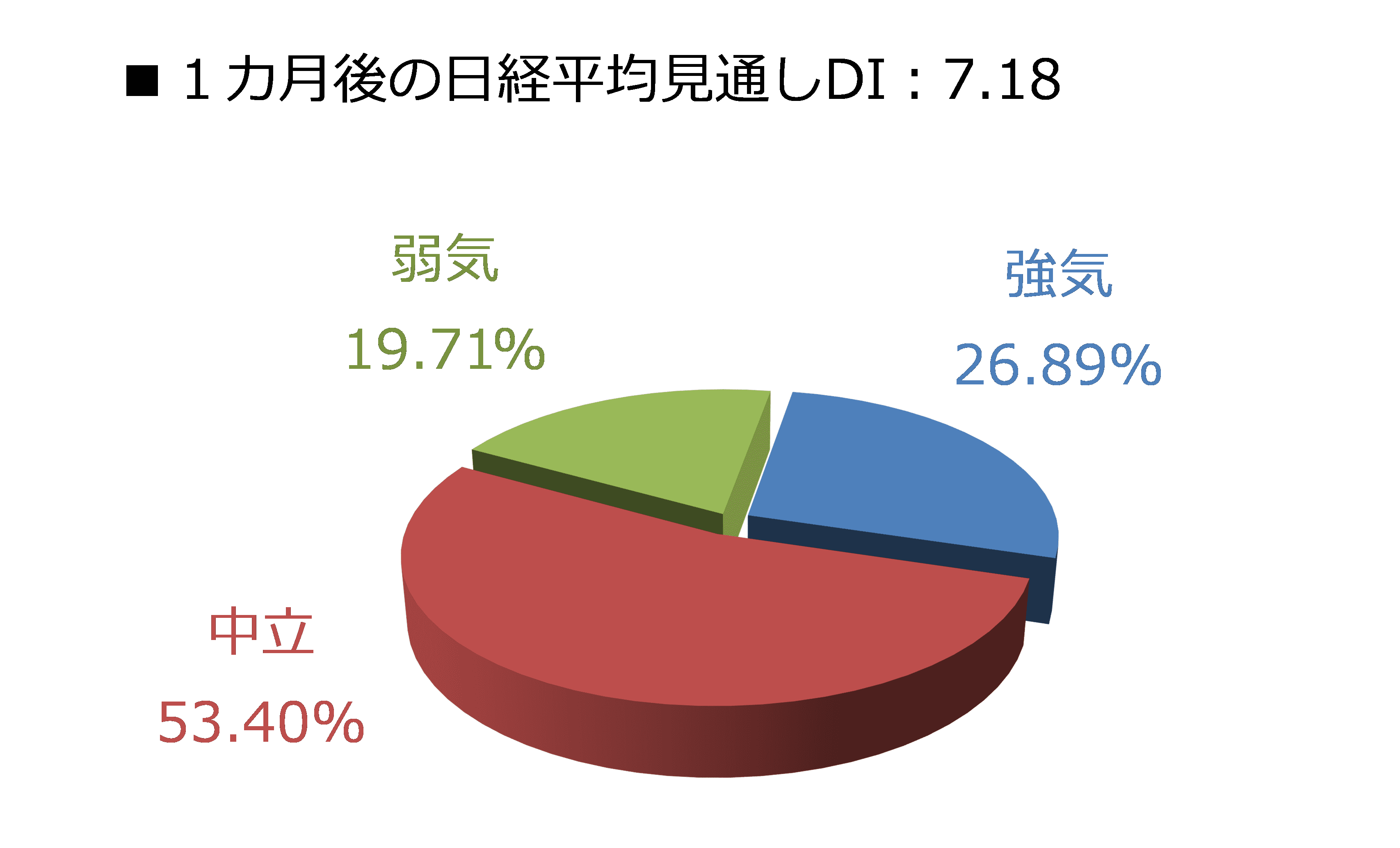

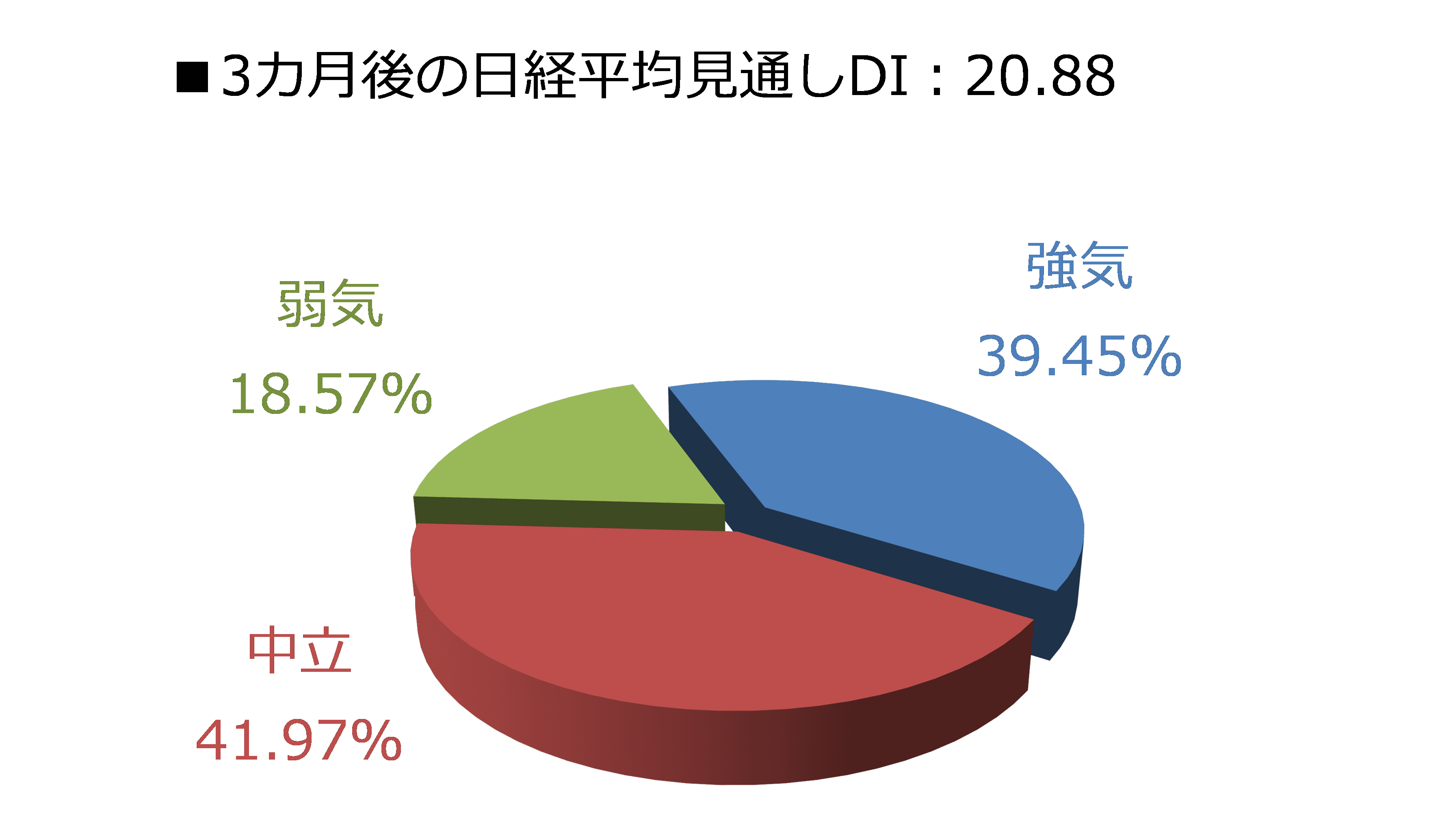

今回調査における日経平均の見通しDIは、1カ月先がプラス7.18、3カ月先はプラス20.88となりました。

前回調査の結果がそれぞれ、プラス8.16とプラス16.13でしたので、1カ月先はほぼ横ばいながらも微妙に減速、3カ月先についてはさらに株高の見通しを強める結果となりました。ちなみに、3カ月先DIがプラス20台に乗せるのは、2018年の9月調査以来です。

また、今回のDIの結果については、調査期間中(9月25~27日)の日経平均が軟調気味に推移していたことも影響したと思われますが、回答の内訳グラフを見ると、1カ月先の見通しについては、強気派の割合が26.89%と、前回(25.97%)よりも増えていることが分かります。

確かに、9月半ばまでの日本株は、TOPIXがバブル後の高値を更新する場面を見せていましたし、調査期間中の株価が軟調気味でも強気派が増えていたことから、投資家のムードとしては、まだ日本株の先高感が維持されている印象で、実際に3カ月先DIの結果にも反映されたと考えられます。

3カ月先見通しの内訳グラフを見ると、強気派が39.45%と4割近くを占め、弱気派(18.57%)を大きく上回っていることが分かります。

しかし、こうして迎えた10月相場は、日経平均が今回のDI結果とは反対に、軟調なスタートとなってしまいました。

9月下旬からの相場環境を見渡すと、日米金融政策イベントを無難に通過したほか、懸念されていた米議会の予算案を巡る与野党の対立も、土壇場のところで「つなぎ予算」が可決されて、一部政府機関の閉鎖や経済指標公表の遅れ、米国債の格下げ懸念などが回避されるなど、相場環境をガラリと変えるようなインパクトのある悪材料が出てきたわけでなさそうです。

10月に入ってからも、中国PMI(購買担当者指数)が改善を見せ、日銀短観の結果も警戒されるほどの内容ではなかったことを踏まえると、DIの結果からすれば、足元の株価下落は「買いを入れるチャンス」という見方が出てきもおかしくはありません。

とはいえ、9月下旬から10月にかけての日本株下落については、少し慎重に観察する必要がありそうです。9月の半ばまでの日本株は、米国株よりも強さを発揮していましたが、足元については、日本株の方が軟調な場面が目立っています。

気が付けば、日経平均は6月に高値をつけて以降、約3カ月間の間緩やかな下降トレンドをたどってきたことになるのですが、この3カ月間の下げ幅(1,331円)は、年初から6月高値までの上昇幅(7,094円)と比べると、18%程度の下落ではあるものの、下落トレンド入りする境界線が20%という見方があることを考えると、さらなる一段安には要注意となります。

さらに、足元のドル建てで見た日経平均は、米著名投資家のウォーレン・バフェット氏が今年の4月に来日し、日本株の追加投資に関する発言をした時の株価水準まで下落しています。

日本株の上昇要因とされる円安は、海外投資家からすれば為替面でのマイナス要因でもあるため、今月の半ばから本格化する企業決算で企業がしっかり利益を確保し、明るい見通しを示すことができるかなど、円安要因以外の日本株の買い材料が株価再浮上のための焦点になります。

なお、先ほども触れた3カ月先DIがプラス20台に乗せた2018年9月調査以降の日経平均は、10月に入ってから年末にかけて、2万4,400円台から1万9,000円台割れまで下落していった経緯があります。

あくまでも過去の事例ですが、強気見通しの裏で相場のムードが大きく変化するかもしれないことは意識しておいた方が良いかもしれません。

今月の質問

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、テーマを決めて行っている「今月の質問」について、書きます。9月のテーマは「異常気象対策」でした。

気象庁は先月、今年の夏の気温は全国的に平年を大きく上回り、統計開始(1898年)からの平均気温偏差が過去最高、128地点で過去最高気温を記録したと公表しました。

世界に目を向ければ、猛暑やそれに起因するとみられる大規模な山火事が各地で発生しました。国内外ともに、まさに異例の夏となったわけです。

こうした中、今回の楽天DIでは、記録的な暑さとなった今年の夏を起点に、異常気象への対応や関連する企業・分野などについて尋ねました。

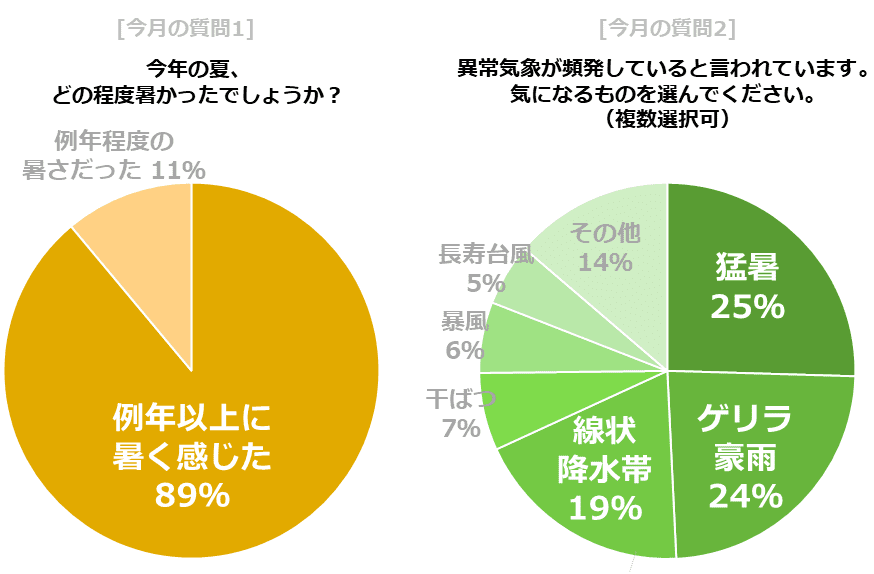

図:質問1・2

当該質問の回答者(3,579名)の9割弱にあたる(3,183名)が、今年の夏は例年よりも暑く感じたと回答しました(質問1)。異常気象の片鱗が垣間見えた夏だったと言えるでしょう。

一口に異常気象といってもさまざまな事象があります。複数選択可で、猛暑、ゲリラ豪雨、線状降水帯、干ばつ、暴風、長寿台風、長雨、豪雪、厳冬、日照不足、冷夏、その他の中から、気になる事象を選んでいただきました(質問2)。

1位:猛暑(25%)、2位:ゲリラ豪雨(24%)、3位:線状降水帯(19%)が上位に入りました。これらはいずれも今年の夏、日本各地で目立った事象でした。

猛暑は熱中症の直接的な原因です。また、ゲリラ豪雨や線状降水帯(線状になった前線が同じ地域に長時間居座って長雨をもたらす事象)は、発生すると河川の氾濫や土砂崩れなどの大規模な災害を引き起こすことがあります。

いずれも強く警戒しなければならない事象であるため、気になると感じた方が多かったと考えられます。

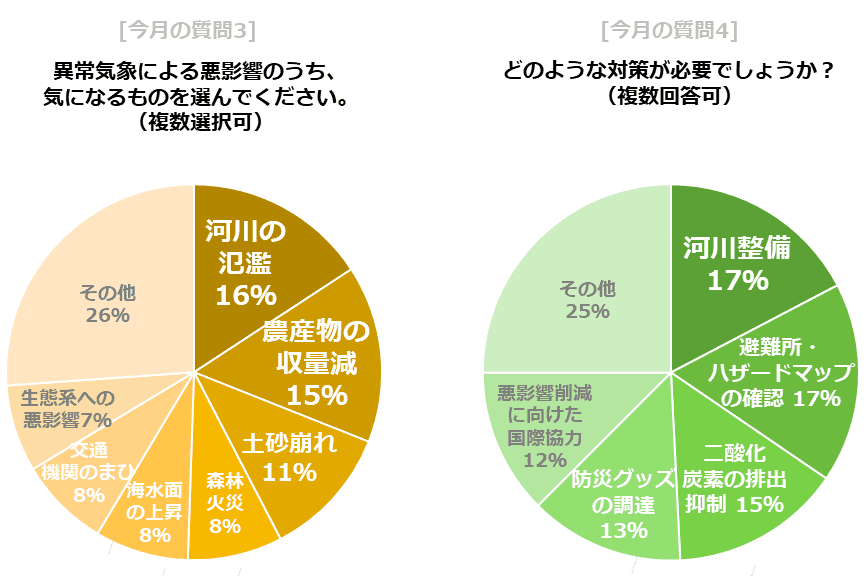

これに関連し、異常気象による具体的な悪影響について尋ねました(質問3)。選択肢は次の14個でした(複数回答可)。

河川の氾濫、農産物の収量減、土砂崩れ、森林火災、海水面の上昇、交通機関のまひ、生態系への悪影響、水不足、極地の氷の融解、人体への悪影響、政治・経済への悪影響、観光業への悪影響、文化面への悪影響、その他。

図:質問3・4

1位:河川の氾濫(16%)、2位:農産物の収量減(15%)、3位:土砂崩れ(11%)となりました。豪雨による河川の氾濫が毎年のように発生しているため、「河川の氾濫」が気になる悪影響の1位になったと、考えられます。

また、2位の「農産物の収量減」については、平成の米騒動(1993年:冷夏がきっかけで米の生産量が大幅に減少した)や、リンゴ台風(1991年:台風により東北地方のリンゴが大打撃を受けた)などの記憶がある方が選択された可能性があります。

こうした異常気象起因の悪影響への対策について尋ねました(質問4)。1位:河川整備(17%)、1位:避難所・ハザードマップの確認(17%)、二酸化炭素の排出抑制(15%)となりました。

質問3で最も気になる悪影響とされた河川の氾濫を軽減するための対策が目立ちました。河川の整備は主に自治体が行う対策ですが、避難所・ハザードマップの確認は、個人ですぐにできる対策です。

日本は世界でも急流(流れが速い河川)が多く、かつ台風の通り道でもあります。4位の防災グッズの調達も含め、個人でできる対策は積極的に行うことが必要であると、考えられます。

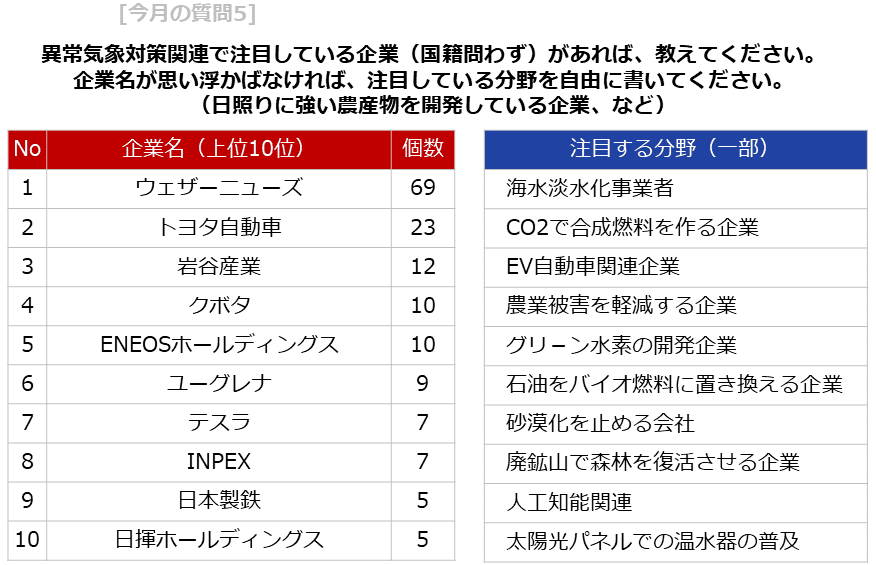

異常気象起因の悪影響を軽減するための対策の一翼を担うのが、企業です。異常気象対策関連で注目している企業や分野を尋ねました(質問5)。

図:質問5

個別の企業名として、気象情報を広く伝える「ウェザーニューズ」が最も多く寄せられました。災害に関わる気象情報は、身を守るために欠かせません。

また、テスラやトヨタ自動車などのEV(電気自動車)の開発を進める会社が上位にランクインしました。走行中に二酸化炭素を排出しないEVは、地球環境にやさしいと考えられています。

その他、脱炭素における重要品目である水素に関連する事業を手掛ける岩谷産業や、自然由来の燃料とされるバイオ燃料を手掛けるユーグレナなどが、上位に入りました。

ここまで、「異常気象対策 ~ 今年の夏、暑かったでしょうか? ~」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを、伝えていきます

為替DI:10月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

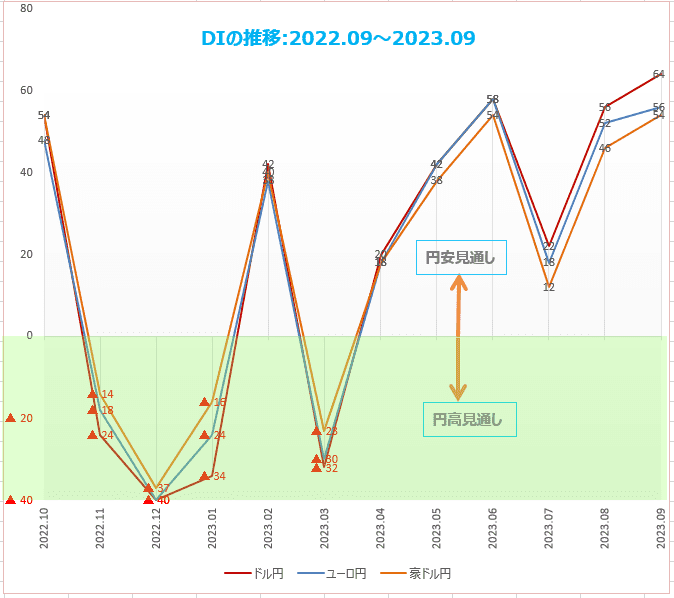

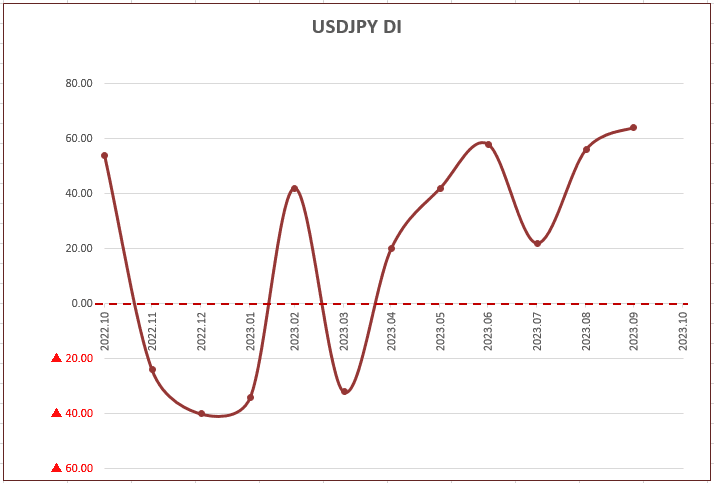

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

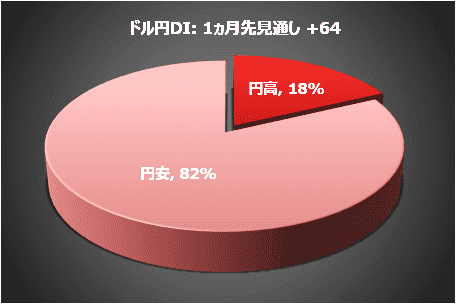

「10月のドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の「円安/ドル高」見通しは9月に比べて「円安/ドル高」見通しはさらに増え、全体の82%を占めました。9月は78%でした。円安見通しから円高見通しを引いたDIは、前月から8ポイント増加して+64になりました。

9月FOMCは「タカ派的据え置き」

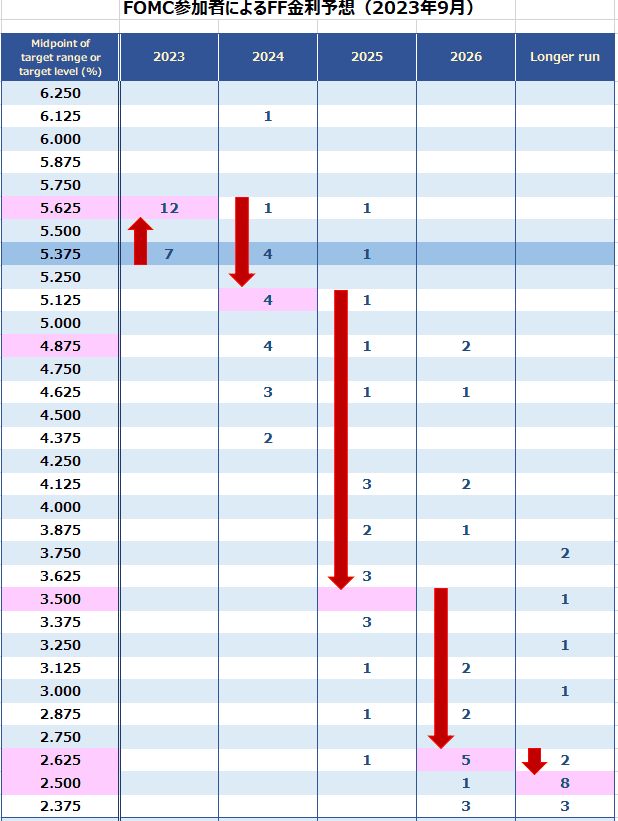

FOMC(米連邦公開市場委員会)は9月19日と20日に開催した定例会合において、主要政策金利であるFF(フェデラルファンド)金利の誘導目標レンジを5.25%から5.5%に据え置くことを決定しました。

この決定は「タカ派的据え置き」と評されました。

その理由は、FOMC会合後に公表される「経済見通しの要約」(Summary of Economic Projections: SEP)の一部として掲載されたドットチャート(FOMC参加者による政策金利の予想散布図)で、参加者の半数以上が2023年末の水準を5.75%と予想しているからです。

年内追加利上げの可能性がまだ「50%」あるということで、かなり強気な金利見通しといえます。パウエルFRB(米連邦準備制度理事会)議長も記者会見で「年内あと一回の利上げを行う可能性が高い」との見解を示しました。

一方で、6月時点では1.0%あった2024年の利下げ幅の予想中央値は0.5%にとどまりました。1.0%以上の利下げを予想する参加者はわずか5人で、0.25%は4名でした。1名は2024年の利下げゼロを予想しています。

さらに、2026年末の金利予想は2.5%から2.9%まで引き上げられました。FRBの高金利が「少なくとも3年間」は続くことを示唆しています。

FOMCの声明文と経済予測(SEP)でも、FOMC参加者が、6月時点やその前年に比べて「さらに長期にわたり、さらに引き締め的な政策」に傾いていることがはっきり読み取れます。

パウエルFRB議長は中立金利(インフレにもデフレにもならない金利水準)が高くなったことを、今回の記者会見で初めて公式に認めました。

金利水準がまだ十分に引き締め的ではない、つまり一段の利上げ余地があることを示唆する発言です。このような理由から、マーケットは9月のFOMCを「タカ派的据え置き」と位置づけました。金利市場が予想する最初の「利下げ」時期も、2024年3月まで後退しています。

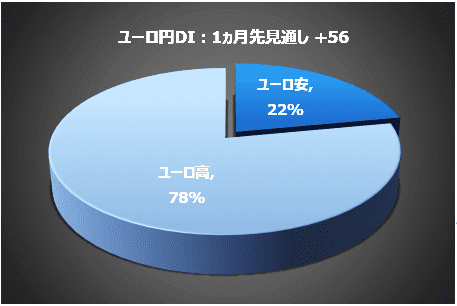

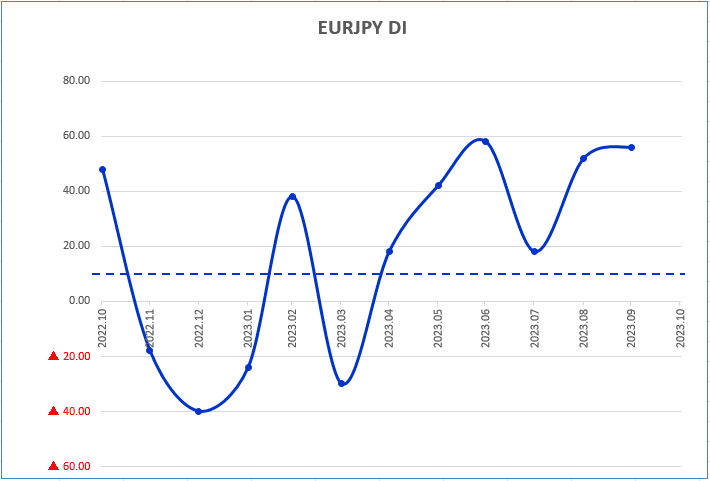

ユーロ/円

楽天証券が10月のユーロ/円相場の先行きについてアンケート調査を実施したところ、個人投資家の「円安/ユーロ高」の予想がさらに増え、全体の78%を占めました。9月は76%でした。

円安見通しから円高見通しを引いたDIは、前月から4ポイント増えて+56になりました。

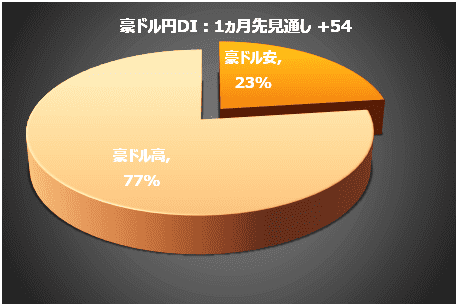

豪ドル/円

楽天証券が10月の豪ドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家の「円安/豪ドル高」の予想がさらに増え、全体の77%を占めました。9月は73%でした。

円安見通しから円高見通しを引いたDIは、前月から8ポイント増えて+54になりました。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

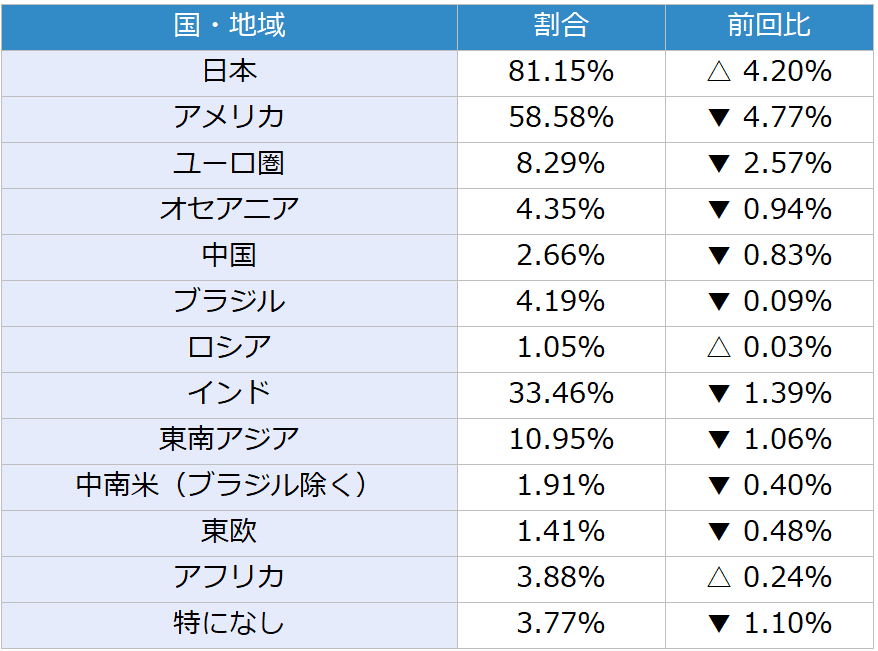

今回は、毎月実施している質問「今後投資してみたい国(地域)」で「日本」「アメリカ」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表のとおり、13個です(複数選択可)。

図:「日本」「アメリカ」を選択した人の割合の推移

2023年9月の調査で、「日本」を選択した人は81%(全回答者3,607名中、2,927名が日本を選択)、「アメリカ」は58%でした。日本にとって81%は、日本が選択肢に含まれた2016年5月以降、最高です。

9月前半、TOPIXがバブル後の最高値を更新したことが大きかったと考えられます。中国経済への不安感が一時的に後退したこと、円安が進行して輸出関連株が買われやすかったこと、原油高をきっかけに資源関連株が買われやすかったこと、こうした地合いを受けて大型株が買われやすくなったことなどが、高値更新の背景だと考えられます。

株価上昇は、投資意欲を増幅させる要因だと言えます。今後も、日本の株価指数の値動きと「日本」を選択した人の割合の推移に注目していきたいと思います。

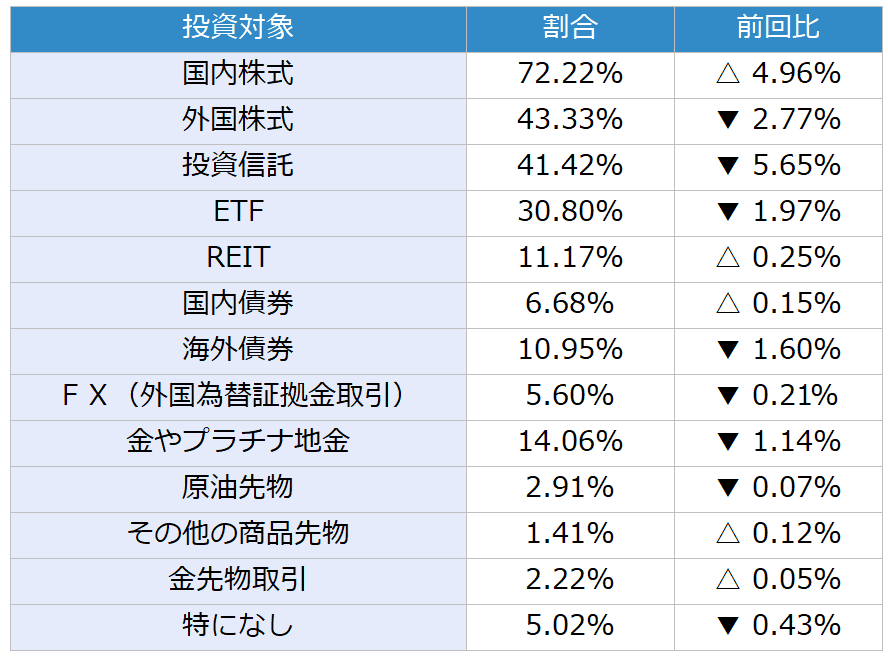

表:今後、投資してみたい金融商品 2023年9月調査時点 (複数回答可)

表:今後、投資してみたい国(地域) 2023年9月調査時点 (複数回答可)

(楽天証券経済研究所)

この記事に関連するニュース

-

S&P500は下値を探る?為替差益で円建て米国株式は最高値を更新(香川睦)

トウシル / 2024年5月2日 7時45分

-

米国株の下落が怖い?ドローダウンで検証する下落余地と投資戦略(香川睦)

トウシル / 2024年4月26日 8時0分

-

円安はいつ終わるのか!?

トウシル / 2024年4月25日 17時6分

-

円安どこまで? 口先介入だけなら、155円も単なる通過点に

トウシル / 2024年4月17日 9時41分

-

今月の質問「今、日本株を売りますか?」

トウシル / 2024年4月5日 16時0分

ランキング

-

1「わらび餅」に外国人殺到! とろ~り伸びる進化形も、海外では専門店オープン【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年5月2日 21時50分

-

2黒田東彦・日銀前総裁「円安は一時的」…NYの講演で見解、マイナス金利解除・利上げは「当然のこと」

読売新聞 / 2024年5月3日 17時45分

-

3東京で「舟通勤」は定着するか? ノー渋滞で快適も、課題は山積み

ITmedia ビジネスオンライン / 2024年5月3日 8時35分

-

4インフレ・金利上昇、マンション購入は急ぐべき? 長期では、マンション所有は3つのリスクの塊

東洋経済オンライン / 2024年5月3日 12時10分

-

5円上昇、一時152円台 3週間ぶり高値、介入警戒

共同通信 / 2024年5月3日 11時36分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください