[今週の日経平均]なるか?新年度相場のスタートダッシュ~一歩退いて捉えたい株価の先高観~

トウシル / 2024年4月1日 12時34分

[今週の日経平均]なるか?新年度相場のスタートダッシュ~一歩退いて捉えたい株価の先高観~

3月最終週となった先週の国内株市場ですが、週末29日(金)の日経平均株価は4万369円で取引を終えました。前週末終値(4万888円)からは519円安と、週間ベースで反落はしたものの、節目の4万円台を維持して年度末を迎えました。

そして、いよいよ今週からは新年度相場が始まります。国内では週初の1日(月)に日銀短観が公表されるほか、米国でも先週末公表の2月個人消費支出(PCE)の結果を織り込む動きから、週末5日(金)の3月雇用統計を待つというスケジュール感の中で、日本株は先週からの堅調な流れを引き継いでスタートダッシュできるかが注目されます。

そこで、今回のレポートでは、足元の日本株市場を包んでいる先高観ムードを中心に、今後のポイントなどについて考えて行きたいと思いますが、まずはいつものように、足元の日経平均の状況からチェックしていきます。

日経平均は週間で反落も先高観を残す

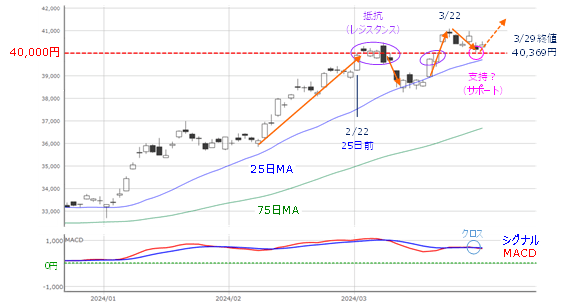

図1 日経平均(日足)とMACDの動き(2024年3月29日時点)

あらためて、先週の日経平均の値動きを振り返ると、細かい株価の上げ下げを繰り返しながら、上値が切り下がっていく展開でした。下段のMACDを見てもシグナルを下抜けるなど、値動きの方向感は下向きの印象を強めているようにも見えます。

ただし、冒頭でも触れたように、下値については節目の4万円台をしっかりと維持しています。

下落しながらも着実に値固めが進んでいるほか、3月上旬には、この4万円水準でもみ合った場面があり、その時はこの株価水準が「抵抗(レジスタンス)」となっていましたが、先週の値動きからは、抵抗から「支持(サポート)」として機能しつつあるようにも見えます。

一般的に、株価やテクニカル分析の節目が「抵抗から支持」、もしくは「支持から抵抗」へと役割を変える場面はよくあり、トレンドの継続を把握する上で注目されるチェックポイントとなっています。

そのため、先週の日経平均は、下落はしましたが、先高観を残している格好と言えます。

例年4月は外国人投資家が日本株を買い越す傾向

このように、先週の日経平均は、3月権利落ちによる配当金分の株価下落の影響がありながらも、下値が堅かったわけですが、その背景には、足元で円安傾向が続いていることによる輸出関連企業の業績上振れ観測をはじめ、配当再投資や新年度に向けた外国人の買いなどの需給要因が考えられます。

とりわけ、「例年4月は外国人投資家が日本株を大きく買い越している」という傾向があります。

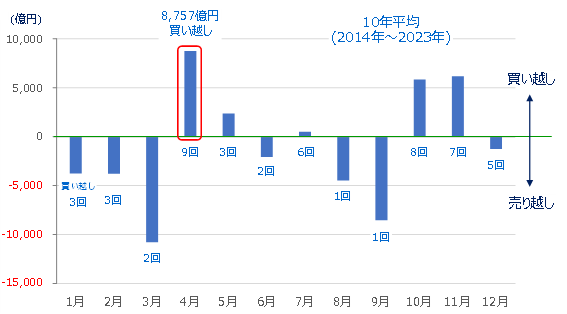

図2 投資部門別売買動向(2市場)における月別の外国人の動向(過去10年平均)

上の図2は日本取引所(JPX)グループが公表している『投資部門別売買動向』から、外国人投資家の売買を、過去10年平均(2014年~2023年)で月別にまとめたものです。

図を見ても分かるように、外国人は例年4月に大きく買い越す傾向があり、過去10年の平均は約8,000億円の買い越しとなっています。ちなみに、過去10年で外国人が4月に売り越したのは、コロナ禍の最中だった2020年のみです。

こうした傾向に沿うのであれば、新年度相場の4月を迎えるにあたって、株価上昇の原動力としての期待値は高いかもしれません。

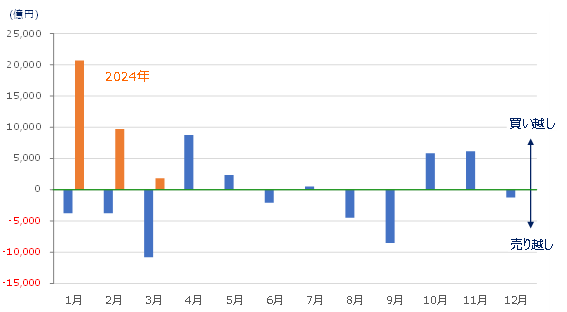

図3 投資部門別売買動向(2市場)における月別の外国人の動向(過去10年平均) その2

※3月は第1週から第3週までのデータ

ただし、先ほどの図2に2024年の状況を重ね合わせてみると、例年売り越しとなっている1月と2月にそれぞれ、2兆円超と1兆円弱といった具合に、大幅に買い越しています。3月についても第3週までで1,850億の買い越しとなっています。

このように、2024年の外国人投資家は急ピッチで日本株を買い越してきたと考えられ、この勢いのまま4月も買い越し基調が続くのか、また、いったんの利益確定売りが出てくる可能性も考慮しておく必要があるかもしれません。

さらなる株高のハードルは上がっている?

このほか、最近の日本株を支えている為替市場の円安についても、今後も円安傾向が続く見込みではあるものの、先週あたりから、日銀・政府の介入に対する要人発言などのトーンが強まり、警戒感も高まっているため、目先は積極的に円安を好感する動きは抑制されるかもしれません。

また、日本株がさらに上昇していくには株価の割高感を相殺する「次の買い材料」が欲しいところです。

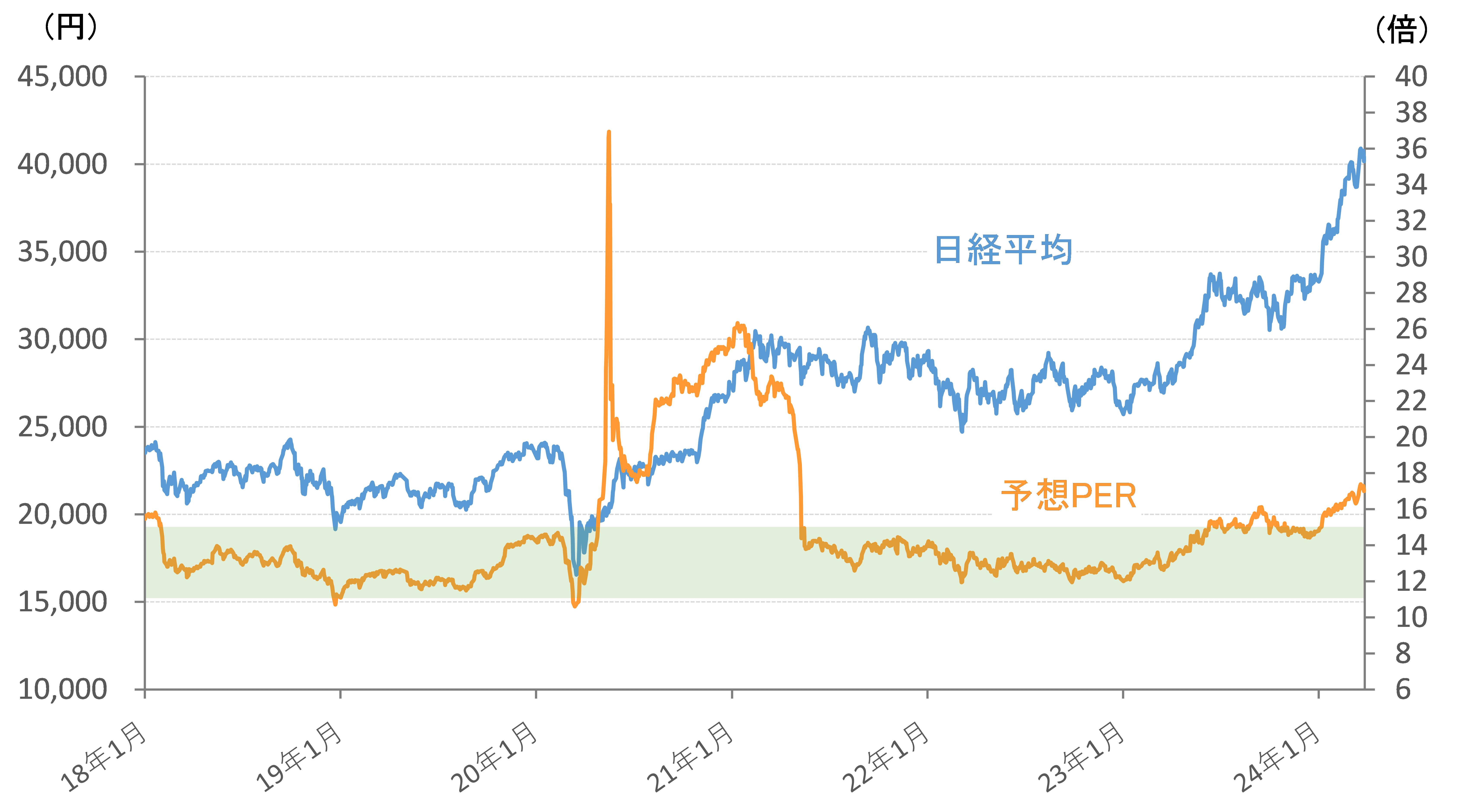

図4 日経平均と予想PERの推移(2024年3月29日時点)

上の図4は、日経平均とPER(株価収益倍率、予想ベース)の推移を示したものです。

先週末29日(金)時点のPERの値は17.07倍です。直近では22日に17.38倍まで上昇していました。

図を見ると、コロナ禍の時期に異常値が出ている場面があるものの、日経平均のPERは長期的には概ね11倍台の半ばから15倍あたりの範囲内で推移していますので、単純に過去の傾向と比べると、足元の日経平均は割高感が出ています。

4月後半からは国内企業の決算発表シーズンが本格化していきますが、日経平均を構成する225社のEPS(1株あたり利益)予想の平均をまとめると、全体では2025年3月期で10%ほど伸びるという見通しが優勢となっています。

PERは「株価÷EPS」で計算されますので、今後の企業決算発表で分母のEPSが10%増えていくことを前提にするならば、理屈の上では15倍台まで低下するため、シナリオ通りに進むのであれば、現在の株価は正当化されて行くことになります。

ここから言えるのは、「現在の日経平均は国内企業の成長をある程度まで先取りしている」ということと、「今後も株価が上昇していくには、割安感の修正だけでは難しく、さらなる業績の伸びが必要」ということになります。

例えば、メガバンク株{三菱UFJFG(8306)、三井住友FG(8316)、みずほFG(8411)}は足元で高値圏での推移が続いているものの、3月上旬につけた高値を超えられない状況となっています。

実際に、メガバンクのPERやROE(自己資本利益率)、PBR(株価純資産倍率)などの指標を見ると、バンク・オブ・アメリカ(BAC)やウェルズ・ファーゴ(WFC)、シティグループ(C)といった米大手銀行と比べてもあまり変わらない値まで改善しており、すでに割安感の修正は完了したと考えられます。

また、米著名投資家のウォーレン・バフェット氏の発言で注目を浴びた大手商社株も高値圏でのもみ合いとなっており、メガバンク株と同じような状況であると考えられ、割安感を背景とした日本株の上昇は「そろそろ次の段階」へと移っていると思われます。

そのため、これまでの割安感の修正に伴い、物色できるセクターや銘柄の選択肢が狭まりつつあることや、円安以外の業績上振れ材料が半導体など一部に限られていることを踏まえると、新年度相場入り後の日本株が上昇したとしても、これまでのような大幅な株価上昇を演じていくためのハードルは上がってきている可能性があり、新たな買い材料が出てこないと、上値を伸ばす余地は限られてしまうかもしれません。

日経平均の予想レンジは4万1,600円~3万9,300円

最後に日経平均の予想レンジについても見て行きたいと思います。

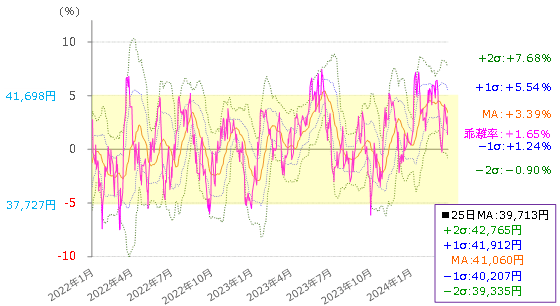

図5 日経平均移動平均線乖離率(25日)のボリンジャーバンド(2024年3月29日時点)

先週末29日(金)時点の25日移動平均線乖離(かいり)率はプラス1.65%と、25日移動平均線からやや上回っている状況です。上の図5で確認すると、マイナス1σ(シグマ)のよりやや上のところに位置しています。

前の週には、ボリンジャーバンドのMA(中心線)を超えるところまで戻す場面があったものの、先週は再び下方向へ向かい、株価と25日移動平均線との乖離を修正しに行く動きとなりました。

そのため、今週も乖離の修正を続けるのであれば、乖離が無くなる0%や、その下に控えるマイナス2σあたりが下値の目安となり、反対に新年度相場のスタートダッシュに成功したのであれば、ボリンジャーバンドのMA(中心線)超えやプラス5%乖離などが上値の目安となりそうです。

こうした目安を先週末29日(金)の25日移動平均線の値(3万9,173円)で計算すると、目先の日経平均の予想レンジは、4万1,600円~3万9,300円となりそうです。

今週は新年度相場入りのご祝儀的な買いが入り、短期的に株価が上振れる可能性は高そうですが、基本的には、日米の経済指標の結果や金融政策への思惑を見極めつつ、上値追いの勢いや下値での買い意欲など、相場の温度感を探っていくことになります。

したがって、積極的に上値を追わず、早めに手仕舞うことを意識するなど、投資判断の素早さが問われる週になるかもしれません。

(土信田 雅之)

この記事に関連するニュース

-

[今週の日経平均&株式市場]ハードルを超えて上昇できるか?~連休と決算と米FOMCと需給~

トウシル / 2024年4月30日 12時31分

-

[今週の株式市場]地政学リスクは株高期待を打ち消すのか?~強まる不透明感とムード急変への警戒~

トウシル / 2024年4月15日 12時0分

-

[今週の日経平均]相場シナリオの見直しは必要か?~株価上昇を妨げる「モヤモヤ」感~

トウシル / 2024年4月8日 12時5分

-

外国人投資家の売りで日経平均下落。当面、スピード調整か(窪田真之)

トウシル / 2024年4月8日 7時45分

-

今月の質問「今、日本株を売りますか?」

トウシル / 2024年4月5日 16時0分

ランキング

-

1メニューたった3種類で急成長「鰻の成瀬」 東京チカラめし、いきなり!ステーキを反面教師にできるか

ITmedia ビジネスオンライン / 2024年4月29日 6時15分

-

2『100円ショップ』が円安で悲鳴「きついを通り越してどうしたらいいんだって感じ」利益を出すために「もう100円ショップじゃなくなるような…」

MBSニュース / 2024年4月30日 17時45分

-

3手取り30万円・40歳の新婚男性「後悔しています」「老後資金を考える余裕はない」強い不安のワケ

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月30日 20時0分

-

4失業率3月は2.6%で横ばい、有効求人倍率1.28倍で0.02ポイント上昇

ロイター / 2024年4月30日 9時31分

-

5中国、日本の輸出規制案は通常貿易に悪影響 「企業の正当な権利守る」

ロイター / 2024年4月29日 16時6分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください