富裕層の「ライフプランニング」と「リスクマネジメント」…安定的な資産運用・遺産分割を実現する、プライベートバンカーの手法とは?【公認会計士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月5日 14時15分

(画像はイメージです/PIXTA)

自分や家族の将来のため、安定的な資産形成を行いたいと考える資産家の方は多いでしょう。ここでは、バランスシートやキャッシュフロー表を用いて生命保険の活用法を考える、プライベートバンカーたちの手法を紹介します。メガバンク出身の公認会計士・税理士の岸田康雄氏が解説します。

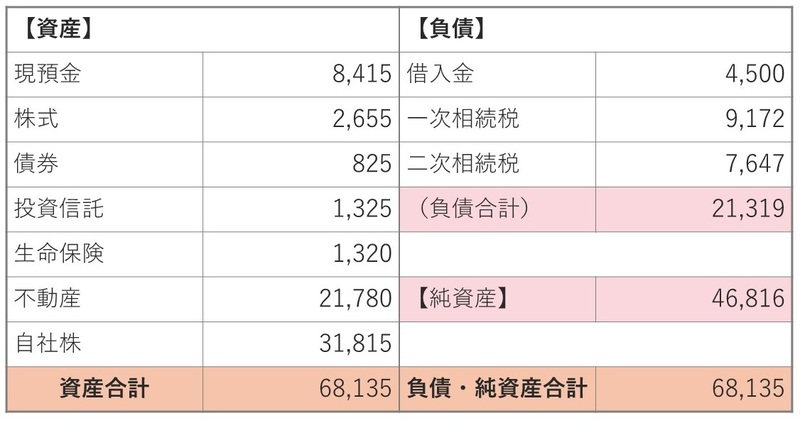

「バランスシート」の作成と分析

個人の財産状況を把握するには「バランスシート」と「キャッシュフロー表」の2つを作成し、それぞれ分析することが必要です。

バランスシートでは、資産と負債を時価で評価して計上し、未払い相続税額も計上します。そして、資産から負債を差し引いて純資産を出します。未払い相続税額を算出するには、資産の相続税評価が必要になります。

バランスシートを分析する際には、確認すべきポイントがいくつかあります。

まず、資産がリスク許容度内で適切に分散されており、必要な流動性が確保されているかを確認します。そして、相続時の遺産分割が容易な資産構成になっているかを確認します。さらに、負債が返済可能か、未払い相続税額を支払い可能かについても確認します。

これらの点を検討することで、個人財産の問題点を明らかにし、それに対する適切な対策を講じることが可能になります。

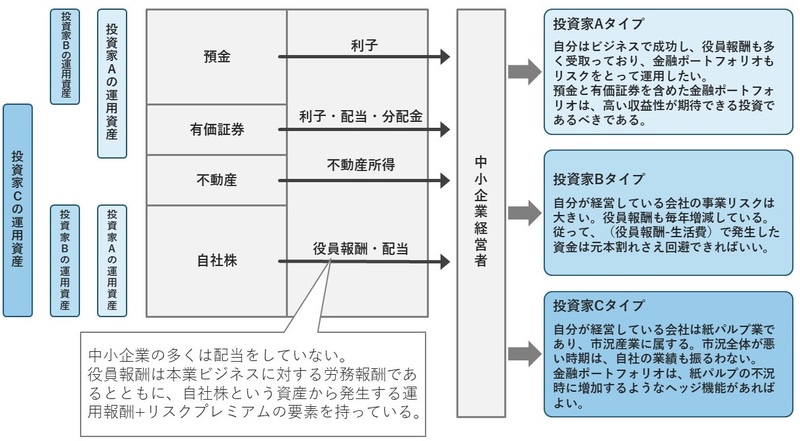

中小企業経営者・不動産オーナーの「リスク許容度」

プライベートバンカーのお客様は中小企業経営者や不動産オーナーが多く、事業を運営しています。そのため、資産構成は自社株や不動産が中心です。

中小企業経営者のリスク許容度は、3つのタイプに分けることが可能です。

【Aタイプ】事業が順調なため、金融資産の運用でも積極的にリスクを取りたいと考える

【Bタイプ】事業リスクが高いため、金融資産の運用ではリスクを低くしたいと考える

【Cタイプ】事業と負の相関関係を持つ金融資産で運用することを希望する

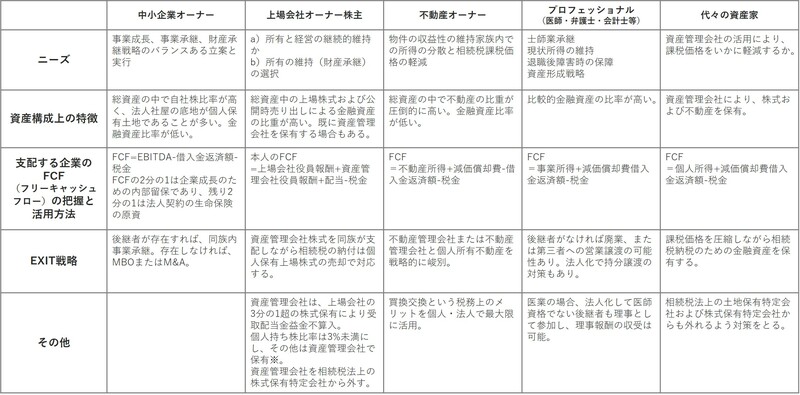

また、資産家の方の属性によってニーズが異なりますから、

①中小企業オーナー

②上場企業オーナー株主

③不動産オーナー

④プロフェッショナル

⑤代々の資産家

上記の5つの属性に分けて、固有のニーズを把握します。

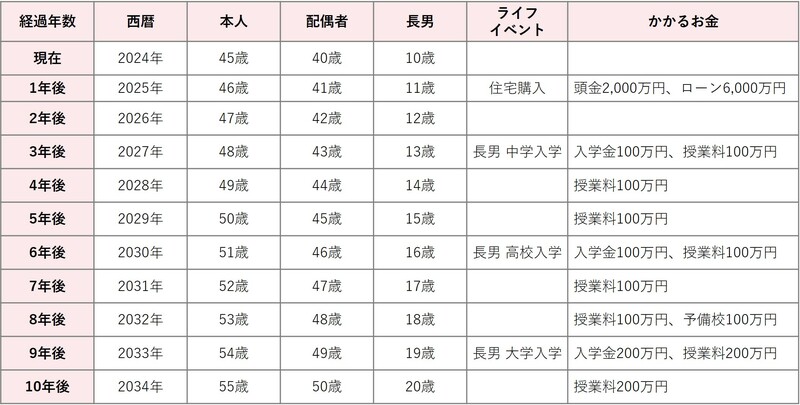

「キャッシュフロー表」の作成と分析

その一方で、キャッシュフロー表の作成は、先に「ライフイベント表」を作り、一時的な大きな支出がどこで発生するのか予測しておきます。

結婚、出産、教育、住宅購入、退職などの将来のイベントとそれに伴う必要資金を時系列にまとめます。

キャッシュフロー表には、収入、支出を記載し、その差額としての残高を計算します。

現役時代の収入には、給与収入、資産運用収入、家賃収入などがあるでしょう。支出には、住居費や教育費、生命保険料、損害保険料がありますが、一時的に発生するものとして、結婚や出産、趣味の費用、自動車、投資不動産、家族への贈与などがあります。

年間で収支がプラスの場合、金融資産が増加しますが、マイナスの場合には減少します。金融資産残高がマイナスになり借入金が増えた場合は、収入を増やしたり支出を減らしたりする対策が必要です。また、将来のために老後資金の準備を行うことも重要です。

老後の収入の主たるものは年金収入です。日本の年金制度では、国民年金と厚生年金保険の公的年金と、確定拠出年金などの私的年金があります。

公的年金は老齢基礎年金と老齢厚生年金で構成されており、老齢基礎年金は加入期間によって決定し、老齢厚生年金は加入期間と保険料の基礎となった報酬額によって決定します。

老後の生活に最低限必要なお金は、夫婦2人で毎月22万円程度です。ゆとりある生活を望む場合、14万円を追加した36万円程度が目安となるでしょう。プライベートバンカーのお客様は、この基本的な生活費のほか、子供や孫への資金援助や社会貢献のための寄付も行います。

老後の期間を考える際には、男性の平均寿命が81歳、女性が87歳であり、60歳の現在から95歳まで生きる人が4人に1人いると推計されます。

金融資産残高に関しては、十分な残高があり、年間の収支マイナスを補填しても資産が枯渇しない場合は問題ありません。しかし、資産が枯渇する恐れがある場合は、現役時代に金融資産を増やしておく、老後の生活費を削減する、働く期間を長くする、公的年金の受給開始を遅らせる、運用スタンスを見直すなどの対策が必要です。

個人のリスクマネジメントと保険

リスクマネジメントとは、リスクの大きさを評価し、重要なリスクに対して予防措置を講じたり、損害を減らしたりすることです。リスクが現実のものとなった際に必要な保障額を予測し、自己資金や社会保険で対応します。カバーできない部分は、民間の保険を活用します。

社会保険には、遺族給付、障害給付に加えて、療養給付としての医療保険があります。療養給付とは、病気や怪我をした際に受ける現物の医療サービスです。

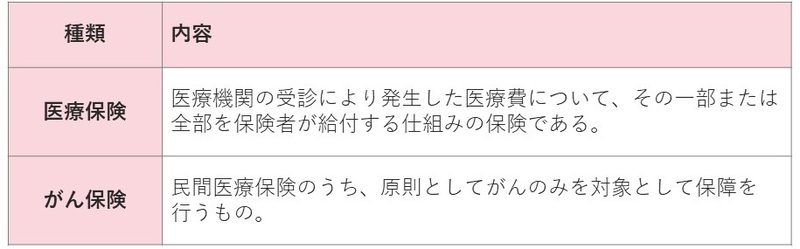

公的医療保険は、医療保険と後期高齢者医療制度に分けられ、国民健康保険や健康保険、75歳以上の方が対象の高齢者医療制度があります。高額療養費の制度によって、医療費の自己負担には限度額があることから、支払えないほど大きな医療費の支払いを強いられることはありません。

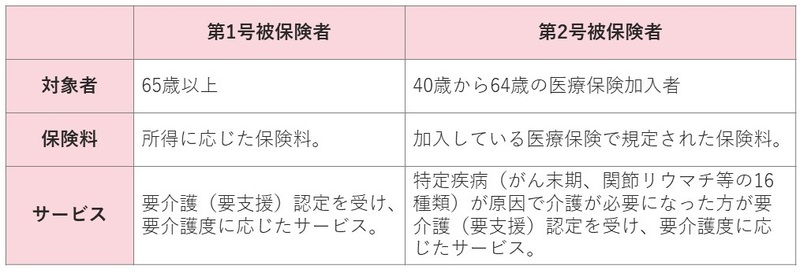

また、日本には、公的介護保険の制度があります。要介護度に応じた介護サービスが提供されています。

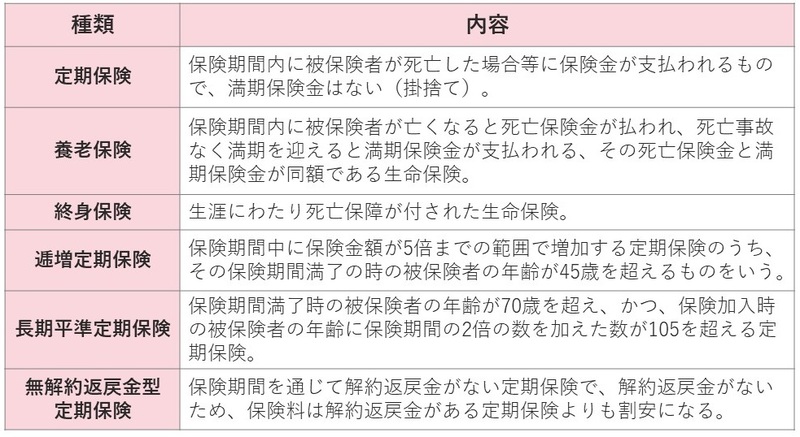

民間の保険は、保障機能と貯蓄機能を持っています。保障機能では、死亡や病気、事故など予期せぬ事態に備え、保険金を受け取ることができます。一方、貯蓄機能では、満期や中途解約時に保険金を受け取ることが可能です。保険は、生命保険、損害保険、第三分野保険の3つに分けられます。

生命保険は人の生死に関して保険金が支払われ、損害保険は事故による損害を補償します。

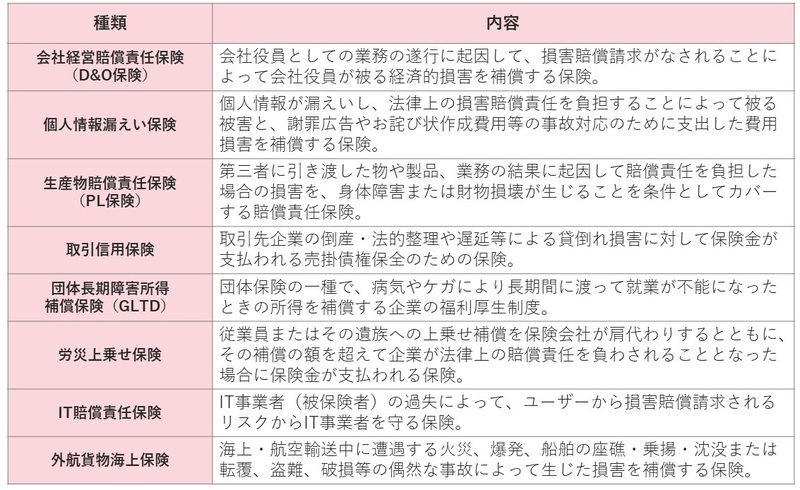

法人のリスクマネジメントと保険

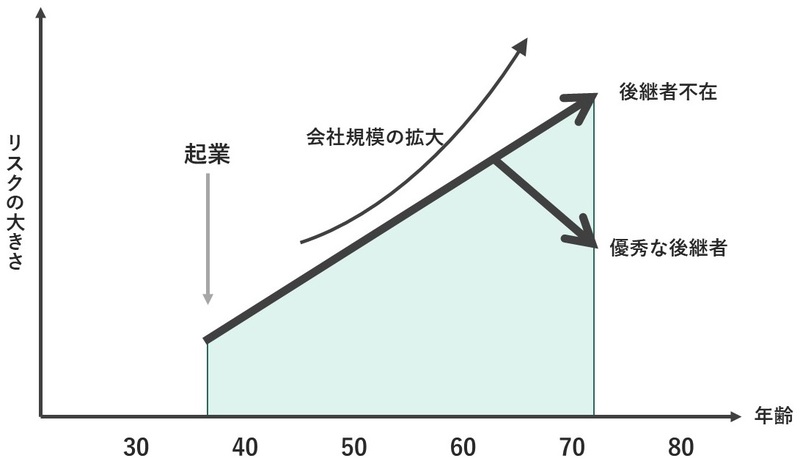

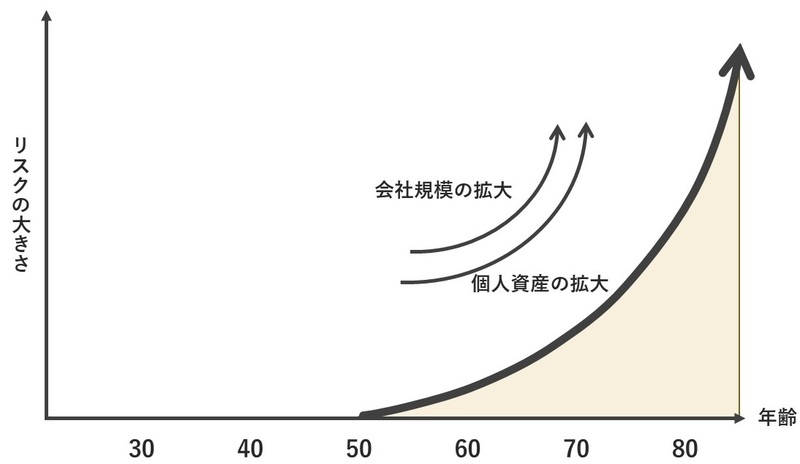

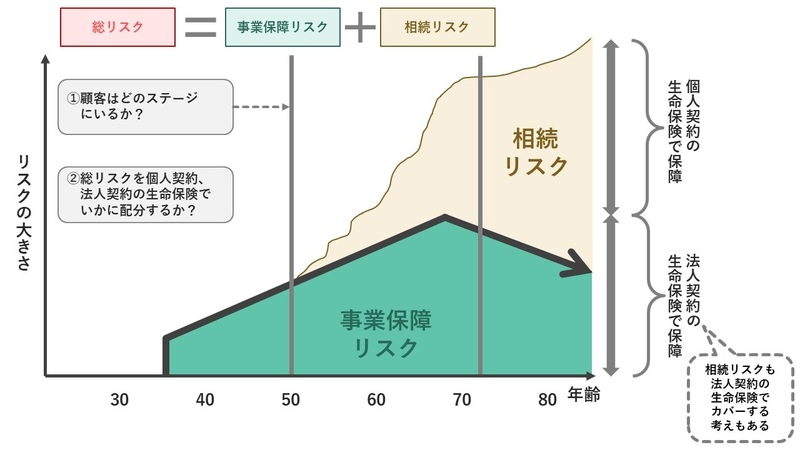

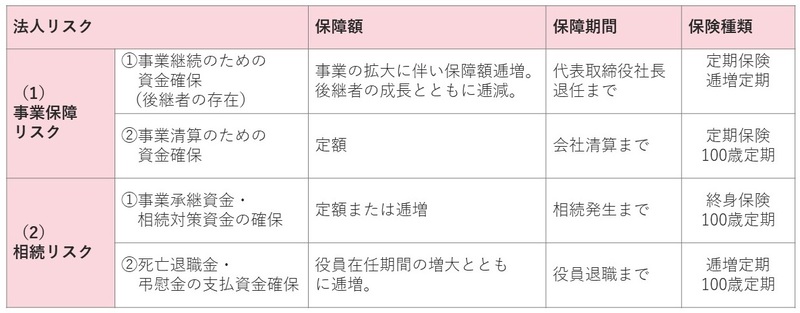

オーナー経営者の所有する会社には、事業の継続性を脅かすリスクと相続に伴うリスクがあります。これらのリスクに対処するため、個人契約の生命保険で相続リスクをカバーし、法人契約の生命保険で事業保障リスクをカバーすることになります。

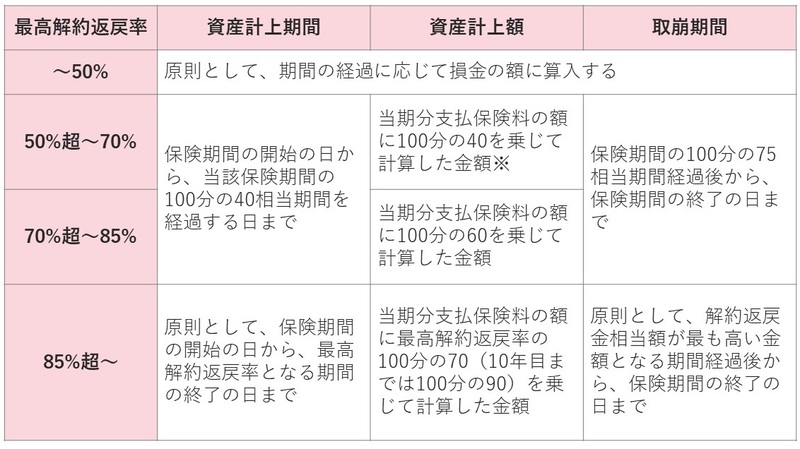

事業保障リスクは、経営者が亡くなった際に事業が継続できなくなるリスクです。会社が成長するにつれて高まります。経営者が亡くなると、信用力と営業力の低下により資金繰りが悪化する可能性があります。死亡保険金によって営業資金を数か月分確保することが必要となるでしょう。オーナー経営者の退社までを保障期間とするため、長期平準定期保険がよいでしょう。保険料の損金算入割合や解約返戻率を考慮して商品を選びます。

相続リスクは、経営者が亡くなった際に相続に関する争いが起こるリスクです。相続税の納税資金、死亡退職金や弔慰金を支払うための資金確保が求められます。100歳満了の長期平準定期保険や終身保険がよいでしょう。

岸田 康雄 公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

外部リンク

- 同窓会で始まる「地獄のマウント合戦」…敗北感なく、一線を画してスマートにかわす必殺技

- 世帯年収1,700万円の40代勝ち組夫婦、1億円の「豊洲タワマン」に住んで大後悔…中国人の爆買いで中国系キッズがSAPIX上位クラスを席巻。日本人が受験戦争に完敗のワケ

- 投資初心者が「新NISA」をはじめるなら…“決してマネしてはいけない”専門家の投資手法【CFPが解説】

- 「定年まで働くぞ」年収550万円、会社に尽くした65歳男性の後悔…「64歳11ヵ月」で退職した年収400万円の同期を羨んだワケ【CFPが解説】

- 世帯年収1,600万円の30代・パワーカップル…ペアローンで「1億円のタワマン」を購入した驚愕の結果【FPが解説】

この記事に関連するニュース

-

社会に出ても、結婚しても、保険は必要ない…日本人が誤解している「必要な保険」と「いらない保険」の判断基準

プレジデントオンライン / 2024年4月22日 17時15分

-

「お金貸して…」年金18万円、貯金3,000万円の70代タワマン妻が友人に“借金”し続ける理由【FPが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月19日 11時45分

-

51歳貯金1200万円。ローンの審査に落ちました。それでも住宅を購入したい

オールアバウト / 2024年4月17日 22時20分

-

老後資金の不安は「不足額を知る」ことで解決できる!? 不足額を知ったらどうすればいい?

ファイナンシャルフィールド / 2024年4月13日 2時0分

-

65歳以降、年金だけでは生活が厳しいとき頼れる「老齢年金生活者支援給付金」とは?

ファイナンシャルフィールド / 2024年4月4日 6時10分

ランキング

-

1“15年間フルーツしか食べない人物”に起きた驚きの変化。「ラーメンもお菓子も食べたいとは思わない」

日刊SPA! / 2024年4月30日 8時52分

-

2ニトリが布団「Nクール」を自主回収 「中綿」表面に出てくる恐れ……「深くお詫び」

ねとらぼ / 2024年4月30日 12時20分

-

3なぜ辞退しない? 円安物価高の“A級戦犯”黒田東彦・前日銀総裁に「叙勲」のブラックジョーク

日刊ゲンダイDIGITAL / 2024年4月30日 11時3分

-

461歳女性の“還暦ファッショニスタ”が明かす、いつまでも若々しい人たちの共通点

日刊SPA! / 2024年4月30日 8時53分

-

5「パパ活不倫で辞職」宮澤元議員が許された"なぜ" 「記憶にございます」回答で好感度も上がった?

東洋経済オンライン / 2024年4月30日 19時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください