100万円を資産運用する時のおすすめ方法は|分散投資の考え方もあわせて解説

楽天お金の総合案内 みんなのマネ活 / 2022年4月19日 10時0分

100万円を資産運用する時のおすすめ方法は|分散投資の考え方もあわせて解説

老後の充実ライフのために資産運用を始める人が急増。ここでは、「資産運用に挑戦したいけど、どうすれば良いのか分からない」といったお悩みを抱えている方のために、100万円からはじめるおすすめの資産運用を解説しています。

新型コロナウイルス感染症の流行により、多くの世帯で収入が減少していると言われています。そのような状況だからこそ、将来のために資産を運用していくことが大切です。

投資自体は数百円~数万円の少額からでも可能ですが、ここではある程度の利益を見込むことが可能な100万円の元手がある場合を想定して、おすすめの運用方法を解説していきます。この記事を参考に、あなたも資産運用に挑戦してみてはいかかでしょうか。

資産運用とは

資産運用とは、現在持っている資産を預貯金や投資に配分することで増やしていくことを言います。今後の生活に必要となる資金を確保するためには、なるべく早い時点から計画的に運用を始めた方がいいと言えるでしょう。

始めるのが早ければ早いほど、安定した運用を行える傾向にあります。教育費や住宅費、老後や傷病への備えなど、人生にはさまざまな資金が必要になります。それらの資金を準備するために、少しでも早く資産運用を開始しましょう。

貯金にも危険?インフレリスクとは

インフレリスクとは、物価の上昇に伴って金融商品の価値が相対的に下落することです。例えば、1万円の現金はインフレが発生しても1万円のままです。ところが、インフレになると、以前1万円で買えたものが1万円では購入できなくなります。

インフレにより価値が目減りする危険性がある金融商品といえば、現金や銀行預金などがあげられます。

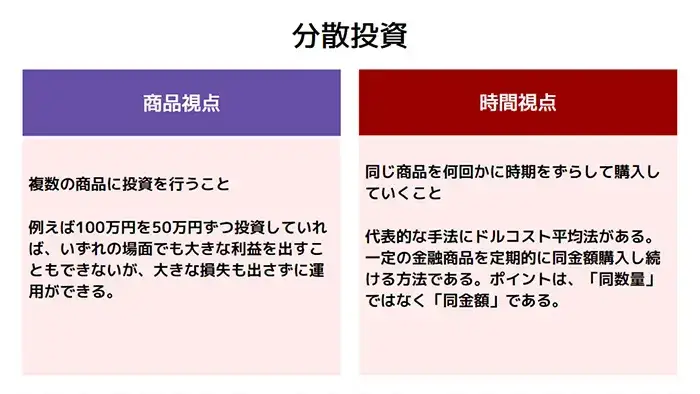

大切な考え方、分散投資とは

資産運用の基本的な考え方は、大きなリスクを排除して堅実に運用を行うことです。そのための方法のひとつが分散投資です。本章では、商品と時間という2つの視点から分散投資を説明していきます。

・商品視点の分散投資

資産運用では、投資によるマイナスを補うために、複数の商品に投資を行う「分散投資」を行うことが一般的ですす。例を挙げて説明しましょう。

株式と債券の価格変動は原則として逆相関の関係にあります。株式価格が下落する局面では債券価格が上昇する可能性が高いため、例えば100万円を双方に50万円ずつ投資していれば、いずれの場面でも大きな利益を出すこともできませんが、大きな損失も

出さずに運用ができる、という理屈です。

また、同様に不動産やREIT(不動産投資信託)、コモディティなど、それぞれ異なる値動きをする商品にも投資すれば、値動きが一方向に偏る可能性をさらに小さくすることができます。

・時間視点の分散投資

時間視点での分散投資とは、同じ商品を何回かに時期をずらして購入していくことです。代表的な手法にドルコスト平均法があります。一定の金融商品を定期的に同金額購入し続ける方法です。ポイントは、「同数量」ではなく「同金額」であることです。

商品価格は上下するので、「同金額」を購入することにより価格下落時には購入数量が多くなり、上昇時には少なくなります。結果的に平均購入単価が押し下げる効果が期待でき、長期的な資産運用を行っていくうえで有効な手法のひとつと考えられます。

ゆっくり運用の資産運用には投資信託がおすすめ

これから資産運用に挑戦する人には、投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する仕組みの商品である投資信託がおすすめです。少額から運用ができるため、100万円の貯金でも十分始められるうえ、商品も多様なのでリスクを抑えて運用したい人にも適しています。

なかでも、税制優遇がある商品がおすすめです。本章では、NISAとiDeCoの制度を紹介します。

・NISAで非課税枠を活用

NISAは株式や投資信託の一定の投資額までの運用利益が非課税になる制度です。NISAには、一般NISAとつみたてNISAの2種類があります。

一般NISAは、年間120万円までの投資額が対象となり、非課税期間は最長5年です。つみたてNISAの場合は一部の投資信託のみが対象で、投資額は年間40万円で、非課税期間は最長20年です。なお、2種類のNISAを併用することはできません。

・iDeCoで自分の年金を蓄える

iDeCoは、税金の優遇を受けながら資産を運用し、自主的に年金を準備する制度です。月5,000円の掛金から積み立てられ、掛金は全額所得控除の対象となります。さらに、掛金の運用益についても非課税です。

運用した資金を受け取ることができるのは原則60歳になってからとなり、一時金、年金、両方併用の3つの受取方法があります。基本的に20歳以上の人であれば誰でも加入でき、NISAと併用することも可能です。

NISAやiDeCoの口座で運用する商品としては、分散投資を実現しており比較的リスクが低いと言える「バランス型」と呼ばれる投資信託がおすすめです。

リスクを取る短期的な資産運用おすすめ3選

ここからは、ある程度リスクを取ってでも短期的に資産を増やすチャンスを狙いたい人におすすめの3商品を説明していきます。

1.仮想通貨

2.FX

3.株式投資

短期的に利益をあげる機会はありますが、それぞれのリスクをきちんと理解して、資産運用に挑戦するようにしてください。

1. 仮想通貨

資金決済に関する法律は、仮想通貨を暗号資産と呼び変え、「ウェブ上で取引できる財産的価値を持つもの」と定義しています。日本では原則的に取引所を介して売買が行われています。夜間や休日でも取引ができるのも特徴のひとつです。

●仮想通貨のメリット

仮想通貨は発行枚数に限りがあることや自国通貨価値が不安定な新興国で人気があることから、今後も価格が上昇する可能性があります。

非代替性トークン(NFT)や分散型金融(DeFi)といった、仮想通貨を使った新しい取引も生まれており、今後も注目が高まっていくと予想されています。

●仮想通貨のデメリット

仮想通貨の種類は多く、最もよく知られているビットコインから、時価総額や知名度などが低く、草コインと呼ばれるものまでさまざまです。いずれも現状では通貨というよりも投資対象という側面が強く、その価値は安定していません。世界の要人による発言で価格が大きく上下することは珍しくなく、それゆえ大きな利益を目指せるという側面も持っています。

日本では、仮想通貨売買による利益は雑所得に分類されます。雑所得は給与所得などの他の所得と合算し税率が決まる総合課税の対象であり、総合課税は金額が高くなればなるほど税率も高くなる、累進課税となっています。そのため、仮想通貨は株式等と比較すると税制上、税率が高くなる場合があり、そこはデメリットといえるでしょう。

2. FX

FXは外国為替証拠金取引の略称で、2つの通貨間の売買で為替差益を獲得する投資方法です。手数料は安価で、夜間も取引でき、挑戦するハードルも低いといえます。

●FXのメリット

一番の特徴は、証拠金を業者に預けることにより、自己資金にレバレッジを効かせて取引を行えることです。

レバレッジとは、資金を借り入れて投資することを意味します。日本では自己資金の25倍までのレバレッジで取引ができます。レバレッジが25倍なら、例えば20万円の自己資金を用意したとき、500万円分の米ドルが購入できるということです。1ドル=100円だとすると5万米ドルを購入でき、1ドル110円になった時点で清算すれば、50万円の利益が発生します。

このように少ない資金で大きな利益を獲得できる可能性があるのがFXの特徴です。

●FXのデメリット

レバレッジにより大きな利益が期待できる一方で、大きな損失が発生する可能性もある点には注意が必要です。

また、時差の関係で日本時間の深夜(ニューヨーク市場の時間帯)に値動きが激しくなる傾向がある点も覚えておく必要があります。寝ている間に損失が膨らんでしまうこともあるでしょう。

このほか、FXには証拠金の範囲を超える損失が出た場合に強制決済されるロスカットというルールがあり、予期せぬ決済が行われることがあります。相場が大きく変動した場合にはそのロスカットのタイミングが遅れ、証拠金を超える損失が発生することもあります。

FXで大切なのは、余裕を持った証拠金の準備です。正しい知識を身につけてリスクに対する準備をしっかりと行いましょう。初心者のうちは、大きなレバレッジをかけて取引を行うことは避けた方が無難かもしれません。

3. 株式投資

株式投資は目的に応じて短期でも長期でも運用できる金融商品です。獲得できる利益は2種類あります。配当金による利益(インカムゲイン)と売買差益による利益(キャピタルゲイン)の2つです。短期投資を行う場合は、後者のキャピタルゲイン獲得を目指すことになります。

株式投資には、取引方法にも現物取引と信用取引の2つの種類があります。現物取引は通常の株取引をイメージしてもらえれば大丈夫です。自分の持っている資金内で株を購入し、売却するのが現物取引です。

一方、信用取引ではレバレッジを効かせることができます。また、所持していない株式を売り建てし、後に買い戻すことも可能です。ただし、信用取引を行うためには、証券会社の審査に通らなければなりません。

株式市場には、数カ月で何倍にも価格が上昇する銘柄が存在します。そうした銘柄に投資できれば、資産を一気に増やすことが可能でしょう。また、少額で購入可能な銘柄も多くあり、少ない資金でも取り組めることが株式投資の魅力です。

税金面では特定口座を利用すれば、税金が源泉徴収され、確定申告の手間を省けます。通常運用益には20.315%の税金がかかりますが、先述のNISAを活用すれば、限度額まで非課税となるので、株式投資では、こういった税制上の優遇を活用し、自分にあった銘柄を選択して投資していくとよいでしょう。

●株式投資のデメリット

誰もが知っている大企業になればなるほど業績と株価は安定する傾向にありますが、その分短期的に大きく値が上がることは期待できません。短期的に大きな利益を上げたい場合、リスク・リターンともに大きいスタートアップ企業などの株が主な投資先となるでしょう。価格が大きく上昇する可能性もありますが、反対に価格が低迷または暴落する可能性もあることには注意が必要です。

また、出来高の少ない銘柄は、大口の株主に価格を操作される可能性があることにも気をつけましょう。銘柄の動きにうまく乗れれば大きな利益を上げられますが、正確に動きを読み切るのは至難の業です。

目的にあわせた運用方法の選択を

投資の選択肢は多数あるため、運用の方針にあわせた投資先を選ぶことが大切です。リターンは小さくてもリスクを抑えて長期的に運用を続けるか、大きなリターンを狙って投資を行うか、よく考えて投資先を決めましょう。

資金を預ける証券会社の選択も重要です。楽天証券で取引すると、楽天ポイントが貯まったり、そのポイントで投資をしたりすることも可能です。また、初心者向けのサポートも充実しているため安心して取引を始められるでしょう。

この記事に関連するニュース

-

新NISAは非課税なので貯金はすべて投資したほうがよいと思うのですが、よくないですか?

ファイナンシャルフィールド / 2024年4月26日 10時0分

-

「家計を切り詰めて満額投資」はあまりにも危険…知らないと怖い「新NISAの3つの落とし穴」

プレジデントオンライン / 2024年4月17日 7時15分

-

新NISAで50~60代が“やってはいけない”投資の失敗例。「年利3%で安定的に運用できる」おすすめの投資信託も

日刊SPA! / 2024年4月15日 8時51分

-

新NISAブームに踊らされると痛い目に遭う…「元本割れリスクを負わずに増やしたい」人にプロが勧める金融商品

プレジデントオンライン / 2024年4月5日 6時15分

-

【新NISA百景】日銀が17年ぶりの利上げ、世界の株価が史上最高値を付ける中で正しい投資判断とは?

Finasee / 2024年3月29日 18時0分

ランキング

-

1Z世代が選ぶ「ゴールデンウィークあるある」トップ10発表! - 「どこに行っても激混み」「結局家が落ち着く」「昼夜逆転」を抑えた1位は?

マイナビニュース / 2024年4月26日 16時27分

-

2ねんきん定期便の見込額に注意!年金から天引きされる4つのお金を知っておこう

オールアバウト / 2024年4月25日 21時20分

-

3「スマホから変な音する」奇妙な現象、7時間後に予期せぬ真相発覚 ネットずっこけ「そんなことある?笑」

よろず~ニュース / 2024年4月26日 18時20分

-

4麻生氏のトランプ会談に透ける下心丸出しな“片思い”…前大統領にいたっては親友シンゾーの死を忘れた?

日刊ゲンダイDIGITAL / 2024年4月26日 9時26分

-

5【SNSで話題】エアコン冷房「室外機に濡れタオル」で節電になるのか - ダイキンが検証結果を発表

マイナビニュース / 2024年4月25日 9時42分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください