英ポンド暴落はビットコインにどう影響?為替と暗号資産の関係を解説

トウシル / 2022年10月25日 11時27分

英ポンド暴落はビットコインにどう影響?為替と暗号資産の関係を解説

BTC相場へのヒントを探る

金融先物取引業協会によれば9月の店頭FXの出来高が1,398兆円と過去最高を記録した。国内の現物市場の出来高が約2年ぶりに100兆円を割り込み「冬の時代」と呼ばれる暗号資産市場とは対照的だ(2022年8月 日本暗号資産取引業協会)。

それもそのはず、為替相場ではユーロ/ドルは10年ぶりにパリティ割れ、ポンド/ドルは史上最安値を更新、ドル/円も32年ぶりの安値水準を更新中だ。

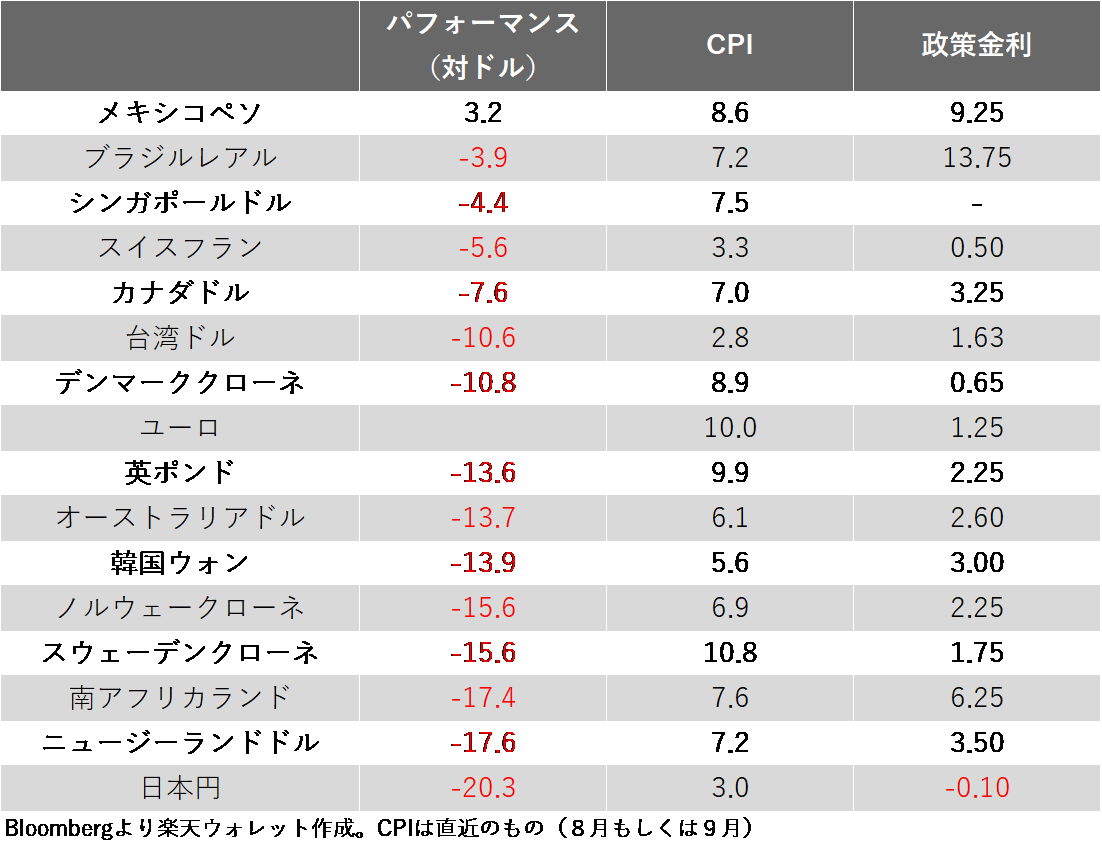

各通貨の米利上げ開始(2022年3月16日)以降のパフォーマンスとCPI・政策金利

その背景は言わずと知れたドル高だ。FRB(米連邦準備制度理事会)が利上げを始めた3月16日以降で見ると、主要通貨のほとんどに対しドルのパフォーマンスが上回っている。

その中でも日本円が最もパフォーマンスが悪いが、その理由は日本は諸外国に対しCPI(消費者物価指数)が低く、利上げをせずに済んでいるからだ。本稿では、この為替相場とBTC(ビットコイン)相場の関係をひもとき、最近の動向、特に英ポンドを巡る混乱を元に今後のBTC相場へのヒントはないかを探っていきたい。

為替とビットコインの関係

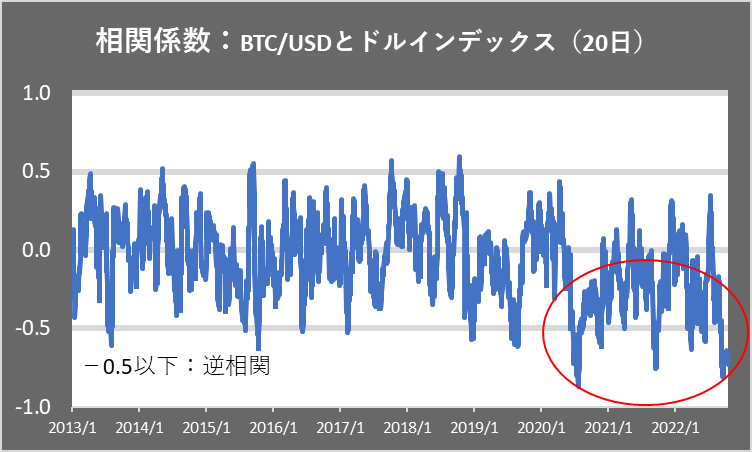

BTC/USDとドルインデックスの相関係数

まずBTC相場と為替相場の相関性を見ると2020年半ばごろを機にトレンドが転換していることが見て取れる。大まかに見て2020年以前はさほど相関関係は見られなかったが、2020年以降は逆相関関係に振れ始めている。

2020年以降ドルと逆相関関係になった要因は、米国の機関投資家の参入との関係が影響している可能性がある。

それまで既存のアセットとの相関性の低さとインフレヘッジとしての役割を期待され、米機関投資家のポートフォリオの一部に組み込まれた結果、2020年以降、米株相場との相関関係が高まった。既存アセットクラスとの相関関係が高まった結果、ドルとの相関関係が高まった訳だ。

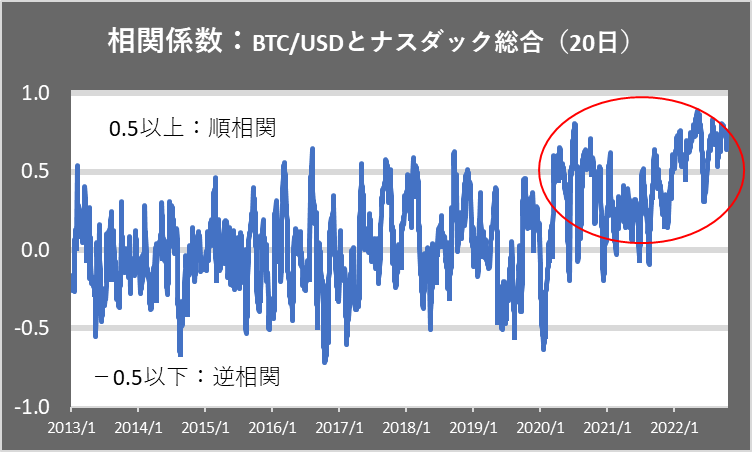

BTC/USDとナスダック総合指数の相関係数

2020年以前はおおむね0.5以下で相関関係があるとは言い難いが、どちらかといえば順相関サイドで推移した。この一因として人民元との関係が考えられる。

かつてキプロスショックでBTCが急騰、最近ではロシアの資本規制とルーブル安でBTCが買われたことがあったように、BTCは法定通貨の逃避先という性格を持つ。資本規制が厳しい中国では潜在的に資本逃避のニーズが高い。

そこで人民元安が進んだ際に逃避先の一つとしてBTCが選好された結果、ドル高とBTC高が同じタイミングで発生しやすくなった。しかし2020年のデジタル人民元の登場以降、BTCに対する国内での締め付けが強化、ついにはマイニングまで禁止され、それ以降は関係が薄れた(もしくはドルとの逆相関関係が強まった)形だ。

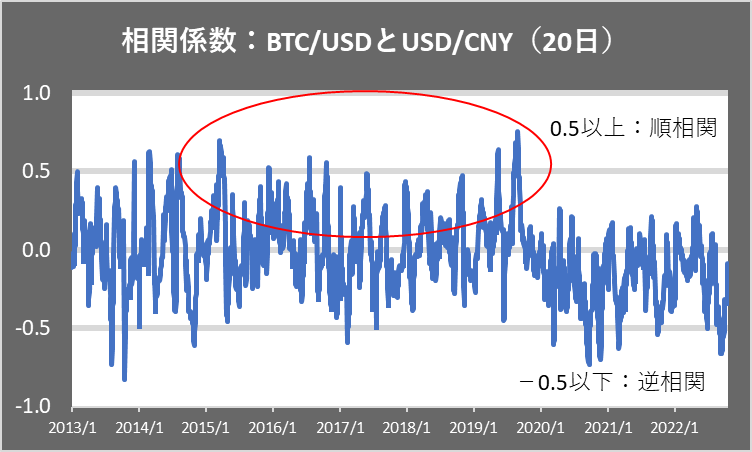

BTC/USDとUSD/CNYの相関係数

このように為替相場とBTC相場との関係は、BTC相場のメインプレーヤーが中国から米国に移行したのと共に関係を変えていったが、為替レートやインフレなどで法定通貨の価値が下がりそうな際の逃避先という点では一致している。

こうした法定通貨への不信といった状況が世界各地で起こり始めている。

英ポンド暴落が示すビットコインブームの兆し

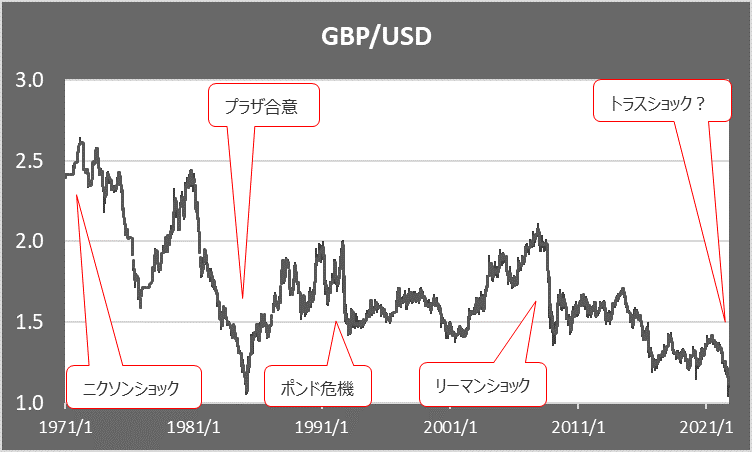

GBP/USD(1971年~)

まず、筆頭に挙げられるのが英国だ。BOE(英国中央銀行:Bank of England)は18世紀に設立され、中銀の独立性やインフレターゲットなどを早くから取り入れ、世界の中銀のお手本とされてきた。

今回の世界的インフレでも昨年12月から利上げを始めるなど、FRBやECB(欧州中央銀行)に先んじて手を打っていた。10月からは量的緩和で購入した英国債を売却する、いわゆるBS(バランスシート)縮小に出る予定だったが、リズ・トラス新政権が行なった国債発行による減税策によって事態は一変した。

英国債金利は急上昇、英ポンドは史上最安値を付け、英株の売られるトリプル安・英国売りとなった。この際に英ポンド建てのBTC取引が通常の10倍程度になったとの報告も見られた。

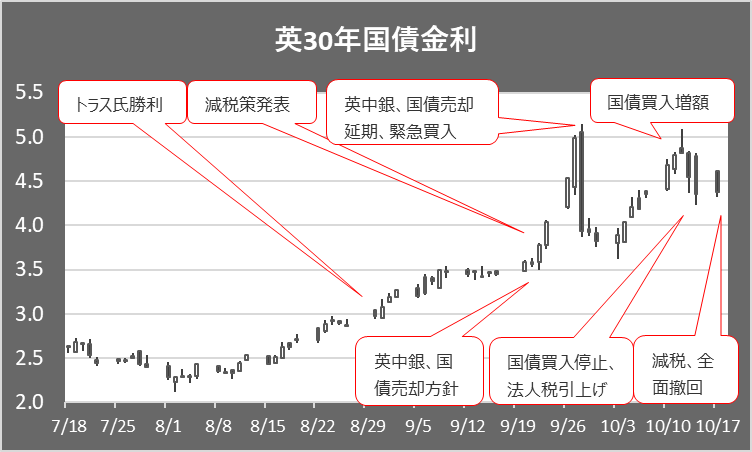

英30年国債金利

30年債の利回りが3日で1%以上上昇するという異常事態に、英中銀は、緊急対策として、20年以上の英国債の買入を余儀なくされた。

しかし、そのままでは減税のための赤字国債を中銀が買い取る「財政ファイナンス」というハイパーインフレを誘発する最強のカンフル剤となりかねず、量的緩和へ後戻りしたと取られかねない。そこで英中銀は10月14日までの臨時措置という点を強調した。

また例えば30年債の金利が1%上昇すれば債券価格は2割前後下落し、保有する金融機関は大きな含み損を抱える。特に超長期債を多く保有する年金基金への影響は甚大だ。

そこで英中銀が債券市場に介入することで金利を押さえ込んで、その間に超長期債の売却を進めさせる一種の救済策で、それ故、ベイリー総裁は14日の終了前に買取額を増額して年金に売却を呼びかけた。

また英政府も党内外の批判に対応すべく、減税策のうち所得税の最高税率引下げを撤回、さらに14日の買入終了を前にクワーテン財相を更迭、法人税引上げ凍結を撤回した。

ついには週明け17日にハント新財相が所得税の基礎税率1%引き下げも撤回。この結果、同首相が唱えた経済対策の減税部分はほぼなくなる形となったが、財政支出による経済対策は続行する構えだ。

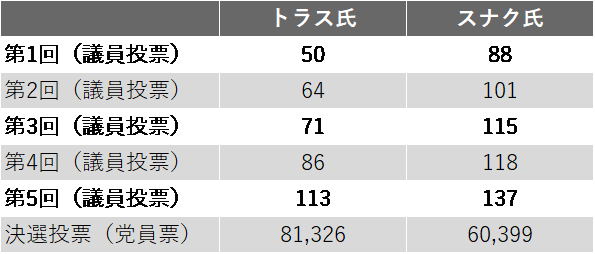

なぜ、このような無茶な政策を提唱し、混乱を招いたのか。それはジョンソン首相辞任後の保守党党首選で議員票で劣後していたトラス氏が決選投票で党員票を取り込むべく減税策を約束してしまったからだ。

同氏の減税政策を人気取りの「おとぎ話」と批判し、記録的なインフレへの対策に注力するという、今になってみればまともな公約を掲げたスナク元財務相は、議員票で一貫してトップを走りながら、決選投票の党員票で敗れた。

英保守党党首選での得票数

このことは、現代の民主政治の下でインフレ抑制という痛みを伴う政策を遂行することがいかに困難か物語っている。

昨今のSNS普及の影響もあって民主政治が世論に振り回されがちであることは日本にも共通する現象だ。実際、減税策を打ち出したトラス首相は与党や市場さらに世論の批判を受けて朝令暮改を繰り返した。

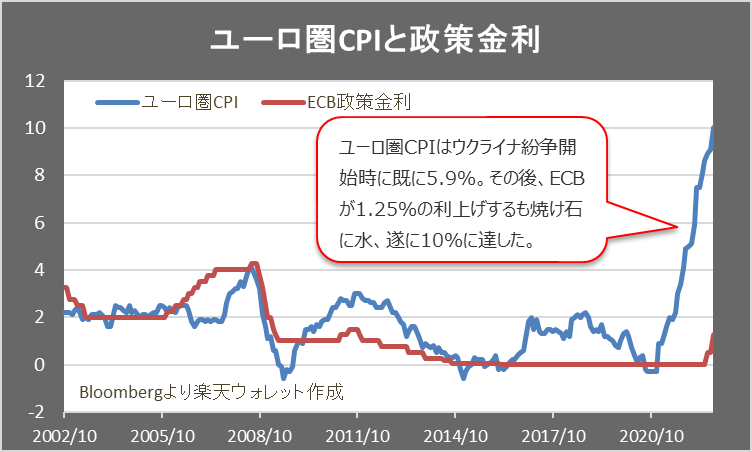

ユーロ圏CPIと政策金利

こうした状況を見て、海外の投資家の中には英政府および英中銀がインフレ抑制に成功してポンドの価値を守れるか疑問視する向きも出てくるだろう。

しかし、お隣のユーロはさらに絶望的な状況だ。ユーロ圏のCPIがついに10%に達してもECBの政策金利は1.25%に過ぎず、次の利上げが50bpか75bpかを議論している。

すなわち加盟29カ国の寄せ合い所帯であるECBはその各国民に痛みを強いる政策を断行するには不向きであることが明らかになってきた。

1970年代の中銀に対する政府の介入の反省をもとに確立した「中銀の独立性」だが、長い低インフレ時代を経て、あまり重要視されない空気は日本でも感じられる。

財務長官やハーバード大学長を歴任したサマーズ氏はFRBの見通しの悪さが現在のインフレを招いたと批判したが、このドル高と米金利上昇により途上国が資金調達に困っており、債務危機につながるリスクを指摘している。

このように一度走り始めたインフレを抑制するには、景気を意図的に悪くして倒産や失業を増やすといった痛みを伴う政策が必要となるのだが、さまざまな意味で世界がそれに耐えうるのか疑問視されつつある。

伝説の投資家たちのビットコイン再評価

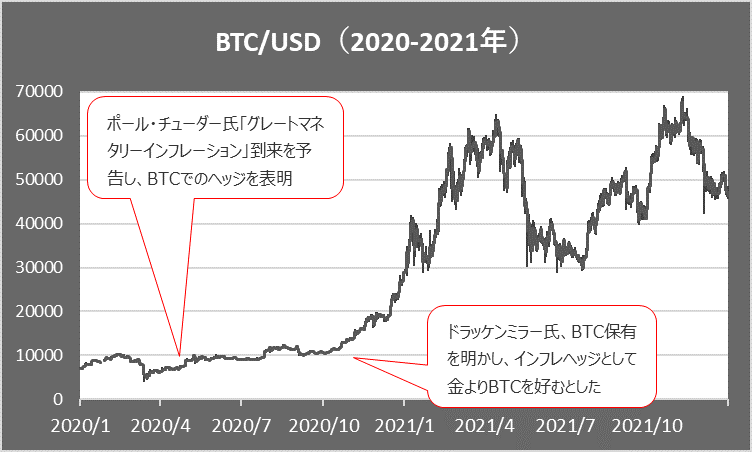

BTC/USD(2020~2021年)

こうした事態を受け、ソロスの右腕と言われたドラッケンミラー氏は先月CNBCとのインタビューで「FRBの失敗と英中銀の対応を見て、人々は中銀を信じられなくなり、暗号資産の役割が増す」とコメントした。

伝説の投資家ポール・チューダー氏は同じくCNBCのインタビューに対し、過大な財政支出と通貨発行によりインフレが発生しており、発行量が制限されているBTCやETH(イーサリアム)が価値を持つとコメントした。

両氏は2020年にいち早くインフレの到来を予見し、BTCによるヘッジを提唱し、2021年のBTCブームをけん引した人物だ。

この果たして中銀が国民の不評を押し切ってインフレ抑制をできるかどうか疑問視される中、世界の投資資金が行き場を失ってBTCに流れてくるというのが、次のBTCブームのけん引役として浮上しつつあると考える。

(松田 康生)

この記事に関連するニュース

-

半減期通過、ここからが本番?~5月のビットコイン見通し~

トウシル / 2024年5月2日 10時0分

-

日銀「普通の金融政策」で金利と株が連動する「普通の市場」が復活する~ゆっくり利上げで長期金利はいずれ2.0%へ(愛宕伸康)

トウシル / 2024年4月24日 8時0分

-

円安を止めなければいけない理由は何か

ニューズウィーク日本版 / 2024年4月22日 16時45分

-

米利下げの方向性は不変?超長期米国債で利回りも値上がりも

トウシル / 2024年4月10日 16時0分

-

いよいよ半減期~4月のビットコイン見通し~

トウシル / 2024年4月8日 12時8分

ランキング

-

1周りの人にどう思われているか気になります…他人の評価に「一喜一憂」しないためにはどうしたらいいですか?【現役住職の“天晴れ”な答え】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月4日 13時0分

-

2Xがニュース投稿をAIで要約…活用する対話型AIグロックは「間違える可能性もある」

読売新聞 / 2024年5月4日 19時24分

-

3結局、店員が常駐……日本の「もったいないセルフレジ」【小売りヒット記事3選】

ITmedia ビジネスオンライン / 2024年5月5日 9時0分

-

4【お得で安心】メーカー“公式中古品”の魅力 家電や服、ピアノも『every.気になる!』

日テレNEWS NNN / 2024年5月4日 9時30分

-

5「工程見直しや調達先変更…」円安が中小企業を直撃、工夫も限界に

産経ニュース / 2024年5月4日 18時27分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください