配当利回りランキング~日本株急騰で過熱感!4月は調整入り後の買い時待ちか?為替介入や保守的な業績予想に警戒

トウシル / 2024年4月3日 7時30分

配当利回りランキング~日本株急騰で過熱感!4月は調整入り後の買い時待ちか?為替介入や保守的な業績予想に警戒

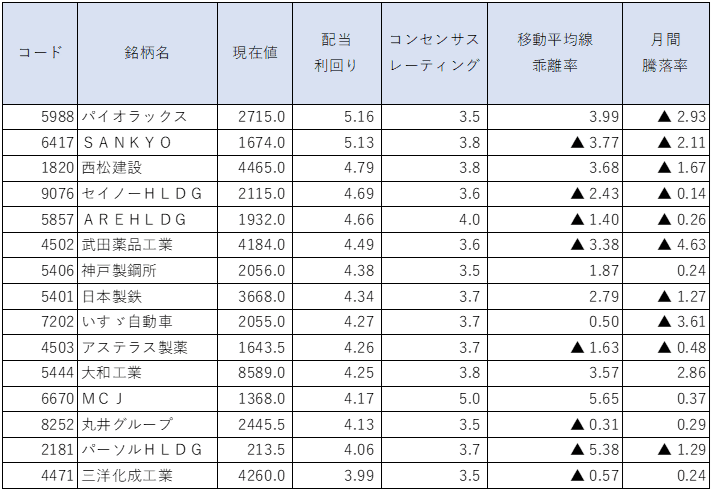

アナリスト評価◎の割安高配当株TOP15

※コンセンサスレーティング…アナリストによる5段階投資判断(5:強気、4:やや強気、3:中立、2:やや弱気、1:弱気)の平均スコア。数字が大きいほどアナリストの評価が高い。

※移動平均線乖離(かいり)率…株価が移動平均線(一定期間の終値の平均値を結んだグラフ)からどれだけ離れているかを表した指標。この数値がマイナスならば、移動平均線よりも現在の株価が安いということになる。

上表は、長期投資に適した銘柄の高配当利回りランキングと位置付けられます。

3月29日時点での高配当利回り銘柄において、一定の規模(時価総額1,000億円以上)、ファンダメンタルズ(コンセンサスレーティング3.5以上)、テクニカル(13週移動平均線からの乖離率20%以下)などを楽天証券の「スーパースクリーナー」を使ってスクリーニングしたものとなっています。配当利回りはアナリストコンセンサスを用いています。

なお、上場市場はMCJ(6670)がスタンダード、その他はプライム市場となっています。

日経平均史上初の4万円台、日銀マイナス金利解除後はあく抜け感優勢に

3月(2月29日終値~3月29日終値まで)の日経平均株価(225種)は3.1%の上昇となりました。

日経平均は米国の利下げ期待再燃、半導体株の上昇などを背景に月初から買いが先行し、3月4日には史上初めて4万円の大台乗せを達成しました。その後、中旬にかけては日本銀行のマイナス金利政策の3月解除が意識される展開となり、一時失速する動きとなりました。米半導体大手エヌビディアの大幅安によるショック安局面もみられました。

ただ、3月のマイナス金利解除観測が報じられるとあく抜け感が台頭し、日銀が19日にマイナス金利解除など政策修正の決定を発表しましたが、為替市場でのドル高・円安傾向に変化がみられなかったことで、一段と買い安心感が強まっていきました。

米国の金融政策を決めるFOMC(連邦公開市場委員会)の結果が想定以上にハト派寄りだったことも加わり、日経平均は22日には4万1,087円の高値を付けました。

こうした中、ランキングTOP15銘柄の株価はやや売り優勢の展開となりました。28日に配当権利落ち日を迎えたことで、高配当利回り銘柄は権利落ちの影響が相対的に強まったものとみられます。

個別で見ても特段大きな動きは観測されていませんが、大和工業(5444)が比較的堅調な動きとなった一方、武田薬品工業(4502)、いすゞ自動車(7202)などの下げが相対的に大きくなっています。

大和工業は中旬にかけ、原油市況や銅市況の上昇に連れて素材株が買われた流れに乗る形となりました。半面、武田薬品はディフェンシブセクターとして全体株高の恩恵が相対的に小さかったものとみられます。いすゞ自動車は月前半、日銀のマイナス金利政策解除が織り込まれる場面において、円高反転への懸念が強まったようです。

個別での手掛かり材料少なくランキング変動は限定的

今回、新規にランクインしたのは、いすゞ自動車(7202)、パーソルホールディングス(2181)、三洋化成工業(4471)の3銘柄で、除外されたのはユニバーサルエンターテインメント(6425)、INPEX(1605)、JFEホールディングス(5411)となっています。決算発表を通過して個別の手掛かり材料が乏しかったことから、ランキングの変動は限定的となっています。

いすゞ自動車は前述したように、円高反転への懸念が一時高まったため、株価が下落して利回り水準が上昇しました。パーソルHDは2月以降の株価下落で利回り水準が高まっています。三洋化成もほかの銘柄の利回り低下で相対的に浮上した形ですが、25日には最終利益を赤字転落に下方修正しているものの、配当予想の変更はなしとしています。

ユニバーサルエンターテインメントは前月も指摘した通り、高過ぎたアナリストの配当コンセンサスが修正される形となったようです。INPEXは原油相場の上昇を映して先月は株価が大幅に上昇し、利回りは低下しました。JFEHDも株価上昇で相対的に利回りが低下することとなっています。

アナリストコンセンサスが会社計画の配当予想を上回っている銘柄としては、パイオラックス(5988)、SANKYO(6417)、西松建設(1820)、大和工業(5444)などが挙げられます。会社計画ベースでの配当利回りはパイオラックスが4.71%、SANKYOが4.78%、西松建設が3.87%、大和工業が3.49%となっています。

パイオラックスやSANKYOは2月に配当計画を上方修正したばかりであり、ややコンセンサスは高過ぎる印象があります。西松建設と大和工業に関しては、業績進捗(しんちょく)や配当性向から考えて、コンセンサス水準が妥当のようにみられます。

一方、コンセンサス水準が会社計画を下回っているものは特に見受けられません。

過熱警戒感拭えない中、円高への反転や保守的な業績予想に警戒

4月相場の需給面での特徴として、第1週には機関投資家の「益出し」売り圧力が強まること、海外投資家の日本株への資金流入が強まりやすくなることが挙げられます。益出し売りに関しては、前年度の日経平均の上昇幅が大きいため、その分、売り圧力も強まる可能性が高まると考えられます。

逆に言えば、例年通りであれば海外投資家の資金流入が期待できることから、益出し売りによる大きな調整場面は買い場とも捉えられます。

しかし、今年に関しては、例年通りの楽観的なスタンスは禁物であると考えます。まずは株価の高値警戒感が拭い切れないことです。とりわけ、一極集中的に買われてきた半導体関連株ですが、新年度入りに伴う機関投資家のリバランスで利食い売りの対象となってくる場合、相場全体のムード悪化につながりかねません。

二点目は為替の動向がリスク要因であることです。日銀は今回異次元の大規模緩和策を修正したことで、為替介入を実施する正当性が高まったと考えられます。現時点以上の円安進行場面では思い切った介入に打って出る可能性が高く、これからは株高材料となるような円安進行は考えにくいとみられます。

日銀による早期の追加利上げに対する警戒感も早いタイミングで強まる可能性があるでしょう。

三点目は4月末から本格化する企業決算です。今回は新年度のガイダンス(業績予想)を発表する本決算となります。連結配当性向を掲げている企業が多い中、減配を避けたい企業の心理が強いことからも、配当金の元となる利益予想は期初の段階で保守的になりがちであると考えられます。

賃金上昇による人件費の負担増などを減益要因として、保守的なガイダンスが多くなってくる見通しです。

(佐藤 勝己)

この記事に関連するニュース

-

最新版・配当金目的の株式投資をするならここに注意!(その2)

トウシル / 2024年4月25日 11時0分

-

高配当株ランキング~日経平均反発は出遅れ銘柄の「復活」が鍵を握る

トウシル / 2024年4月25日 7時30分

-

利回りが高くても暴落してしまう高配当株「5つ」の共通点【2万人を指導した投資研究家が助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月12日 11時15分

-

日本株、新年度入りで上昇再び?円安進行で為替介入に警戒、米雇用統計に注意!

トウシル / 2024年4月1日 13時30分

-

[今週の日経平均]なるか?新年度相場のスタートダッシュ~一歩退いて捉えたい株価の先高観~

トウシル / 2024年4月1日 12時34分

ランキング

-

1メニューたった3種類で急成長「鰻の成瀬」 東京チカラめし、いきなり!ステーキを反面教師にできるか

ITmedia ビジネスオンライン / 2024年4月29日 6時15分

-

2『100円ショップ』が円安で悲鳴「きついを通り越してどうしたらいいんだって感じ」利益を出すために「もう100円ショップじゃなくなるような…」

MBSニュース / 2024年4月30日 17時45分

-

3手取り30万円・40歳の新婚男性「後悔しています」「老後資金を考える余裕はない」強い不安のワケ

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月30日 20時0分

-

4失業率3月は2.6%で横ばい、有効求人倍率1.28倍で0.02ポイント上昇

ロイター / 2024年4月30日 9時31分

-

5中国、日本の輸出規制案は通常貿易に悪影響 「企業の正当な権利守る」

ロイター / 2024年4月29日 16時6分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください