日経平均「あっさり4万円突破」で上昇気流だが…まだ間に合う?日本株投資【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年3月13日 12時50分

(※写真はイメージです/PIXTA)

日経平均株価は年初来の上昇から一転し、3月11日に大きく値を崩しました。しかし三井住友DSアセットマネジメント株式会社は、日経平均株価の調整は一時的で健全なものであり、長期上昇トレンドは継続すると判断しています。これまで「上昇ペースが速すぎる」「下がったら買いたいが…」と手を出せずにいた人は多いでしょう。日本株投資はまだ間に合うのでしょうか? チーフグローバルストラテジスト・白木久史氏(三井住友DSアセットマネジメント株式会社)が解説します。

-------------------------------------

【目次】

1. 処方箋その1:バブルとは無縁のバリュエーション

2. 処方箋その2:「デフレ脱却」という特効薬

3. 処方箋その3:新値に逆らうな

-------------------------------------

日本株の好調が続いています。日経平均株価(以下、日経平均)は2月22日に約34年ぶりに史上最高値を更新し、3月4日には4万円の大台を突破して年初来の上昇率は約2割に達しました。こうした倍速で進む株高を前に、「上昇ペースが速すぎる」「下がったら買いたいんだけれど」「昨年の売値より高くて手が出ない」などと嘆きつつ、呆然と上昇相場を眺めているだけの方も少なくないのではないでしょうか。そんな、「日本株高所恐怖症」にお悩みの方への処方箋として、長期的な視点から日本株の現在位置と、今後の展望について整理してみたいと思います。

1. 処方箋その1:バブルとは無縁のバリュエーション

■足元絶好調の日本株ですが、年初来の上昇ペース(年率換算で+110%超、3月7日まで)はとても持続可能なものとは言えないでしょう。このため、いずれ調整局面を迎えると考えるのが自然ですが、そうした調整局面は価格下落による「水準調整」よりも、相場がもみ合うことで値固めをおこなう「時間調整」となる可能性が高いのではないでしょうか。というのも、現在の日本株にはバブル期のような割高感が見られないからです。

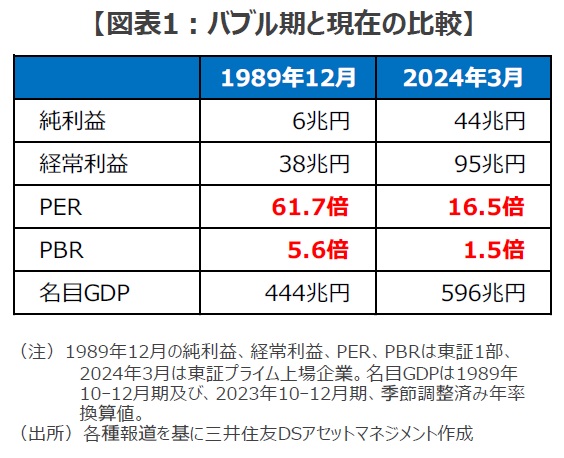

■足元の東証株価指数(TOPIX)のバリュエーションは、株価収益率(PER)で16.5倍、株価純資産倍率(PBR)で1.5倍ですが(いずれも3月11日現在)、バブル期に日経平均が最高値を付けた1989年12月末は、PERは61.7倍、PBRに至っては現在の米国株をも上回る5.6倍を付けていました(図表1)。

■こうしてみると、上昇ピッチにこそ過熱感が漂うものの、株価水準については過熱感やバブルとは程遠い状況といえそうです。そのため、上昇ピッチだけを見てこの相場をやり過ごしていると、大事な投資機会を取り逃すことになりかねないでしょう。

2. 処方箋その2:「デフレ脱却」という特効薬

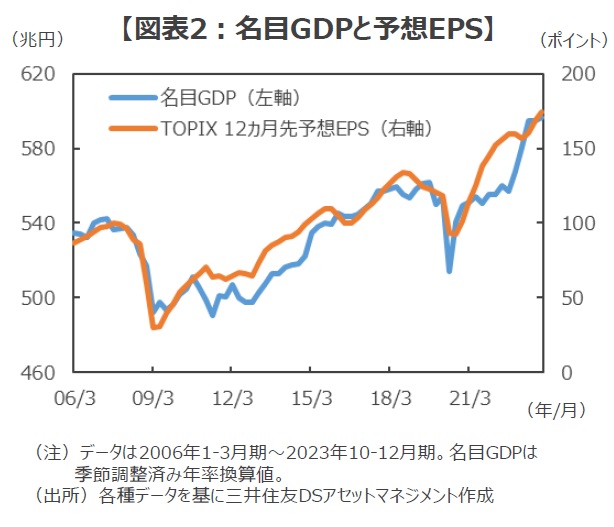

■「実質GDPがほとんど伸びない中で、日本株が上昇を続けるのはおかしい」との意見をよく耳にします。一見、もっともらしく聞こえますが、あなたの日本株投資意欲を削ぐこうした「おせっかい」には注意が必要でしょう。というのも、企業の売上や一株当たり利益(EPS)といった株価を決めるファンダメンタルズは、インフレ調整後の実質GDPではなく、インフレ調整前の「素の数字」である名目GDPに連動する傾向が強いからです(図表2)。

■弊社では、2023年度の名目GDPは5.2%のプラス、2024年度も2.2%の成長を見込んでいます。そして、こうした「名目GDPの成長」から、企業業績は今後も好調な推移が続くと予想しています。そして、足元では物価上昇と賃上げの好循環によるデフレ脱却が本格化することで、こうした見通しが実現する可能性が高まってきています。

<大幅賃上げで脱デフレが加速する日本経済>

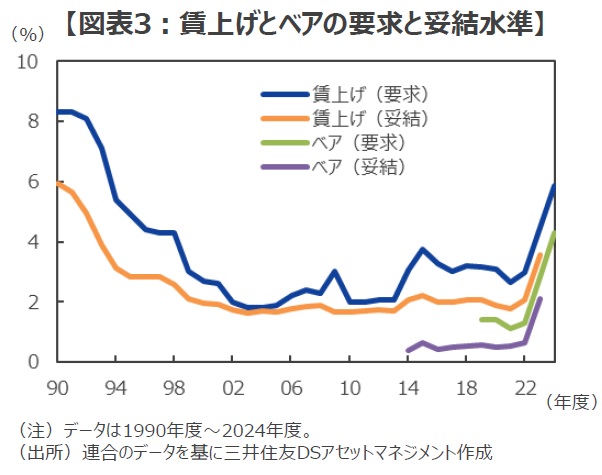

■連合は3月7日に24年度の春闘の要求集計を公表しましたが、定期昇給を含む賃上げ率は前年度比+5.85%(23年度+4.49%)、ベースアップ(ベア)は+4.30%(23年度+2.83%)となり、賃上げ率の要求水準としては30年ぶりの高水準となりました。近年の要求と妥結の乖離を踏まえると、24年度の労使が妥結する賃上げ率は+5.0%程度(23年度+3.58%)、ベアは+3.5%程度(23年度+2.12%)に着地するものと見込まれ、いずれも昨年度の実績や、市場コンセンサス(賃上げ率+3.9%、ベア+2.2%)を上回る大幅な賃上げが実現することとなりそうです(図表3)。

■ここもとの日本経済、中でも個人消費を中心とした内需の減速は、インフレの高止まりを背景とする実質賃金の低迷によるところが大きかったように思われます。しかし、今後はインフレを上回る大幅な賃上げが実現するようならば、GDPの半分以上を占める個人消費が活性化することで、名目GDPや企業業績を押し上げ、日本株にもプラスの作用をもたらすことが期待できそうです。

3. 処方箋その3:新値に逆らうな

■市場には先人の知恵の結晶ともいえる様々な格言がありますが、ここもとの市場環境を踏まえて押さえておきたいのが、「新値に逆らうな」という相場格言です。

■日経平均は約34年ぶりに高値を更新し、まさに日本株は「新値」をつける相場となっていますが、こうした相場展開を甘く見て安易な売りを出すと、しっぺ返しを食らう可能性があるため注意が必要でしょう。というのも、長期間破られなかった高値を抜けて「新値」をとるということは、有象無象の売り物を全て吸収しても余りある買い需要と、それを裏付けるファンダメンタルズの強さが背景にあるからです。このため、過去に主要な「新値」が出現した際には強烈な買い相場となるケースも少なくなく、更に「持たざるリスク」が意識されて相場が上がり過ぎるケースも見られました。

<ネットバブル後のナスダックの「新値」:テクノロジーの爆発的進化の予兆>

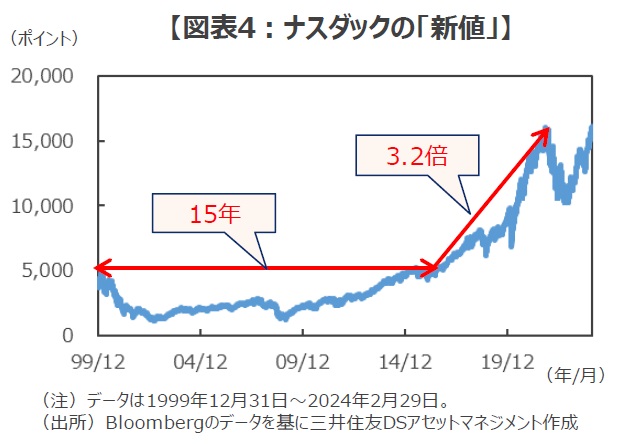

■例えば、2000年のネットバブルで急騰した米ナスダック指数はその後急落し、「新値」に達するまで15年の期間を要しました。しかし、ひとたび史上最高値を更新すると市場関係者の高値警戒感をよそに、その後6年あまりの間に約3.2倍に上昇しました(図表4)。

■こうしたナスダックの「新値」出現の背景には、GAFA(グーグルの親会社アルファベット、アマゾン・ドット・コム、フェイスブックを運営するメタ・プラットフォームズ、アップルの4社の頭文字)のようなプラットフォーマーの台頭、ビッグデータの活用、そして大規模AIの登場に至る、昨今のテクノロジーの爆発的な進化があったことは皆さんご存じの通りです。

<大恐慌後の米国株の「新値」:黄金の60年代の予兆>

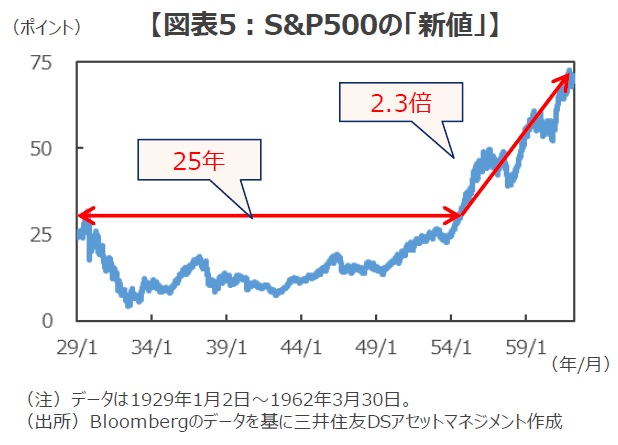

■こうした「新値」は、第二次世界大戦後の米国株でも出現しています。米国の代表的な株価指数であるS&P500種指数は1930年代の大恐慌により実に86%も暴落し、1955年に「新値」に到達するまで25年の期間を要しました。そして、「新値」に到達したS&P500は、その後の約7年間で約2.3倍に上昇しています(図表5)。

■戦後の米国は世界最大の工業国として高成長を達成するとともに、その強大な軍事力を背景に世界の覇権を握ることとなります。そして、1960年~69年にかけて実質国民所得の伸びが45%強まで加速し、「黄金の60年代」と呼ばれる好景気を謳歌することとなりました。

■つまり、S&P500の「新値」が示唆していたのは、大英帝国から米国へと世界の覇権が移行する「パクス・アメリカーナ」の確立と、米国の「黄金の60年代」の出現を予見した動きであったとすることができそうです。

<湾岸戦争後の原油価格の「新値」:新興国のエネルギー需要の爆発>

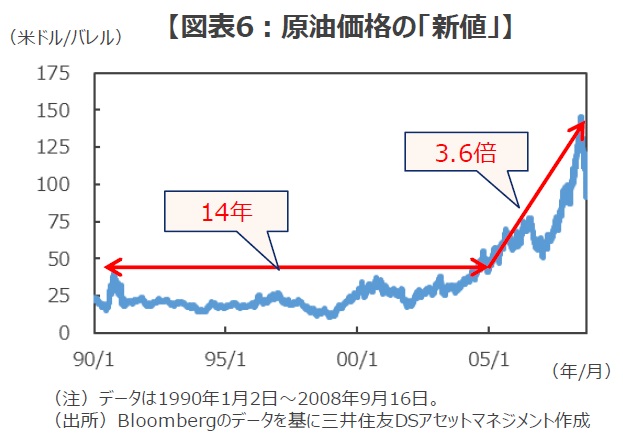

■こうした「新値」の出現とその後の上昇相場は、株式市場に限ったことではありません。例えば原油市場では、1990年の湾岸戦争の勃発により急騰した原油価格はその後急落し、高値を更新するのに14年の期間を要しました。そして、「新値」の出現後は約4年で約3.6倍に急騰しました(図表6)。

■1990年代の原油価格は石油輸出国機構(OPEC)の価格調整力の低下や、非OPEC諸国の増産による需給悪化から長らく低迷が続いていました。しかし2000年代に入ると、中国をはじめとする新興国が世界経済をけん引するとともに、莫大なエネルギーが消費されるようになります。つまり、原油価格の「新値」が示唆していたのは、ブリックス(BRICs:ブラジル、ロシア、インド、中国の頭文字をとった呼称)の台頭による世界的なエネルギー需要の爆発を予見した動きであったとすることができそうです。

<日経平均の「新値」が予見する日本の将来(仮説)>

■こうして考えると、34年ぶりにつけた日経平均の「新値」の破壊力について、侮ることはできないでしょう。では、今回の「新値」は、日本株や日本経済のどんな将来を予見しているのでしょうか。あくまでも「仮説」に過ぎないのですが、足元で起きつつある事象をつぶさに見ていくと3つの構造変化に気づかされます。

【仮説その1:デフレ脱却で「普通」の国になる日本】

■1つ目の仮説、それは「デフレ脱却」により、日本が「普通」の国になるという構造変化です。日本では長らくデフレが続くことで、企業は縮小均衡を迫られ、人々の給料は増えず、経済や株価は長らく低迷を余儀なくされることとなりました。しかし、こうした日本の苦境は、世界的に見て極めて異常な事態であったと言えそうです。

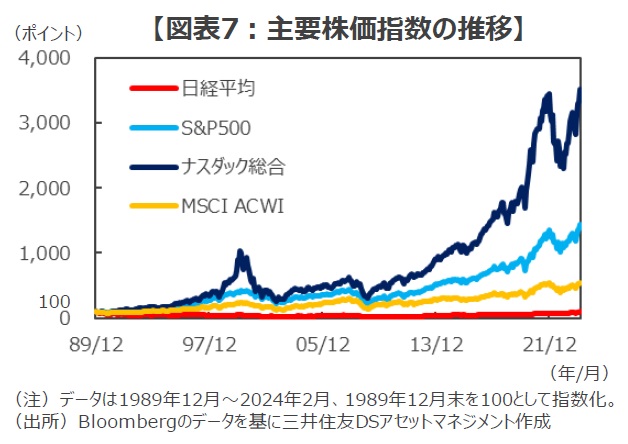

■例えば株価指数の推移を見ると、日経平均は1989年12月末との比較で約1倍に留まります。一方、世界の株価指数(MSCI世界株指数)はこの間約5倍に、米国のS&P500種指数は約14倍に、そしてナスダック総合指数にいたっては約35倍まで上昇しています(図表7)。

■つまり、今回の日経平均の「新値」は、諸外国と同じように名目経済が拡大し、賃金が上昇し、株式市場が長期では右肩上がりになる、日本がそうした「普通」の国になる時代を予見している可能性があります。

【仮説その2:AIが解決する少子高齢化による人手不足】

■2つめの仮説、それはAI、ロボット、自動運転などの進化と活用により、少子高齢化が進む日本が世界のロールモデルとなるケースです。「必要は発明の母」といったのは発明王トーマス・エジソンですが、今後人手不足が深刻化する日本では、AIやロボットの活用が様々な分野で進み、その実用面で世界をリードする可能性があります。

■というのも、AIのような破壊的なイノベーションについては、これを歓迎する国ばかりではないからです。経済協力開発機構(OECD)は最近のレポートで、今後AIの活用が進むことでOECD加盟国の平均で27%の雇用が消滅するリスクがある、と警告しています。こうして考えると、日本はAIを活用した自動化、省力化、そして高度化で世界をリードする可能性があると言えそうです。

【仮説その3:中国から日本へのグレートシフト】

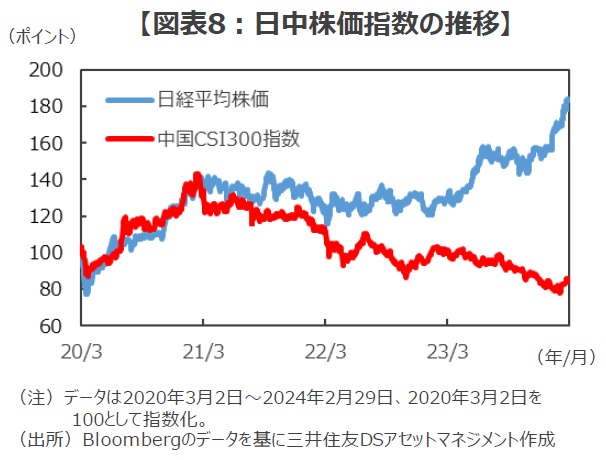

■3つめの仮説、それは米中対立、新冷戦構造による、中国から日本へのグレートシフトです。ここもと、中国への依存を減らそうとする「デリスキング」の動きが活発化していますが、中国から「ヒト、モノ、カネ」が逃げ出すとともに、その受け皿として日本の存在感が高まっています。

■例えば、海外から中国への直接投資は一時マイナスに転じるなど、資本逃避の動きが鮮明です。一方、日本では巨大半導体工場の建設をはじめ、設備投資の国内回帰が鮮明です。また、就職難の中国を逃げ出し、日本での留学や就職を目指す中国人の若者が増えていると報じられています。そして、株式市場では日中間で株価指数の両股開きが鮮明で、中国から日本への「ヒト、モノ、カネ」のグレートシフトを連想させる動きがみられます(図表8)。

■もちろんこうした見方は仮説にすぎませんが、これらのうちいずれか(ないしは全て?)がここもとの日経平均の「新値」が示唆する構造変化であるとすれば、日本株の上昇はまだ始まったばかりである可能性を否定できないでしょう。

<まとめに>

好調が続く日本株ですが、ここもとの株価上昇は企業利益の拡大をともなう、健全な株価上昇といえそうです。こうした株価高騰の背景には日本の「デフレ脱却」がありますが、24年度の春闘での大幅な賃上げにより、物価上昇と賃上げの好循環が今後も続く可能性が高まっています。そして、34年ぶりの日経平均の「新値」の背景に長期の上昇相場をもたらす構造変化があるとすれば、安易な売りは手痛いしっぺ返しを食らう可能性がありそうです。

(2024年3月13日)

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日経平均「あっさり4万円突破」で上昇気流だが…まだ間に合う?日本株投資【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト

外部リンク

- 日経平均「あっさり4万円突破」で上昇気流だが…まだ間に合う?日本株投資【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

- 日経平均〈大幅安〉だが…「株価調整は一時的。長期上昇トレンドは継続と判断」【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 「もしトラ」に備える ~「前回のトランプ政権時代」に株価はどう動いたか【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 実は恐ろしい「日経平均7万円シナリオ」【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

- 【朗報】一番マグロ「1億円超え」の2024年は、日経平均株価の“2ケタ上昇”に期待(解説:エコノミスト宅森昭吉氏)

この記事に関連するニュース

-

「景気回復の実感」ないのに株価が上がる納得理由 株価は再び上昇トレンドに向かっていくか

東洋経済オンライン / 2024年4月25日 6時50分

-

30年後にはなんと「日経平均40万円」!? あながち絵空事ではない「GDP1,000兆円時代」の日本株【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月22日 14時30分

-

高騰する日本株、低迷する円はどうなるか

トウシル / 2024年4月4日 16時0分

-

「日経平均5万円」に向けて4万円台相場が始まった 4月1日からの1週間は波乱があっても慌てずに

東洋経済オンライン / 2024年4月1日 8時30分

-

日経平均株価、1年で44%上昇 23年度末の終値4万369円

共同通信 / 2024年3月29日 17時0分

ランキング

-

1洗濯機の「水栓」を開けっ放しにしてしまうと危ないのでしょうか? 【家電のプロが回答】

オールアバウト / 2024年4月27日 20時10分

-

2サントリーCM「ひろゆき」起用に見る"したたかさ" 成田悠輔はダメなのに、ひろゆきは大丈夫な理由

東洋経済オンライン / 2024年4月27日 12時40分

-

3元横綱・曙の「54歳で死去」はまったく不思議ではない…「野球選手14%」に対し「幕内力士58%」という死亡率の高さ

プレジデントオンライン / 2024年4月27日 16時15分

-

4溝口マルイ「フードコート」で味わう無限の可能性 今こそ考えよう、フードコートの魅力と楽しみ方

東洋経済オンライン / 2024年4月28日 12時20分

-

557歳で現役〝キング・カズ〟 僕も同じ 「トシさん、友達いないっすもんね」とアピール 話の肖像画 歌手・田原俊彦〈26〉

産経ニュース / 2024年4月27日 10時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください